H E I B E L - T I C K E R F R E E

B Ö R S E N B R I E F

- Einfach einen Tick besser -

DEUTSCHE BIBLIOTHEK : ISSN 1862-5428

18. Jahrgang - Ausgabe 52 (29.12.2023)

Erscheinungsweise: wöchentlich Freitag/Samstag

Die PDF-Version dieser Ausgabe steht Ihnen ab sofort im Archiv sowie unter dem folgenden Link zur Verfügung: https://www.heibel-ticker.de/downloads/hts231231.pdf

Im heutigen Börsenbrief lesen Sie:

| 1. | Info-Kicker: Abschied vom schweren Börsenjahr 2023, Vorfreude auf 2024 |

| 2. | So tickt die Börse: Heibel-Ticker Portfolio +12,7%: Jahresrückblick |

| - Absicherung +12,6% | |

| - Dividendenbereich +12,9% | |

| - Marktirrtum +21,1% | |

| - Spekulation +6,4% | |

| - Fazit: In der Ruhe steckt die Kraft | |

| - Wochenperformance der wichtigsten Indizes | |

| 3. | Sentiment: Große Skepsis spricht für verhaltenen Jahresstart |

| - | |

| 4. | Ausblick: Strategie für 2024 |

| 5. | Analyse |

| - Erwartung war viel zu pessimistisch, wenngleich Saisonalität passte | |

| - Themen für 2023: Inflation wurde überschätzt | |

| - Zyklische Aktien wider Erwarten schwach | |

| - Überraschungssieger: Immobilienaktien | |

| - Fazit: Auf Außenseiter setzen lohnt sich | |

| 6. | Jahresprognose 2024 |

| - : Ein untypisches Jahr 2024 dürfte uns erwarten | |

| - Erwartung: Schwaches Börsenjahr befürchtet | |

| - Was niemand erwartet | |

| - Themen 2023: Inflation bleibt größte Sorge | |

| - Branchen: Zykliker von Wachstumstiteln abgelöst | |

| - Investmentchancen: Aktien wieder alternativlos | |

| - Fazit | |

| 7. | Übersicht HT-Portfolio |

| 8. | Disclaimer / Haftungsausschluss und Risikohinweise |

| 9. | An-/Ab-/Ummeldung |

1. Info-Kicker: Abschied vom schweren Börsenjahr 2023, Vorfreude auf 2024

Liebe Börsenfreunde,

*** IN EIGENER SACHE ***

Abbildung 1: Ankündigung: Neues Heibel-Ticker Design ab 2024

Im neuen Jahr werden wir ein neues Design für den Heibel-Ticker vorstellen. Freuen Sie sich mit uns schon heute darauf. Wir wollen das inzwischen 20 Jahre alte Layout in die Jetzt-Zeit katapultieren :-).

*** ENDE IN EIGENER SACHE ***

Ich hoffe, Sie hatten schöne Weihnachtstage und freuen sich auf den Rutsch ins neue Jahr 2024. Zwischen den Feiertagen habe ich die Handelsblatt-Jahresumfrage ausgewertet. Dazu habe ich zunächst in Kapitel 5 der heutigen Ausgabe einen Rückblick auf die Prognosen von vor einem Jahr geworfen. Bei vielen Umfrageergebnissen bestätigte sich, dass genau das Gegenteil der Mehrheitserwartung passiert. Entsprechend haben wir uns in vielen Bereichen auch positioniert.

In Kapitel 6 lesen sie dann das Ergebnis der diesjährigen Jahresumfrage, sowie meine Schlussfolgerungen daraus. Soviel sei vorab verraten: Es dürfte kein typisches Börsenjahr werden.

Den Jahresrückblick auf unser Heibel-Ticker Portfolio finden Sie in Kapitel 3. Um +12,7% konnten wir unser Portfolio wachsen lassen. DAX und S&P waren besser, dennoch liegen wir mit unserer Performance über dem Ergebnis der meisten Fondsmanager. Das Jahr 2023 war tatsächlich ziemlich schwer für aktiv agierende Anleger, wie wir es sind.

Die wöchentliche Sentimentanalyse lesen Sie in Kapitel 3. Einiges spricht für einen schwachen Start in das Börsenjahr 2024.

Der Ausblick in Kapitel 4 gibt einen Überblick darüber, was ich im kommenden Jahr ändern möchte, und was nicht. Bis Mitte des Jahres habe ich eine klare Erwartung an die Aktienbörsen, danach wird's schwer. Doch bis dahin haben wir noch Zeit. Wichtig ist, dass wir mit einem guten Portfolio und der richtigen Cashquote ins neue Jahr starten.

Für Ihre Treue im Jahr 2023 möchte ich mich ganz herzlich bedanken. Immerhin ist es Ihre Treue, die es mir ermöglicht, den Heibel-Ticker für Sie immer wertvoller zu gestalten. In den kommenden Wochen werden wir einige Neuerungen vorstellen, die wir nach der im vergangenen Jahr durchgeführten Umfrage unter Ihnen entwickelt haben. Ja, wir hören die Wünsche unserer Kunden.

In diesem Sinne wünsche ich Ihnen einen guten Rutsch ins neue Jahr 2024. Ich freue mich auf ein weiteres Jahr gemeinsam mit Ihnen.

Nun wünsche ich eine anregende Lektüre,

take share, Ihr Börsenschreibel

Stephan Heibel

Chefredakteur und Herausgeber des Heibel-Ticker Börsenbriefs

2. So tickt die Börse: Heibel-Ticker Portfolio +12,7%: Jahresrückblick

Mit einer Jahresrendite von 12,7% können wir zufrieden sein. Zwar haben DAX und S&P 500 im Jahr 2023 über 20% zugelegt, doch deren Performance wurde maßgeblich von einigen wenigen Titeln erzielt, die vor einem Jahr bereits als viel zu hoch bewertet galten. So war das Jahr 2023 eines der schwersten Jahre, das ich in meinen 35 Jahren an der Börse erlebt habe. Ein Blick auf namhafte Fondsmanager zeigt, dass nur wenige über die 10%-Hürde springen konnten.

Wie immer gibt es die vollständige Transaktionsliste für Sie zum einsehen.

Absicherung +12,6%

Eines muss ich Ihnen zurückzahlen: Zum Jahresbeginn hatte ich meine Bitcoin-Position begründet. Da ich von der Zukunftsfähigkeit des Bitcoins überzeugt bin, wollte ich den Bitcoin im Heibel-Ticker Portfolio behalten. Die Reaktion von Ihnen, liebe Kunden, war vernichtend. Der Bitcoin sei ein Spekulationsobjekt und nicht für die Vermögenssicherung geeignet. Ich würde viele Kunden überfordern, sich mit dieser digitalen Idee auseinanderzusetzen. Zudem habe eine Phantasie von Informatikern in einem Börsenbrief mit Aktienschwerpunkt nichts zu suchen.

Nun, ich beugte mich dieser Kritik und buchte die Position aus. Allerdings habe ich explizit betont, dass ich meine Bitcoin-Position nicht verkaufen werde, sondern die Position im Heibel-Ticker lediglich aus Ihren Augen entfernen würde.

Der Bitcoin ist seither um 150% gestiegen. Wer den Bitcoin genau wie ich behalten hat, kann sich daher über eine Gesamtperformance von 18,3% freuen.

Aber auch ohne den Bitcoin war unser Portfoliobereich "Absicherung" mit +20,3% erfolgreich. Neben dem Bitcoin hatten wir zum Jahreswechsel noch eine Bundesobligation, die bis zur Fälligkeit im Oktober 2,9% Rendite einbrachte. Nicht viel, doch um Welten besser als lang laufende Anleihen, die im Jahr 2023 ausverkauft wurden. So war der Bund-Future, der 10 Jahre laufende Bundesanleihen repräsentiert, bis Oktober um 9% eingebrochen. Erst zum Jahresschluss konnte er den Verlust wieder aufholen.

Für die ausgelaufene Bundesanleihe haben wir eine Lufthansa-Anleihe ins Portfolio geholt, die noch bis September 2024 läuft. Auch hier ist die Rendite nicht überragend, aber bis zur Rückzahlung erwarte ich 4,6%, was im aktuellen Zinsumfeld in Ordnung ist.

Weiterhin Bestandteil unseres Portfolios sind die Goldbarren, die mit +7,6% zwar solide, aber nicht überragend gelaufen sind.

Gewinner des Bereichs Absicherung ist unsere variabel verzinste Südzuckeranleihe, die im Kurs um 15,7% zulegte und zusätzlich 7,5% an Zinsen ausschüttete. Wir haben die Anleihe seit vielen Jahren für genau diesen Fall im Portfolio: Das steigende Zinsniveau führte bei der Südzucker-Anleihe zu einem Jahresgewinn von insgesamt 23,2%.

Dividendenbereich +12,9%

Frühzeitig haben wir Wienerberger als Dividendenposition entfernt. Die Aktie hatte zum Jahresbeginn an der Rallye von Immobilienaktien überproportional teilgenommen, wir konnten Mitte März einen Gewinn von 19,3% sichern. Anschließend ging's um 16% bergab. Bis zum Spätsommer konnte sich die Aktie wieder erholen, um im Herbst jedoch um so heftiger ausverkauft zu werden. Die Jahresschlussrallye hat die Aktie nun wieder auf das Niveau geführt, zu dem wir im März verkauften. Wir haben also eine ziemlich nervenaufreibende Phase vermieden.

Nicht so gut lief's bei Devon Energy, unserem US-Ölförderer mit hoher Dividendenrendite. Der rückläufige Ölpreis allein war gar nicht so tragisch, doch statt die Dividende hoch zu halten, wurde sie gekürzt und das Unternehmen investierte in den Ausbau der Förderkapazität. Genau das, was wir nicht sehen wollten, denn eine Erhöhung der Förderkapazität belastet den Ölpreis und die Dividende gleichermaßen. Wir haben uns daher schrittweise von der Position getrennt und im Ergebnis 14,3% Verlust gemacht.

Dafür haben wir Givaudan ins Portfolio geholt, die Aktie ist seit unserem Kauf Mitte des Jahres bereits um 20,7% angestiegen.

Bereits im März hatten wir nach ausführlicher Analyse der Nikkei 225-Aktien NITTO DENKO als unsere japanische Dividendenaktie ins Portfolio geholt. Bereits zwei Dividendenzahlungen mit insgesamt 2,7% Dividendenrendite konnten wir verbuchen, die Position notiert aktuell 9,9% im Plus.

Unsere Dividendenpositionen in Cewe (+14,3%), in der Allianz (+20,4%) und in dem US-Werkzeuganbieter Snap-On (+23%) haben wir in diesem Jahr aufgrund der guten Kursperformance durch Teilverkäufe verkleinert, um den beabsichtigten Portfolioanteil beizubehalten. In Snap-On haben wir zuletzt die Position sogar verkleinert, um im Falle eines Rücksetzers zum Jahresbeginn günstiger nachkaufen zu können.

Mit insgesamt +12,9% stellte dieser Portfoliobereich eine solide Stütze für unser Portfolio dar, bei dem wir mit wenig Anpassungen gut durchs Jahr kamen.

Marktirrtum +21,1%

Früher hieß dieser Bereich "Wachstum", doch nachdem die von mir definierten Wachstumskriterien nicht die gewünschte Performance zur Folge hatten, änderte ich den Titel in Irrtum, weil viele der darin enthaltenen Positionen in meinen Augen zu Unrecht viel zu günstig bewertet wurden.

Die Hartnäckigkeit hat sich gelohnt, der Bereich ist um 21,1% angesprungen. Dabei hat insbesondere FlatexDeGiro, für dessen Verbleib im Portfolio ich ähnlich hart kritisiert wurde wie für den des Bitcoins, mit +75,4% zum Erfolg beigetragen. Mit einer "Überposition" waren wir in das Jahr gestartet, ich hatte die beabsichtigte Positionsgröße um 50% vergrößert. Mehrfach haben wir daher durch Teilverkäufe Gewinne sichern können.

Ähnlich hartnäckig war ich bei Medios, denn auch diese Position starteten wir mit 150% des beabsichtigten Portfolioanteils. Doch Medios lief im Jahr 223 weiter abwärts. Zwischenzeitlich konnten wir einen Teilgewinn realisieren und die Positionsgröße auf 100% reduzieren, doch zum Jahresende notiert die Position mit 9,4% im Minus. Preisregulierungen im für Medios lukrativen Segment der patientenindividuellen Therapien belasteten die Gewinnentwicklung. Doch mit einem gesunden Umsatzwachstum und einer niedrigen Bewertung von 7 beim EV/EBITDA ist mir die Aktie weiterhin zu günstig bewertet, um sie auf diesem Niveau mit Verlust zu verkaufen.

Als größter Reinfall des Jahres 2023 stellte sich Paypal heraus: 14,3% gab die Aktie im abgelaufenen Jahr ab. Wir haben die Position nicht angerührt, weder zugekauft, noch verkauft. Der Wettbewerb macht Paypal zu schaffen, auch Ihr Autor bezahlt digital immer häufiger mit Apple Pay statt Paypal. Mit einem EV/EBITDA von 8 ist auch Paypal in meinen Augen viel zu günstig.

Wenn wir schon bei den Verlustpositionen sind, sprechen wir noch über Nynomic: Das Unternehmen hat einen Scanner auf den Markt gebracht, mit dem Pharmakonzerne Apotheken in die Lage versetzen können, die Echtheit der Pillen zu überprüfen, ohne die Pillenverpackungen zu öffnen. Auf den Weltmärkten, auf denen kopierte Medikamente mit fragwürdigen Inhaltsstoffen kursieren, ist das ein lukratives Geschäft. Doch die Markteinführung ist zäh, die breite Akzeptanz dauert länger. Das EV/EBITDA steht bei 9, Umsatz und Gewinn wachsen kontinuierlich an und ich gehe davon aus, dass die Geduld sich auch hier lohnen wird.

Freude hat uns die Position in Wheaton Precious Metals gemacht, die um 20,3% angesprungen ist und zusätzlich 1,5% Dividendenrendite einbrachte. Die Preisentwicklung der Edelmetalle wird von der Aktie überproportional nachvollzogen.

Neu im Portfolio ist Disney. Der Konzern wird derzeit kräftig umgebaut. CEO Bob Iger sucht den Weg in die digitale Zeit. Mag sein, dass dies schwerer ist als gedacht. Immerhin sind inzwischen einige aktivistische Investoren an Bord und üben Druck auf Bob Iger aus. Doch der Markenname Walt Disney lässt sich meiner Ansicht nach nicht so leicht beschädigen, sondern es ist auch hier nur eine Frage der Zeit, bis der Konzern wieder auf der Erfolgsspur ist. Bislang notiert unsere Position mit 2,1% im Plus.

Kurs vor der Jahresendrallye haben wir Nvidia und Palo Alto ins Heibel-Ticker Portfolio geholt, weil ich von diesen beiden Titeln bis zum Jahresende eine überdurchschnittliche Performance erwartete, die allein darauf beruht, dass viele Portfoliomanager zum Jahreswechsel die erfolgreichen Aktien des abgelaufenen Jahres im Portfolio haben wollen. Tatsächlich ist Nvidia seither um 9,4% angesprungen und Palo Alto sogar um 19,8%.

Im Frühjahr hatten wir vorübergehend Pioneer Natural Resources im Portfolio. Ich war davon ausgegangen, dass der Ölpreis kräftiger steigen würde. Das tat er zwischenzeitlich auch und wir konnten 4,3% Gewinn verbuchen.

Spekulation +6,4%

Das Spekulieren hat im Jahr 2023 am wenigsten gut funktioniert. Das passt in meine Beobachtung, dass viele Fondsmanager ernste Probleme hatten, überhaupt eine positive Performance abzuliefern.

Unsere Spekulationen hingegen gingen überwiegend auf. Lediglich drei der 13 Spekulationen führten zu Verlusten. Den größten Verlust brachte unsere Call-Spekulation auf den DAX. Wir hatten auf ein Korrekturtief Ende September gesetzt und erwarteten eine Rallye ab Oktober. Doch das Massaker der Hamas in Israel hat diese Entwicklung um einen Monat verschoben, so dass unser Call einen Monat zu früh war und zwischenzeitlich stark ins Minus rutschte. Wir zogen bei -30% die Notbremse.

Die zweite Verlustspekulation ist Sto. Der Anbieter von Gebäudedämmsystemen kommt nicht aus dem Quark. Während die Aktien der anderen Unternehmen aus dem Immobiliensektor in den Rallye-Modus übergingen, blieb der Außenseiter Sto zurück. 9% hat die Aktie seit unserem Kauf Ende Juni abgegeben. Wir hatten drei Monate zuvor die Aktien von Wienerberger verkauft und dadurch den heftigen Rückschlag im Immobiliensektor vermieden. Nun wollte ich mit Sto von einer Erholung profitieren, doch genau wie bei anderen kleinen Aktien blieb auch Sto unentdeckt. Es war nicht das Jahr der Außenseiter. Das EV/EBITDA von nur 5 spiegelt das kontinuierliche Umsatz- und Gewinnwachstum des Konzerns nicht wider. Ich bleibe geduldig.

Der dritten Verlustposition steht eine ebensolche Gewinnposition gegenüber: Mit dem Gasproduzenten Coterra konnten wir bis zur Jahresmitte 12,5% Gewinn erzielen. Der zweite Kauf der Aktie im September führte zu 12,2% Verlust, wir zogen im November die Reißleine. Die Fertigstellung der neuen Flüssiggasterminals in den USA zieht sich hin, es gibt derzeit mehr Gas in den USA als abgenommen werden kann. Das drückt den Preis, und somit auch den Gewinn des Unternehmens.

Walt Disney hatten wir bereits zum Jahreswechsel im Portfolio, doch, da sich die Umstrukturierung hinzuziehen drohte, lösten wir die Position Ende Januar mit +24,4% auf. Die Aktie war in freudiger Erwartung der Umstrukturierung angesprungen und wir konnten einen üppigen Gewinn einfahren. Im weiteren Jahresverlauf kam die Aktie wieder auf das ursprüngliche Kursniveau zurück und im September holten wir sie in unser Marktirrtum-Portfolio, siehe oben.

Morgan Stanley hatten wir ebenfalls aus dem Vorjahr übernommen. Die Zeit der Finanztitel kam erst im späten Jahresverlauf, zwischenzeitlich notierte diese Spekulation deutlich im Minus. Da wir eine ganze Reihe weiterer Finanztitel haben (FlatexDeGiro, Allianz, Paypal), lösten wir die Position im Sommer mit +2,6% auf.

Als die Zeit der Finanztitel dann im Herbst kam, holten wir Morgan Stanley erneut ins Portfolio, günstiger als wir sie im Juni verkauft hatten. Diese zweite Spekulation erbrachte uns bis kurz vor Weihnachten nochmals +5,6%.

Anheuser Bush InBev, Anbieter des US-Bieres Budweiser, befand sich ebenfalls zum Jahreswechsel im Heibel-Ticker Portfolio. Ich hatte den Anbieter als Absicherung gegen eine drohende Rezession ins Depot geholt, denn der Absatz von Alkoholika bleibt auch in Zeiten schwacher Konjunktur stabil. Nicht gerechnet hatte ich mit der heftigen Reaktion der Bud-Trinker auf die Werbung mit einer(m?) Transvestiten. Bud Light, Hauptumsatztreiber des Konzerns, wurde boykottiert, was einige Bremsspuren in der Bilanz von Anheuser Bush hinterließ. Inzwischen ist die Aktie wieder auf unser Kaufniveau angestiegen und Anfang Dezember warfen wir die Aktie mit +3,4% aus dem Portfolio. Gegebenenfalls schaue mich mir die Aktie im Jahr 2024 nochmals an, wenn eine Konjunkturschwäche auf den Aktienmarkt schlagen sollte. Denn noch immer ist die Aktie mit einem EV/EBITDA von 10,5 günstiger bewertet als zu jedem anderen Zeitpunkt in den vergangenen 10 Jahren.

Eine weitere Absicherung gegen eine Konjunkturschwäche war TJX, der Anbieter von stark reduzierten Markenartikeln. Die Aktie hatten wir bereits mit dickem Plus aus dem Vorjahr übernommen. Im Jahr 2023 legte die Aktie nochmals 10,4% zu, bis wir sie im November verkauften. Ich war einige Male in TK-Maxx Geschäften und fand nichts Brauchbares mehr. Das hatte mir als Indikator gereicht, um die Position mit Gewinn zu versilbern.

In den Hintern beißen könnte ich mich, wenn ich mir meine Spekulation in Eli Lilly anschaue: Wir haben die Position aus dem Vorjahr übernommen und ich entschied mich im Mai, die Aktien zu verkaufen. Sie war zwischenzeitlich stark ins Minus gerutscht und holte das Minus im Mai auf. Ich wollte die Aktie aus der Spekulation verkaufen und anschließend ins (Wachstums)-Marktirrtum-Portfolio holen. Doch meine Kauflimits waren zu niedrig angesetzt, wir kamen nicht zum Zug und mussten von der Seitenlinie zuschauen, wie die Aktie um 43% ansprang, nachdem das Medikament zur Fettreduzierung die FDA-Zulassung erhielt.

Puma habe ich aufgrund der günstigen Bewertung und der in meinen Augen unberechtigten Sippenhaft ins Portfolio geholt: Nike und Adidas haben große Probleme in China, doch Puma ist nicht so stark auf dem chinesischen Markt, wurde also zu Unrecht im Kielwasser schlechter Nachrichten der beiden Konkurrenten ausverkauft. Diese Sippenhaft gilt bis heute, kurz vor Weihnachten veröffentlichte Nike erneut Hiobsbotschaften aus China und Puma wurde erneut im Kielwasser der Nike-Meldung ausverkauft. Ich gehe davon aus, dass die Aktie sich in den kommenden Wochen so erholt, wie sie es auch bei den letzten Malen getan hat. Aktuell notiert sie bei -0,4%, also knapp unter unserem Kaufkurs.

Barrick Gold ist der weltgrößte Goldproduzent. Wir haben dieses Jahr gleich zweimal in diese Aktie spekuliert: Von Februar bis Mai konnten wir +14,4% erzielen. Im August konnten wir die Aktie noch günstiger kaufen als beim ersten Kauf. Bis heute notiert die Position mit 7,2% im Plus.

Fehlt nur noch PVA Tepla mit +9,9%. Ich habe dieses Jahr die neue Chefin CFO Jalin Ketter kennen gelernt. Sie wurde später auch zum CEO berufen. Ihre Strategie, die starken Zyklen im Geschäftsmodell des Maschinenbauers zu reduzieren, leuchtete mir ein und so hielt ich an der Position fest. Die Aktie schwankte stark im Jahresverlauf, notiert aktuell jedoch bei einem EV/EBITDA von 10 auf dem niedrigsten Niveau der vergangenen 10 Jahre. Umsatz- und Gewinnentwicklung passen, die Aktie wird das irgendwann honorieren.

Fazit: In der Ruhe steckt die Kraft

Wir haben im Jahr 2023 vergleichsweise wenige Transaktionen vorgenommen: 18 (Teil)Käufe und 23 (Teil)Verkäufe. Die 12,7% Rendite werden unter Berücksichtigung der Transaktionskosten zu 11,8% Jahresperformance.

Die Strategie der ruhigen Hand hat sich im Jahr 2023 bewährt. Überhaupt war 2023 relativ wenig volatil, so dass die Gewinne über die Zeit langsam, aber sicher anfielen. Der schlechteste Portfolioteil ist das spekulative Portfolio mit nur +6,4%. Dort haben wir die mit Abstand meisten Trades vorgenommen und unsere Meinung immer wieder geändert. So beispielsweise bei unserer größten Verlustposition, dem DAX-Call mit -30%: Vier Wochen später notierte der Call mit 20% im Plus. Doch Call-Optionsscheine sind nicht geeignet, um an einer Überzeugung festzuhalten, wenn eine Schmerzgrenze überschritten wird.

Im Bereich des Marktirrtums haben wir an unterbewerteten Titeln festgehalten, teils mit Erfolg, teils warten wir noch auf den Erfolg. Wachstum spiegelt sich selten in einem linearen Aktienkurs wider, häufig muss man Nerven bewahren.

Anders als im Bereich der Dividendentitel. Dort gibt es ganz klare Bilanzkennzahlen, die über eine künftige Dividendenerwartung Auskunft geben. Sollte hier eine Eintrübung zu erkennen sein, lohnt sich der Wechsel zu einer anderen Dividendenaktie. Zumindest in 2023 ist uns das gelungen.

Absicherungen durch festverzinsliche Anleihen mögen zwar Stabilität geben, doch in Sachen Performance können sie nicht mit dem Aktienmarkt mithalten, wenn wir uns in einem Bullenmarkt befinden. Lediglich die variabel verzinste Anleihe spiegelt zyklisch die Wirtschaftsentwicklung wider. Mich interessiert Ihre Meinung zum Bitcoin: Wollen Sie den wieder im Portfolio sehen? Im Bereich der Absicherung, oder etwa als Spekulation?

Soweit der Rückblick auf die Entscheidungen, die ich im Jahresverlauf für das Heibel-Ticker Portfolio getroffen habe. Was kann ich im neuen Jahr besser machen? Nun, ich denke, dass das Jahr 2024 endlich fundamental günstig bewertete Aktien honorieren wird. KI, Krieg und eine Beinahe-Finanzkrise im Frühjahr, Sie werden sich erinnern, dass einige US-Banken pleite gingen und die UBS verschenkt wurde, haben fundamental günstig bewerteten, gut aufgestellten Unternehmen die Show gestohlen. Ich denke, in diesem Bereich gibt es viel Nachholbedarf.

Okay, setzen wir die Makro-Brille ab und schauen wir uns nun das Tagesgeschäft an: Hier die Tabelle mit den Wochenentwicklungen der wichtigsten Indizes:

Wochenperformance der wichtigsten Indizes

| INDIZES | 29.10., 21:28 Uhr | Woche Δ | Σ '23 Δ |

| DAX | 16.752 | 0,3% | 20,3% |

| S&P 500 | 4.758 | -0,1% | 23,9% |

| Nikkei | 33.464 | 0,9% | 28,2% |

| Shanghai A | 3.119 | 2,1% | -3,7% |

| Euro/US-Dollar | 1,11 | 0,3% | 3,3% |

| Euro/Yen | 155,82 | -0,7% | 11,0% |

| 10-Jahres-US-Anleihe | 3,86% | -0,04 | -0,02 |

| Umlaufrendite Dt | 2,03% | 0,03 | -0,43 |

| Feinunze Gold | $2.064 | 0,2% | 13,2% |

| Fass Brent Öl | $77,20 | -1,9% | -7,7% |

| Kupfer | $8.593 | 0,0% | 2,0% |

| Baltic Dry Shipping | $2.219 | 0,0% | 46,5% |

| Bitcoin | $42.125 | -3,5% | 154,0% |

Es ist nicht mehr viel passiert zum Jahresausklang. Schauen wir uns daher nun die Entwicklung der Stimmung unter den Anlegern an.

3. Sentiment: Große Skepsis spricht für verhaltenen Jahresstart

Die verkürzte Börsenwoche stand im Zeichen des Friedensfests. Der DAX lief weitgehend seitwärts und konnte zum Jahresausklang 0,3% zulegen.

Die verkürzte Börsenwoche stand im Zeichen des Friedensfests. Der DAX lief weitgehend seitwärts und konnte zum Jahresausklang 0,3% zulegen.Das Anlegersentiment verblieb auf dem Niveau der Vorwoche bei +1,6% und ist damit weiterhin positiv, aber nicht mehr im extremen Bereich der Vorwochen.

Auch die Selbstzufriedenheit zeigte mit einem Wert von +3,6% einen historisch betrachtet hohen Wert, lag jedoch deutlich unter dem Rekordwert von vor zwei Wochen bei 4,7%.

Die Zukunftserwartung ist nach der Rallye der Vorwochen mit -1,1% weiterhin deutlich negativ. Pessimisten dominieren das Parkett. Und so ist es wenig verwunderlich, dass die Investitionsbereitschaft mit -1,2% ebenfalls auf niedrigem Niveau verharrt.

Das Euwax-Sentiment der Privatanleger notiert bei -11% und zeigt weiterhin eine hohe Absicherungsneigung an. Das Put/Call-Verhältnis liegt mit 1,3% im Jahresdurchschnitt. So auch in den USA an der CBOE mit 0,66%. Diese Anleger haben weder den Absicherungsbedarf der Privatanleger der Euwax, noch wollen sie neue Risiken eingehen.

US-Fondsanleger haben ihre Investitionsquote auf 103% hochgefahren und sind somit zum Jahreswechsel so stark investiert wie seit zwei Jahren nicht mehr.

Die Bulle/Bär-Differenz beträgt 21%punkte, 46% Bullen stehen 25% Bären gegenüber. Damit hat sich die extrem bullische Messung der Vorwoche (53% zu 21%) ein wenig relativiert. In den USA bleiben jedoch die Bullen klar am Ruder.

Dies zeigt sich auch im technischen Angst und Gier Indikator des S&P 500 wieder, der mit 77% nun erstmals im laufenden Jahr extreme Gier anzeigt. Vorsicht ist also geboten.

Interpretation

Die relative Betrachtung zeigt, dass sich die Extremwerte der Vorwoche zu einem großen Teil abgebaut haben. Zwar sind noch immer in den USA extrem bullische Werte zu beobachten, während in Deutschland Pessimisten überwiegen. Doch die Polarisierung hat gegenüber den Vorwochen abgenommen. Die Seitwärtsbewegung an den Aktienmärkten hat zu einer Beruhigung der Gemüter geführt.

Die relative Betrachtung zeigt, dass sich die Extremwerte der Vorwoche zu einem großen Teil abgebaut haben. Zwar sind noch immer in den USA extrem bullische Werte zu beobachten, während in Deutschland Pessimisten überwiegen. Doch die Polarisierung hat gegenüber den Vorwochen abgenommen. Die Seitwärtsbewegung an den Aktienmärkten hat zu einer Beruhigung der Gemüter geführt.Eine Schieflage ist daher aus Sicht der Sentimenttheorie kaum ablesbar. Wir starten neutral ins neue Jahr. Etwaige Schiefstände sind höchstens aus den extremen Sentimenterhebungen der Vorwochen im Nachgang abzuleiten. Doch die Skepsis in Deutschland hat bereits in den Dezemberwochen zu einer schwachen DAX-Performance geführt. Die bullische Stimmung in den USA ist dort vor dem Hintergrund der anhaltenden Aktienmarktrallye ebenfalls wenig überraschend.

Die Rückschlagsgefahr ist somit aus Sicht der Sentimentanalyse für die USA größer als für den DAX.

Auffällig ist die geringe Cashquote unserer Umfrageteilnehmer: Nur einmal hielten Anleger weniger Cash vor als heute. Damals folgte ein Ausverkauf im DAX um 18% in sechs Monaten, ein Crash. Auch die negative Erwartungshaltung der Anleger gab es nur einmal in der Vergangenheit und auch damals folgte eine negative Entwicklung am Aktienmarkt, der DAX gab in den folgenden sechs Monaten 7% ab.

Wenn also auch die Stimmung für sich betrachtet derzeit keine besonderen Extrempunkte mehr aufweist, so hält doch der Vergleich mit der Vergangenheit eine Warnung parat. Vielleicht sollten Sie das neue Jahr etwas zögerlicher starten, als Sie es vor haben.

4. Ausblick: Strategie für 2024

Der Börsen-Ausblick mit Markt- und Aktienanalysen, konkreten Investmentideen, Empfehlungen sowie detaillierten Kauf- und Verkaufsaktionen bleibt den zahlenden Mitgliedern des Heibel-Ticker PLUS vorbehalten. Bitte haben Sie Verständnis dafür, dass wir die hohe Qualität unserer Veröffentlichung solide finanzieren möchten.

Gerne möchten wir Ihnen zeigen, wie wir Analystenresearch, volkswirtschaftliche Zusammenhänge und Börsenmechanismen gewinnbringend nutzen. Ab 12,50 Euro im Monat können Sie sich unverbindlich davon überzeugen. Zur Bestellseite mit weiteren Informationen gelangen Sie über folgenden Link: https://www.heibel-ticker.de/customer/new

Zusätzlich zu den kostenfreien, meist vergangenheitsbezogenen Inhalten der Free-Version (Marktrückblick, Sentimentanalyse & Leserfragen) erhalten Sie als Heibel-Ticker PLUS Mitglied:

+ Umfangreiche Markt- und Aktienanalysen und daraus abgeleitete konkrete Investmentideen

+ Updates zu Portfoliotiteln in Wochenausgabe

+ tabellarischer Übersicht des Heibel-Ticker Portfolios

+ Video-Konferenzen mit Stephan Heibel und Gästen

+ Interner Mitglieder-Bereich mit Updates in Echtzeit

+ Zugang zu PLUS Ausgaben im Archiv

+ 8% Treuerabatt nach 1. Jahr für PLUS und EXPRESS

Optional erhalten Sie unterwöchig mit der Express-Option Empfehlungen direkt per SMS & E-Mail, sobald ich diese verfasst habe. (Express)

Den Reaktionen unserer Mitglieder entnehme ich, dass der Heibel-Ticker PLUS die Bedürfnisse von Privatanlegern gezielt und verständlich sowie fundiert und erfolgreich befriedigt. Als Privatanleger nutzen sie meine Einschätzungen und Investmentideen zur selbstständigen Portfolio-Optimierung. Schauen Sie sich dazu gerne Erfahrungen und Referenzen unserer Mitglieder an.

Ich trenne die Hintergründe der Aktienmärkte von dem täglichen Medienrummel so messerscharf wie kaum ein anderer. Meine Leser schätzen meine neutrale, vereinfachende und unterhaltsame Art. Davon können Sie sich in diesem Heibel Ticker Free überzeugen.

Wenn Sie meine Schlussfolgerungen und Investmentideen erfahren möchten, dann testen Sie bitte den Heibel-Ticker PLUS unverbindlich ab 12,50 Euro im Monat.

Zur Bestellseite mit weiteren Informationen gelangen Sie über folgenden Link:

https://www.heibel-ticker.de/customer/new

5. Analyse

Erwartung war viel zu pessimistisch, wenngleich Saisonalität passte

Bereits seit neun Jahren führen wir die Jahresumfrage unter unseren Lesern durch. Im Sinne der Sentiment-Theorie interpretieren wir die Mehrheitsmeinung dahingehend, dass es unwahrscheinlich ist, dass genau diese Erwartung eintritt. Vielmehr haben Untersuchungen gezeigt, dass an den Finanzmärkten in der Regel das Unerwartete passiert, denn das Erwartete ist bereits in den aktuellen Kursen eingepreist.

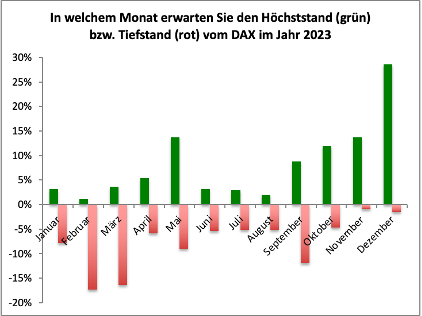

Vor einem Jahr erwarteten unsere Umfrageteilnehmer ein weitgehend typisches Börsenjahr für 2023: Ein Tief zum Beginn des Jahres gefolgt, von einem Zwischenhoch im Mai, einer Sommerkorrektur und dann Jahreshöchstständen zum Jahresende.

Abbildung 2: Die meisten Anleger erwarteten ein saisonal typisches Börsenjahr

Abbildung 3: Typischer Jahresverlauf des DAX - nur deutlich besser

Erwartung für den DAX 2023 (links) versus tatsächlichem Jahresverlauf (rechts)

Quelle: Eigene Umfrage, Bloomberg

Nicht gepasst hat jedoch das Kursniveau, mit dem unsere Umfrageteilnehmer rechneten. So wurde das Jahrestief bei mindestens unter 13.7850 Punkten erwartet, durchschnittlich ging man sogar von einem Tief bei 12.758 Punkten aus. Tatsächlich wurde im Jahr 2023 das Tief nicht erst im Februar / März, sondern bereits in den ersten Tagen des Januars erreicht, und zwar bei 13.924 Punkten.

Für das Hoch glaubte kaum jemand an Kurse über 15.850 Punkten, der Durchschnitt erwartete ein Jahreshoch bei nur 15.610 Punkten, was einem Plus von 12% entsprach. Tatsächlich erreichte der DAX Mitte Dezember sein Hoch bei 16.794 Punkten.

Nachdem der DAX im Jahr 2022 also überwiegend gen Süden segelte und nur zum Jahresende eine Rallye auf’s Parkett legen konnte, jedoch im Jahresverlauf mit einem deutlichen Minus abschloss, war die Erwartung für 2023 viel zu pessimistisch. Denn mit +20% im Jahr 2023 konnte der DAX die kühnsten Erwartungen der Anleger, die ein Hoch bei +12% erwarteten, deutlich übertreffen.

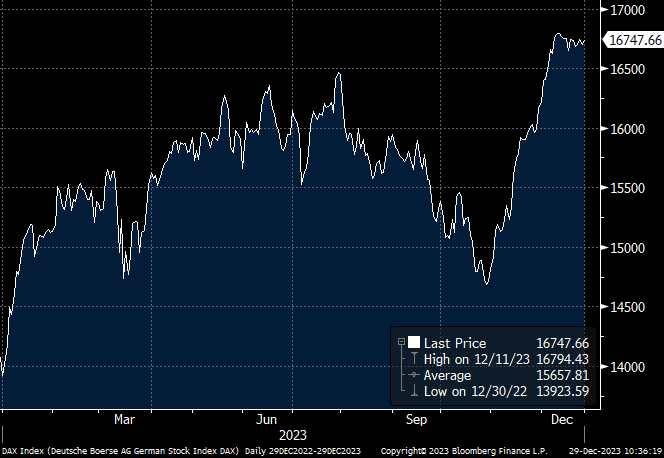

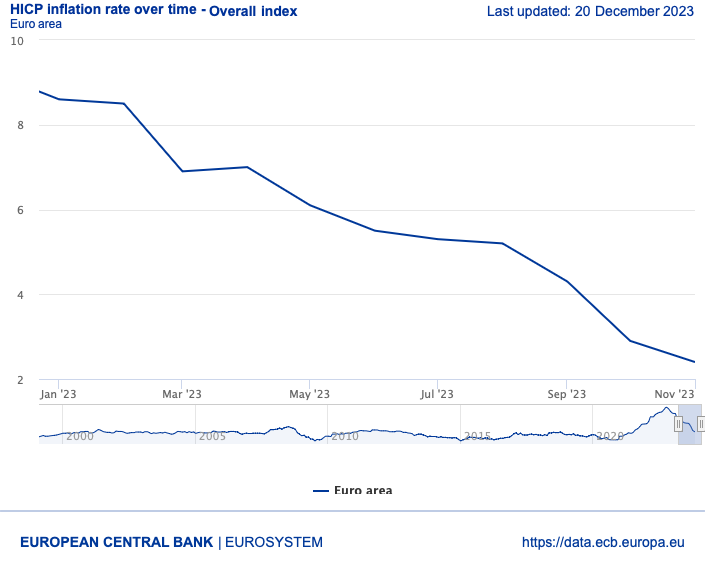

Themen für 2023: Inflation wurde überschätzt

Die Inflationsentwicklung wurde als wichtigstes Thema für 2023 identifiziert, gefolgt vom Ukraine-Krieg und den Handelsbeziehungen zu China. In Verbindung mit der oben aufgeführten pessimistischen Erwartung für 2023 stellte das Thema Inflationsentwicklung also eine Bedrohung für viele Anleger dar. Tatsächlich ist die Inflation im Jahr 2023 deutlich zurückgegangen.

Abbildung 4: Die Inflationsentwicklung wurde ängstlich beäugt, doch die Inflation ging deutlich zurück

Abbildung 5: Die Inflation war 2023 deutlich rückläufig

Wichtige Themen für 2023 sowie Inflationsentwicklung in der Eurozone im Jahr 2023

Quelle: Eigene Umfrage, EZB

Die rückläufige Inflationsrate war extrem positiv für die Aktienmärkte und stellt somit wohl einen der wichtigsten Gründe für die überraschend positive Aktienmarktperformance dar.

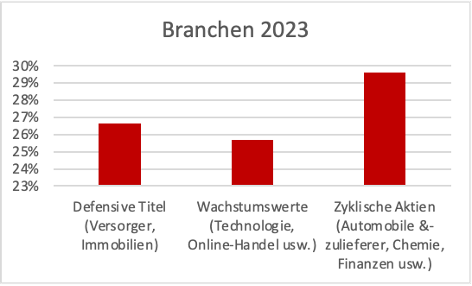

Zyklische Aktien wider Erwarten schwach

Konjunkturabschwung, vielleicht sogar eine Rezession, die Erwartungen für 2023 waren alles andere als rosig. Doch zum Jahresende wurde eine deutliche Verbesserung erwartet und so gaben unsere Umfrageteilnehmern den konjunkturabhängigen Aktien, den Zyklikern, die besten Performancechancen für 2023.

Abbildung 6: Zyklische Aktien galten als chancenreich, doch das war falsch

Tatsächlich haben die zyklischen Sektoren das Jahr 2023 am schlechtesten abgeschlossen: Während der DAX im Durchschnitt um 20% zulegte, konnte die Chemiebranche nur um 7% ansteigen, der Autosektor nur um 9%, der Grundstoffsektor gab sogar um durchschnittlich 7% ab. Lediglich Finanztitel profitierten von der Entwicklung und sprangen um durchschnittlich 29% an.

Überraschungssieger: Immobilienaktien

Chancen sahen Anleger für 2023 insbesondere in den defensiven Edelmetallen. Der Immobiliensektor wurde gänzlich gemieden.

Abbildung 7: Anleger mieden 2023 Immobilienaktien - zu Unrecht

Tatsächlich ist der Immobiliensektor der Überraschungssieger 2023 mit einem Plus von 36%. Der Goldpreis ist lediglich um 14% angestiegen.

Fazit: Auf Außenseiter setzen lohnt sich

Einmal mehr hat sich gezeigt, dass gerade diejenigen Bereiche am besten performen, von denen es die Wenigsten erwarten. Immobilien wurden gemieden, aber Immobilienaktien hatten dies bereits im Jahr 2022 ausreichend eingepreist. Zykliker wurden gesucht, aber zyklische Aktien hatten zuvor offensichtlich noch nicht ausreichend korrigiert. Die Angst vor der Inflation war überzogen.

Nicht in dieser Übersicht enthalten sind die beiden größten Überraschungen des Jahres 2023: Der Siegeszug der künstlichen Intelligenz, der insbesondere bei US-Technologiekonzernen für exorbitante Kursgewinne sorgte. Und der Konflikt in Israel, der die Jahresendrallye um einen Monat nach hinten verschoben hat.

Nun dürfen wir gespannt sein auf das Ergebnis der diesjährigen Jahresumfrage.

6. Jahresprognose 2024

: Ein untypisches Jahr 2024 dürfte uns erwarten

Fr, 29. Dezember um 22:15 Uhr

Bereits seit neun Jahren führen wir die Jahresumfrage unter unseren Lesern durch. Im Sinne der Sentiment-Theorie interpretieren wir die Mehrheitsmeinung dahingehend, dass es unwahrscheinlich ist, dass genau diese Erwartung eintritt. Vielmehr haben Untersuchungen gezeigt, dass an den Finanzmärkten in der Regel das Unerwartete passiert, denn das Erwartete ist bereits in den aktuellen Kursen eingepreist.

Schauen wir uns nun das Umfrageergebnis für das Jahr 2024 an.

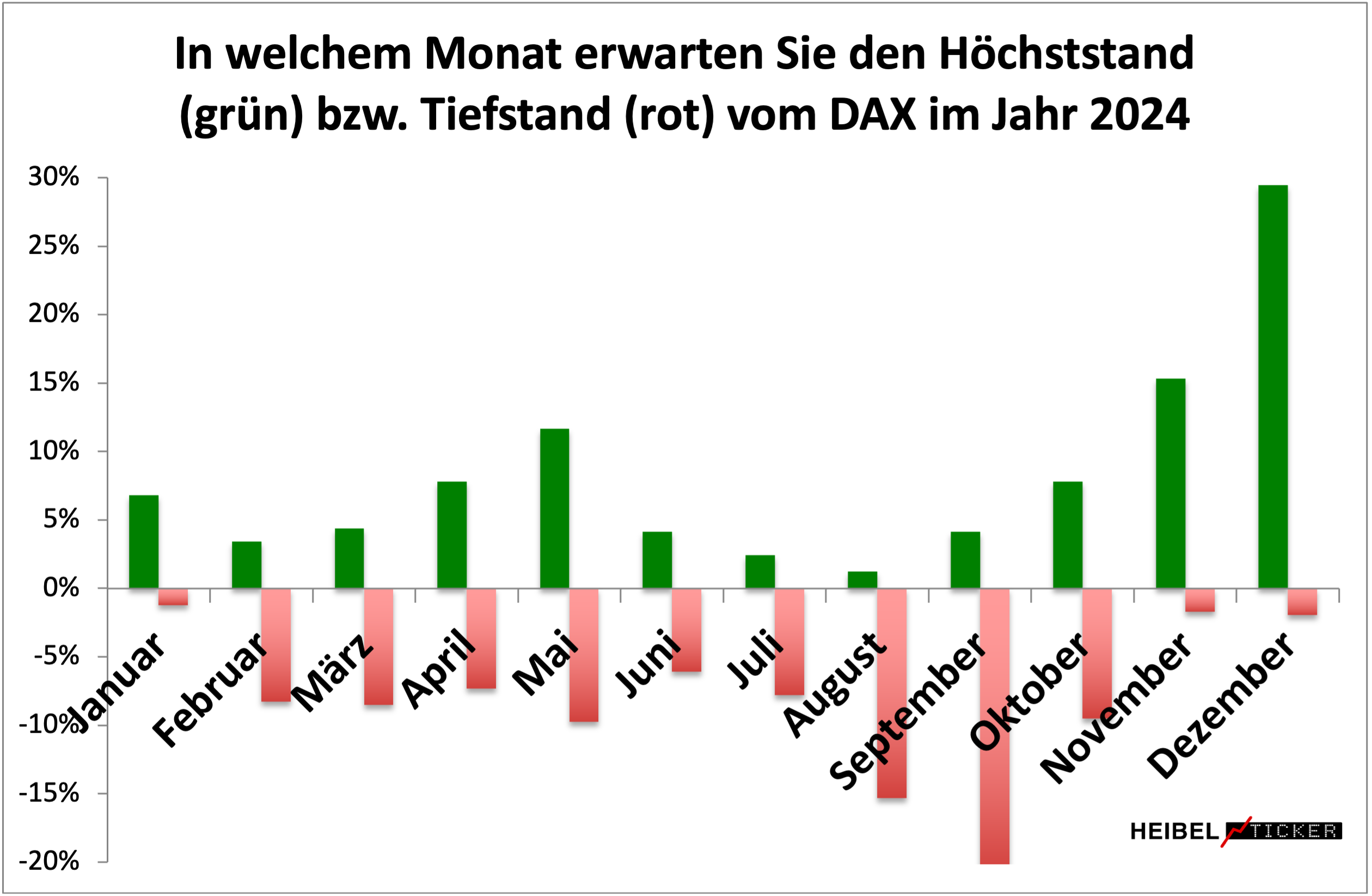

Erwartung: Schwaches Börsenjahr befürchtet

Der typische Jahresverlauf beinhaltet stets einen guten Jahresauftakt, eine Sommerflaute und eine Jahresendrallye.

Abbildung 8: Die meisten Anleger erwarten das Jahrestief im September und das Jahreshoch zum Jahresschluss

Auch für 2024 erwarten unsere Umfrageteilnehmer einen starken Jahresauftakt. Doch danach fehlt den Anlegern die Phantasie für eine nachhaltige Rallye. Vielmehr fürchtet man ein durchgehend schwaches Jahr 2024 mit Tiefständen im September. Erst zum Jahresende soll, so die Erwartung, eine Rallye zu neuen Höchstständen führen.

Die Luft ist also erst einmal raus aus dem Aktienmarkt, wenn man den Umfrageteilnehmern glaubt.

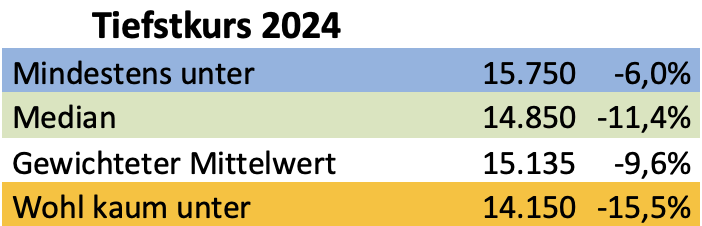

Doch trotz des befürchteten schlechten Jahresverlaufs mit einem Tief erst im September gehen Anleger von einem Minus von nur 9,6% aus. Kaum jemand fürchtet einen Ausverkauf um mehr als 15,5% unter 14.150 Punkte.

Abbildung 9: Erwartung: Tiefkurse im DAX 2024

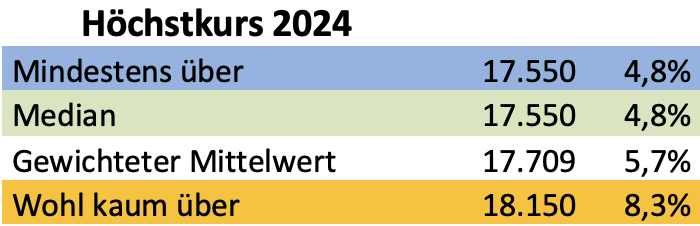

Abbildung 10: Erwartung: Höchstkurse im DAX 2024

Den Höchstkurs erwartet man für Dezember bei 17.709 Punkten, nur 5,7% über dem aktuellen Jahresschlusskurs. Wenn wir uns vor Augen führen, dass der DAX in den vergangenen 15 Jahren nur viermal eine lediglich einstellige Performance erzielte, ist die Erwartung einer so geringen Schwankungsbreite doch recht außergewöhnlich.

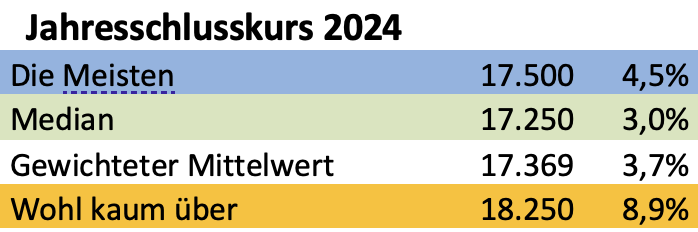

Abbildung 11: Erwartung: DAX-Stand zum Jahresschluss 2024

In dieses Bild passt auch der erwartete Jahresschlusskurs des DAX, der mit 17.369 Punkten nur um 3,7% höher liegen soll als das aktuelle Kursniveau. Kaum jemand erwartet Kurse über 18.250, was einem einstelligen Kursplus von 8,9% entspräche.

Was niemand erwartet

Da wir ja die Erwartung der Anleger als „eingepreist” betrachten und nach dem Ausschau halten, was die Wenigsten erwarten, wäre die folgende Entwicklung denkbar: Ein überraschend schwacher Jahresauftakt führt zu einem Jahrestief, das über dem erwarteten Mindesttief von 15.750 Punkten liegt. Anschließend setzt der DAX seine Rallye bis ins Frühjahr fort, verlebt die Sommerflaute in einer Seitwärtsbewegung und zieht zum Jahresende auf über 18.250 Punkte.

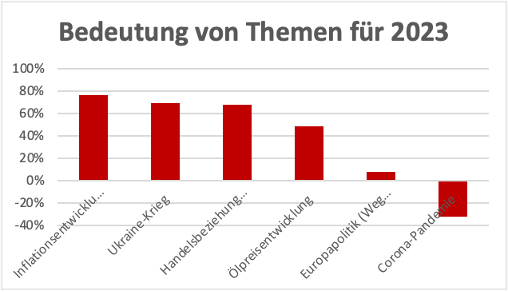

Themen 2023: Inflation bleibt größte Sorge

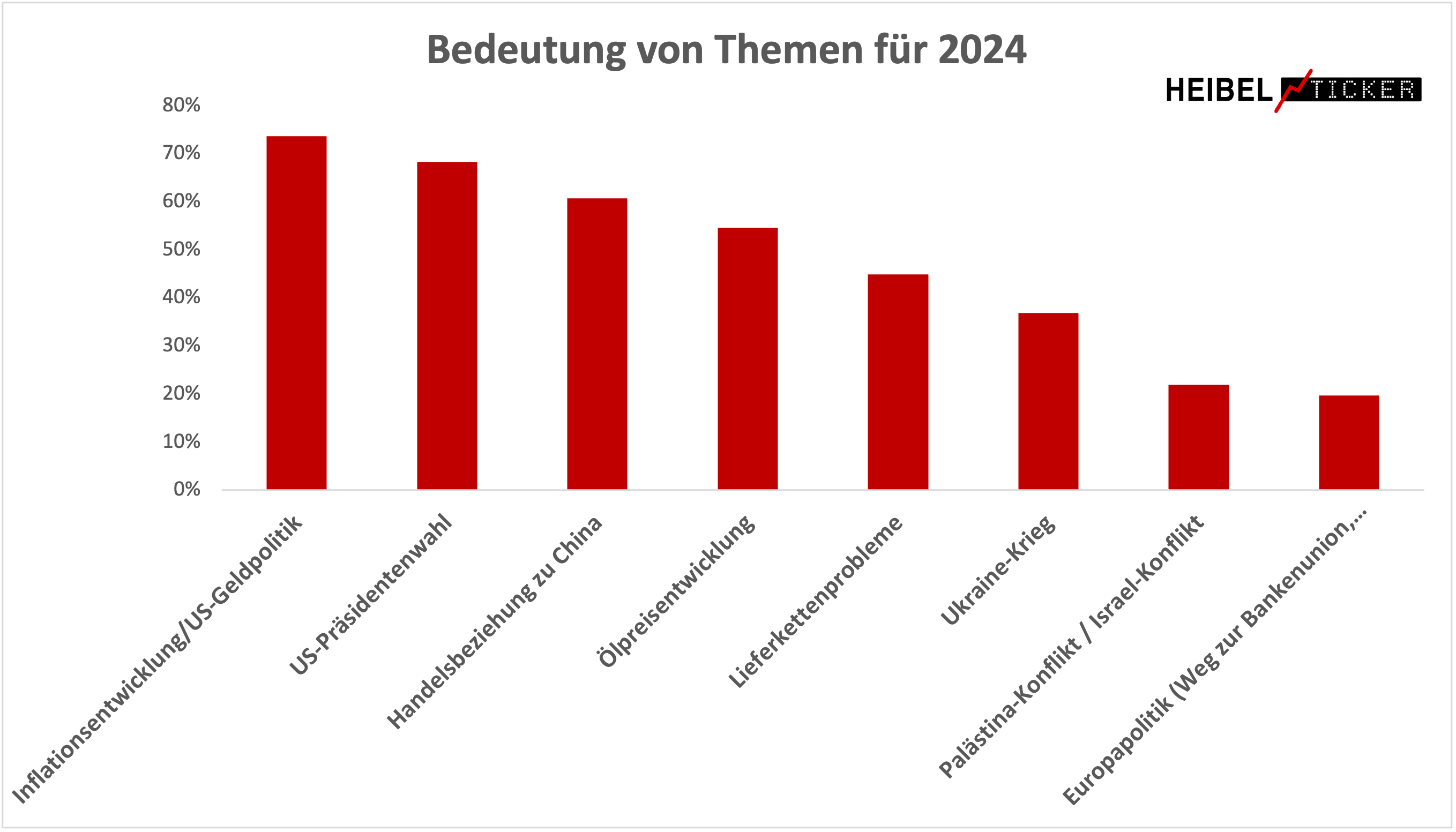

Abbildung 12: Anleger haben weiterhin Angst vor einer wieder anziehenden Inflation

Die Inflationsentwicklung bleibt die Sorge Nr. 1. Zwar ist die Inflation im Jahr 2023 überraschend stark zurückgegangen, damit hatte vor einem Jahr niemand gerechnet. Doch das hat die Sorge vor einem Wiederanziehen der Inflation in der Bevölkerung nicht beseitigt. Im Gegenteil, sie ist die größte Gefahr für 2024 in den Augen der Anleger.

Dicht gefolgt von der US-Präsidentschaftswahl, in der, nach heutigem Stand, zwei Greise gegeneinander antreten. An der Sorge über die Handelsbeziehungen zu China hat sich in den vergangenen zwei Jahren nicht viel geändert.

Die Ölpreisentwicklung bleibt in den Augen der Anlegern wichtig, obwohl den Krisengebieten Israel und Ukraine nicht mehr eine allzu große Bedeutung beigemessen wird.

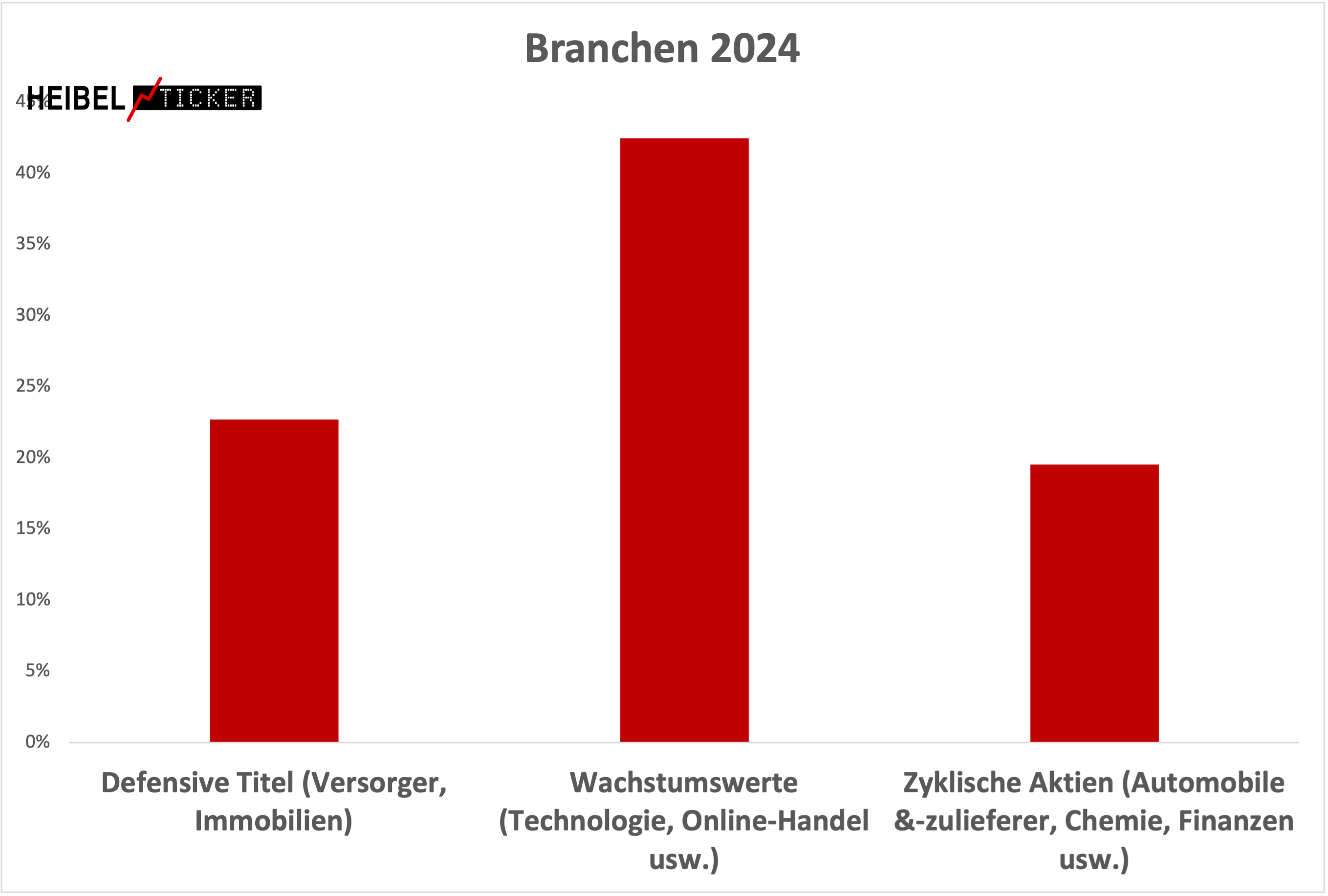

Branchen: Zykliker von Wachstumstiteln abgelöst

Abbildung 13: Wachstumswerte, in 2023 gemieden, gelten wieder als Heilsbringer

Vor einem Jahr haben sich Anleger mit zyklischen Aktien beschäftigt. Nachdem über viele Jahre die Wachstumswerte die mit Abstand beliebtesten, sowie auch am besten performenden Aktien waren, versuchte man sich vor einem Jahr in zyklischen Aktien. Ohne Erfolg, denn auch im Jahr 2023 waren Wachstumstitel, angeheizt von der künstlichen Intelligenz, die besten Performer. So sind unsere Umfrageteilnehmer nun wieder in das altbewährte Verhaltensmuster zurückgefallen und favorisieren Wachstumswerte.

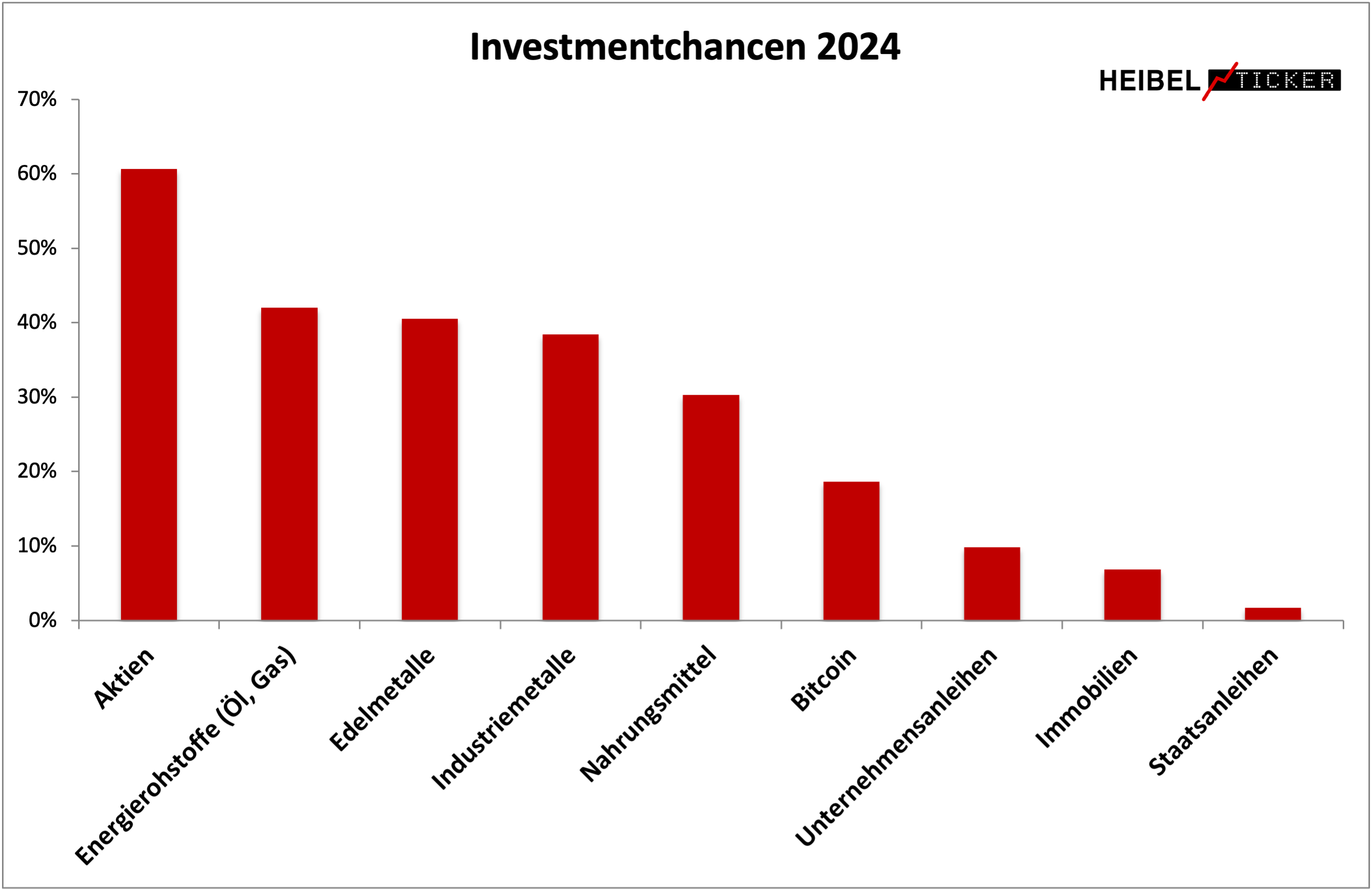

Investmentchancen: Aktien wieder alternativlos

Ganz ähnlich ist es mit den Aktien gelaufen, die bis vor einem Jahr als „alternativlos” galten. Für 2023 hatte man die Aktien in die dritte Reihe verschoben, um jedoch einmal mehr zu erfahren, dass Aktien wieder an der Spitze der Performanceliste stehen. Angeführt von Immobilienaktien, denen man vor einem Jahr die mit Abstand geringsten Chancen einräumte.

So sind nun die Aktien wieder an die Spitze der Erwartungen gerückt. Die Formulierung „alternativlos” kommt einem in den Sinn. Am wenigsten erwartet man von Staatsanleihen, die im laufenden Jahr kräftig Federn lassen mussten und nur zum Jahresschluss ihre Verluste ausgleichen konnten.

Abbildung 14: Aktien gelten wieder als alternativlos

Ein wenig widersprechen sich unsere Umfrageteilnehmer mit der weiter oben formulierten pessimistischen Erwartung für das Börsenjahr 2024. Wenn Staatsanleihen wirklich so schlecht laufen wie befürchtet, dann steigt das Zinsniveau, was sich wiederum belastend für den Aktienmarkt auswirken dürfte.

Fazit

Was, wenn die Inflation im Jahr 2024 nicht wieder aufkeimt? Was, wenn sich das aktuelle Zinsniveau noch immer als hoch herausstellt und Staatsanleihen weiterhin begehrt bleiben, so dass das Zinsniveau, parallel zur Inflation, im weiteren Jahresverlauf weiter fällt? Dann würden Aktien ihre im November begonnene Rallye fortsetzen und sicherlich mehr als „nur” 9,2% im Jahr 2024 zulegen.

7. Übersicht HT-Portfolio

Der Börsen-Ausblick mit Markt- und Aktienanalysen, konkreten Empfehlungen sowie detaillierten Kauf- und Verkaufsaktionen bleibt den zahlenden Mitgliedern des Heibel-Ticker PLUS vorbehalten. Bitte haben Sie Verständnis dafür, dass wir die hohe Qualität unserer Veröffentlichung solide finanzieren möchten.

Gerne möchten wir Ihnen zeigen, wie wir Analystenresearch, volkswirtschaftliche Zusammenhänge und Börsenmechanismen gewinnbringend nutzen. Ab 12,50 Euro im Monat können Sie sich unverbindlich davon überzeugen. Zur Bestellseite mit weiteren Informationen gelangen Sie über folgenden Link:

https://www.heibel-ticker.de/customer/new

8. Disclaimer / Haftungsausschluss und Risikohinweise

Wer un- oder überpersönliche Schreib- oder Redeweisen nachmacht oder verfälscht oder nachgemachte oder verfälschte un- oder überpersönliche Schreib- oder Redeweisen in Umlauf setzt, wird mit Lust-, manchmal auch mit Erkenntnisgewinn belohnt; und wenn alles gut geht, fällt davon sogar etwas für Sie ab. (frei nach Robert Gernhardt)

Wir recherchieren sorgfältig und richten uns selber nach unseren Anlageideen. Für unsere eigenen Transaktionen befolgen wir Compliance Regeln, die auf unsere eigene Initiative von der BaFin abgesegnet wurden. Dennoch müssen wir jegliche Regressansprüche ausschließen, die aus der Verwendung der Inhalte des Heibel-Tickers entstehen könnten.

Die Inhalte des Heibel-Tickers spiegeln unsere Meinung wider. Sie stellen keine Beratung, schon gar keine Anlageempfehlungen dar.

Die Börse ist ein komplexes Gebilde mit eigenen Regeln. Anlageentscheidungen sollten nur von Anlegern mit entsprechenden Kenntnissen und Erfahrungen vorgenommen werden. Anleger, die kein tiefgreifendes Know-how über die Börse besitzen, sollten unbedingt vor einer Anlageentscheidung die eigene Hausbank oder einen Vermögensverwalter konsultieren.

Die Verwendung der Inhalte dieses Heibel-Tickers erfolgt auf eigene Gefahr. Die Geldanlage an der Börse beinhaltet das Risiko enormer Verluste bis hin zum Totalverlust des eingesetzten Kapitals.

Quellen:

Kurse: Capital IQ, Deutsche Kurse von comdirect.de, Goldbarren & Münzen von proaurum.de, US-Kurse von finance.yahoo.com. Alle Kurse sind Schlusskurse vom Donnerstag sofern nichts Gegenteiliges vermerkt ist.

Bilanzdaten: CapitalIQ, Comdirect, Yahoo! Finance sowie Geschäftsberichte der Unternehmen

Informationsquellen: dpa-AFX, Aktiencheck, Yahoo! Finance, TheStreet.com, IR-Abteilung der betreffenden Unternehmen

9. An-/Ab-/Ummeldung

Wenn Sie sich von diesem Dienst abmelden möchten, dann folgen Sie bitte diesem Link: https://staging.heibel-ticker.de/newsletter/new

Sie können sich über diese Seite gerne jederzeit wieder anmelden.

Sollte sich Ihre E-Mail Adresse geändert haben, so stornieren Sie bitte zunächst die alte Adresse und melden sich anschließend mit der neuen E-Mail Adresse wieder an.

Gerne können Sie den Heibel-Ticker Ihren Freunden empfehlen. Sie können den Heibel Ticker Free beliebig weiterleiten. Wenn Sie Inhalte davon auf anderen Internetseiten verwenden möchten, bitten wir um eine korrekte Quellenangabe sowie um eine kurze Information darüber.