Heibel-Ticker PLUS Börsenbrief

- Einfach einen Tick besser -

19. Jahrgang - Ausgabe 25 (21.06.2024)

Im heutigen Börsenbrief lesen Sie:

| 1. | Info-Kicker: Fußball-EM stimmt Anleger milde |

| 2. | So tickt die Börse: Kein Trend, Einzeltitel springen |

| - KI und Nicht-KI | |

| - Wochenperformance der wichtigsten Indizes | |

| 3. | Sentiment: Risiko liegt auf der Unterseite |

| - Interpretation | |

| 4. | Ausblick: Keine Angst vor Frankreich-Wahlen |

| 5. | Update beobachteter Werte: Dell, Nvidia, Medios, Nynomic |

| - Dell: Analyst bestätigt Margentheorie, Aktie +15% | |

| - Nvidia: Hart am Wind | |

| - Medios: Gründer ist ausgestiegen, Aktie springt an | |

| - Nynomic: Richtung stimmt, Tempo nicht | |

| 6. | Leserfragen |

| 7. | Übersicht HT-Portfolio |

| 8. | Disclaimer / Haftungsausschluss und Risikohinweise |

| 9. | Mitgliedschaft verwalten |

1. Info-Kicker: Fußball-EM stimmt Anleger milde

Liebe Börsenfreunde,

Na, wer hätte das gedacht: Nach nur zwei Spielen zählt Deutschland gemeinsam mit Spanien zum Favoriten für unsere Heim-EM. Das macht Lust auf mehr!

Nach den Turbulenzen der Vorwochen konnten Anleger in der abgelaufenen Woche ein wenig durchatmen: DAX und S&P 500 stiegen leicht an, die Nachrichtenlage war nach den turbulenten Folgen der Europawahl etwas ruhiger. In Kapitel 2 schaue ich auf die Inflationsentwicklung im laufenden Jahr, sowie auf eine Reihe von Einzeltiteln, die in der abgelaufenen Woche aufgrund von unternehmensindividuellen Ereignissen teilweise Kurssprünge vollzogen.

Unsere Sentimentanalyse der vergangenen Woche wurde durch die Entwicklung an den Märkten bestätigt. In Kapitel 3 analysiere ich das Umfrageergebnis vom heutigen Freitag.

Im heutigen Ausblick in Kapitel 4 werfe ich einen Blick auf den bevorstehenden Sommer und auf die Wahlen in Frankreich.

Die Updates dieser Woche erstellte ich aufgrund von aktuellen Meldungen zu Dell und zu Nvidia. Zudem hat der Abgang eines Unternehmensgründers aus einer unserer Positionen zu einem Kurssprung geführt. Zuletzt habe ich mal wieder einen Blick auf Nynomic geworfen, eine Position, die ziemlich schläfrig im Depot schlummert.

Ein Heibel-Ticker Mitglied hat ein Problem auf hohem Niveau: Was, wenn die Nvidia-Position aufgrund der exorbitanten Kursgewinne der Aktie einen zu großen Anteil am Gesamtportfolio ausmacht? Meine Antwort darauf lesen Sie in Kapitel 6. Dort habe ich auch in einer zweiten Leserfrage kommentiert, was das Spekulieren auf die Indexaufnahme bestimmter Titel für Privatanleger bedeutet.

Wie immer gibt es eine tabellarische Übersicht über unser Heibel-Ticker Portfolio in Kapitel 7.

Nun wünsche ich eine anregende Lektüre,

take share, Ihr Börsenschreibel

Stephan Heibel

Chefredakteur und Herausgeber des Heibel-Ticker Börsenbriefs

2. So tickt die Börse: Kein Trend, Einzeltitel springen

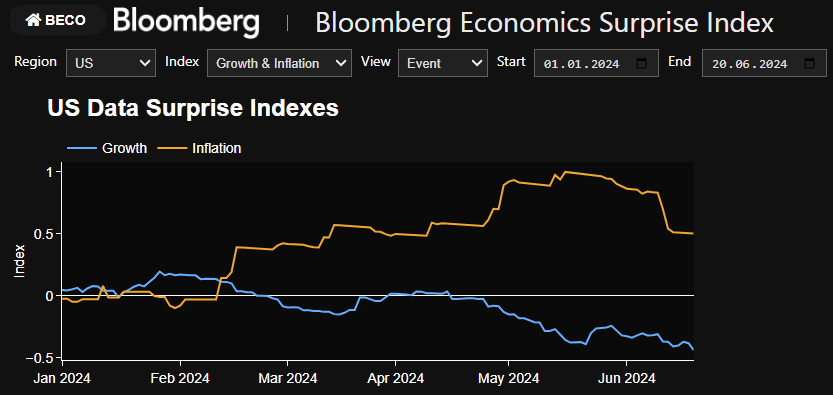

Bloomberg sammelt unzählige Daten an den Finanzmärkten und wertet diese auf manchmal abenteuerliche Weise aus. So wurde mir gestern eine Grafik gezeigt, in der die Abweichung von Wachstum und Inflation zu den Erwartungen angezeigt wird. Wenn das BIP-Wachstum der USA also so ausfiel wie erwartet, ist die Abweichung gleich Null. Ist das Wachstum höher, ist die Abweichung positiv, und umgekehrt. Selbiges für die Inflation.

Abbildung 1: Abweichung endgültiger Daten zur Erwartung

Quelle: Bloomberg

Die Grafik zeigt sehr schön, dass zum Jahresbeginn die Inflationsentwicklung im Rahmen der Erwartungen verlief. Es wurden bis zu sechs Zinssenkungen für 2024 erwartet. Auch das zunächst stabile Wachstum gab eine solche Erwartung her.

Seither hat die Inflation immer wieder negativ überrascht, fiel also höher aus als erwartet, wie an der orangenen Linie abzulesen ist. Nach einigen Monaten kommen dann seit Mai auch beim Wachstum des Bruttoinlandsproduktes der USA negative Überraschungen zutage, das Wachstum fällt niedriger aus als erwartet, wie die blaue Linie zeigt.

So ist aus sechs erwarteten Zinssenkungen nun eine zwei geworden. Zuletzt zeigt die Kurve der Inflationsüberraschung immerhin in die richtige Richtung: Die Fed hat den Leitzins auf hohem Niveau belassen (Zinsplateau statt -gipfel). Die negativen Überraschungen werden kleiner.

Damit werden weitere Anpassungen der Erwartung an die Anzahl der Zinssenkungen nun weniger wahrscheinlich.

Exkurs: In meinem Mathe Leistungskurs in der Schule hätte ich jetzt gefragt, ob wir hier über die dritte oder vierte Ableitung sprechen. Immerhin sprechen wir nicht über BIP-Wachstum und Inflation, wir sprechen auch nicht über die Änderung des BIP-Wachstums oder der Inflation, sondern wir sprechen über die Differenz der Änderung von BIP-Wachstum und Inflation zur erwarteten Änderung des BIP-Wachstums und der Inflation. Ich würde sagen: Dritte Ableitung :-).

In jedem Fall verringern sich die negativen Überraschungen und das deutet darauf hin, dass wir mit derzeit zwei erwarteten Leitzinssenkungen für 2024 vermutlich schon ziemlich nah an der Realität liegen werden.

KI und Nicht-KI

Die abgelaufene Woche war vergleichsweise ruhig. Der DAX hat einen kleinen Teil seines Verlustes aus der Vorwoche wieder gut gemacht (+1%), fand jedoch noch nicht in seinen Aufwärtstrend zurück. Es bleibt also spannend, ob der DAX noch vor dem Sommer seine Rallye wieder aufnimmt, oder ob wir im Sommer mit einer Konsolidierung der Gewinne der vergangenen Monate zu rechnen haben.

Wochengewinner im DAX kommen querbeet aus verschiedenen Branchen: Hensold +9%, Warte +12%, SAF Holland +17% und Hypoport +17%. Die Gewinner sind über verschiedene Branchen gestreut und überwiegend aufgrund von Unternehmensindividuellen Meldungen angesprungen.

Vielleicht können wir die Finanzbranche als Wochengewinner bezeichnen. Im DAX führen die Hannover Rück und die Deutsche Börse die Liste der Wochengewinner an und unterstreichen die gute Performance von Hypoport. Die EZB wird den Leitzins nun länger nicht mehr senken, was bei Anlegern Vertrauen erzeugt, dass die Inflation in Europa somit gut in den Griff bekommen werden kann. Das gestiegene Vertrauen in die EZB sorgt für sinkende Zinsen am langen Ende: Die Rendite von 10 Jahre und länger laufenden Anleihen ist gesunken, Hypothekenkredite (Hypoport) werden erschwinglich.

Gleichzeitig müssten Unternehmen, die Investitionsgüter anbieten, auch davon profitieren, dass die Finanzierungskosten von Investitionen rückläufig sind. Doch das Gegenteil ist der Fall: SMA Solar -31%, Carl Zeiss Meditech -24% und Aixtron -9%. Als Grund sehe ich die starke Zurückhaltung der Industrie bei neuen Investitionen. Die Angst vor einer Konjunkturschwäche wiegt schwerer als niedrigere Finanzierungskosten.

Zu den Wochenverlierern gehören auch Solarunternehmen. SMA Solar hat seine Jahresprognose deutlich gesenkt, auch der US-Wettbewerber Endphase geriet dadurch unter Druck. Die rückläufigen Erwartungen sind eine Folge der Europawahlen: Der Rechtsruck dürfte nach sich ziehen, dass Fördermittel für grüne Energien nicht mehr so üppig verteilt werden.

In den USA hat Joe Biden die Förderung für die inländische Produktion von Solarzellen vereinfacht. Derzeit ist First Solar das einzige Unternehmen, das nennenswert davon profitieren dürfte. Dennoch geriet auch die Aktie von First Solar unter Druck.

Nach dem Kurssprung von vor zwei Wochen notiert die Aktie nach der Konsolidierung des Kurssprungs nun wieder auf einem fairen Niveau. Sollte die Aktie weiter ausverkauft werden, wird sie für ein Investment interessant.

Doch all das sind Einzelschicksale. Auf der Suche nach einem Trend werden wir erst fündig, wenn wir uns wieder der KI zuwenden. Diese Woche gab Elon Musk bekannt, dass Dell zu 50% einen KI-Supercomputer für sein KI-Unternehmen X.ai baut. Michael Dell bestätigte dies kurze Zeit später und die Aktie von Dell sprang zwischenzeitlich um 15% an.

Adobe ist wohl das erste Unternehmen, das mit KI-Anwendungen für Endkunden Geld verdient. Dies ging zumindest aus den Q-Zahlen hervor, die Ende vergangener Woche veröffentlicht wurden. Die Aktie von Adobe sprang diese Woche um 14% an und führt damit die Liste der Wochengewinner im S&P 500 an.

Nvidia sprang Anfang der Woche mit Hilfe der Meldungen von Adobe und Dell nochmals kräftig an und kletterte auf den Gipfel des Olymps: Mit 3,3 Billionen USD war Nvidia am Dienstag das weltweit wertvollste börsennotierte Unternehmen, Microsoft wurde vom Thron gestoßen.

Am Mittwoch blieben die US-Börsen geschlossen und am Donnerstag machte die Aktie Nvidia kehrt. Die einen diskutieren bereits das Ende der Nvidia-Rallye. Die anderen weisen auf den heutigen dreifachen Optionsverfallstag: Tripple Witch nennt man den letzten Verfallstag im Quartal, da zu diesem Termin Aktien-Optionen, Index-Optionen und Futures verfallen.

Im Vorfeld vor einem Tripple Witch Freitag kommt es häufig zu heftigen Kursbewegungen in beide Richtungen. Spekulanten müssen die Gegenpositionen zu ihren offenen Spekulationen bilden. Dieses Mal sind mehr spekulative Positionen offen denn je. Wir müssen uns wohl auf den Montag gedulden, um zu beurteilen, ob der gestrige Kursverlust von Nvidia die Trendwende ist, oder aber lediglich eine heftige Schwankung infolge der exzessiven Spekulation, die auf diese Aktie inzwischen im Markt ist.

Schauen wir uns mal die Wochenentwicklung der wichtigsten Indizes an:

Wochenperformance der wichtigsten Indizes

| INDIZES | 21.6., 18:26 Uhr | Woche Δ | Σ '24 Δ |

| DAX | 18.164 | 0,9% | 8,4% |

| S&P 500 | 5.475 | 1,1% | 15,1% |

| Nikkei | 38.596 | -0,6% | 15,3% |

| Shanghai A | 3.496 | -1,3% | 12,1% |

| Euro/US-Dollar | 1,07 | -0,1% | -3,3% |

| Euro/Yen | 170,49 | 1,3% | 9,4% |

| 10-Jahres-US-Anleihe | 4,26% | 0,05 | 0,40 |

| Umlaufrendite Dt | 2,42% | -0,02 | 0,39 |

| Feinunze Gold | $2.326 | -0,1% | 12,7% |

| Fass Brent Öl | $85,40 | 3,1% | 10,6% |

| Kupfer | $9.858 | 0,6% | 14,7% |

| Baltic Dry Shipping | $1.984 | 2,2% | -10,6% |

| Bitcoin | $63.621 | -2,5% | 51,0% |

3. Sentiment: Risiko liegt auf der Unterseite

Die abgelaufene Woche wurde am Mittwoch durch einen US-Feiertag unterbrochen. Mit +1% im DAX wurde ein kleiner Teil der in der Vorwoche erlittenen Verluste ausgeglichen. Im S&P 500 wurde mit +1% erneut ein neues Allzeithoch erklommen.

Die abgelaufene Woche wurde am Mittwoch durch einen US-Feiertag unterbrochen. Mit +1% im DAX wurde ein kleiner Teil der in der Vorwoche erlittenen Verluste ausgeglichen. Im S&P 500 wurde mit +1% erneut ein neues Allzeithoch erklommen.Nachdem wir vor einer Woche infolge des Ausverkaufs in Europa, insbesondere in Frankreich, eine extrem niedergeschlagene Stimmung unter den Anlegern messen konnten, hat sich diese Niedergeschlagenheit inzwischen wieder verflüchtigt. Das Sentiment ist auf einen Wert von nur noch -0,4% geklettert und spiegelt eine neutrale Stimmung unter den Anlegern wider.

Auch die Verunsicherung der Vorwoche ist verflogen, der Wert von nur noch -0,4% zeigt auch hier fast schon wieder eine neutrale Selbstzufriedenheit an.

Doch die Zukunftserwartung bleibt mit einem Wert von +2,0% moderat bullisch. Nachdem vor einer Woche die Investitionsbereitschaft mit +2,5% auf den höchsten Stand seit Mitte Januar geklettert war, haben sich Anleger in den vergangenen Tagen offensichtlich mit Aktien eingedeckt. Heute ist die Investitionsbereitschaft trotz der nach wie vor moderat bullischen Zukunftserwartung auf nur noch +0,6% zurückgefallen.

Das Euwax-Sentiment der Privatanleger zeigt mit +7,5% eine starke Nachfrage nach spekulativen Long-Positionen. Auch hier zeigt sich die bullische Erwartungshaltung der Anleger.

Das Put/Call-Verhältnis, sowohl an der Eurex als auch an der CBOE, zeigt ebenfalls eine angestiegene Nachfrage nach Call-Optionen an. Sowohl institutionelle Anleger in Deutschland als auch US-Anleger setzen also auf eine baldige Fortsetzung der Rallye.

Die Investitionsquote der US-Fondsmanager verbleibt mit einem Wert von 85% auf hohem Niveau.

Die Bulle/Bär-Differenz stieg leicht auf 22%punkte an. Im Vergleich zur Vorwoche blieb das Bullenlager unverändert dominant bei 44%, das Bärenlager verlor jedoch ein paar Bären an das neutrale Lager und beherbergt nun nur noch 22%.

Der technische Angst und Gier Indikator notiert bei 42 und zeigt damit moderate Angst an.

Interpretation

Trotz der durchaus bullischen Positionierung der Anleger am Optionsmarkt würde ich die Stimmung als neutral bezeichnen. Denn die Cashquote unserer parallel laufenden animusX-Umfrage stieg an. Damit bleiben Anleger handlungsfähig, sollten die Kurse nochmals bröckeln.

Trotz der durchaus bullischen Positionierung der Anleger am Optionsmarkt würde ich die Stimmung als neutral bezeichnen. Denn die Cashquote unserer parallel laufenden animusX-Umfrage stieg an. Damit bleiben Anleger handlungsfähig, sollten die Kurse nochmals bröckeln.Grundsätzlich zeigt sich jedoch, dass wir mit unserer Interpretation vor einer Woche richtig lagen: Der Ausverkauf nach den Europawahlen erzeugte keine Angst und Panik, sondern wurde gelassen hingenommen und teilweise zum Eindecken der Absicherungspositionen, teilweise zum Kaufen neuer Aktienpositionen genutzt. Dem dadurch erzeugten Kursanstieg gaben wir vor einer Woche schlechte Noten in Sachen Durchhaltevermögen, vielmehr dürfte es sich nur um eine technische Gegenreaktion handeln.

Es müssten die gleichen Aktien sein, mit denen die Rallye wieder aufgenommen wird: KI-Unternehmen ziehen schon seit Monaten die breiten Aktienindizes mit nach oben. Für einen Wechsel der Favoriten war der Ausverkauf der vergangenen Woche zu zaghaft. Vielmehr bleiben viele Anleger in ihren Hightech Titeln investiert und warten ab, ob's weitergeht, oder nicht.

Ich würde die Situation durchaus als gefährlich bezeichnen: Nicht, weil KI-Aktien zu hoch bewertet sind, sondern weil die exorbitanten Kursgewinne der vergangenen Monate immer mal eine Konsolidierung benötigen. Je kürzer die Konsolidierung, desto weniger Energie dürfte die sich dann fortsetzende Rallye haben.

So deutet sowohl der Kursverlauf der vergangenen Tage als auch unsere Stimmungsanalyse vorerst auf weiterhin eher seitwärts laufende Kurse. Ein Ausbruch nach oben dürfte kurzatmig sein. Ein Durchrutschen nach unten hingegen könnte an Dynamik gewinnen, wenn die KI-Aktien ihre Führungsrolle nicht mehr wahrnehmen können.

Wir laufen auf den Sommer zu. Eine akute Schieflage der Positionierung unter den Anlegern können wir aus der Sentimentanalyse derzeit nicht ablesen. Vielleicht passiert in der kommenden Woche erneut nur sehr wenig.

4. Ausblick: Keine Angst vor Frankreich-Wahlen

Wir steuern wieder auf einen Sommer zu, in dem Finanzprofis mit ordentlichen Buchgewinnen in den Urlaub fahren können. Der DAX ist seit Jahresbeginn um 8,5% angestiegen, der S&P 500 sogar um 15%. Wenn institutionelle Anleger auf ähnliche Gewinne blicken, können sie sich einen unbeschwerten Sommer leisten.

Ich denke, das wird dieses Jahr so geschehen, einmal abgesehen von den Wahlen in Frankreich, die nach wie vor eine Menge Turbulenzen mit sich bringen können. Doch ich würde von einem Wahlausgang in Frankreich nur kurze Irritationen befürchten. Wir sehen schon an Italien, dass als die Anti-Europa-Rhetorik, mit der Wählerstimmen gefangen wurden, am Ende nur zu einer moderat kritischen Europapolitik führen. Einmal in der Verantwortung, sehen viele Themen ganz anders aus. Oder auch: Manche Ansichten ändern sich mit den Aussichten.

So würde ich es auch für Frankreich erwarten, wenn Le Pen als Sieger aus der Wahl hervorgeht. Macron wird Präsident bleiben, muss sich jedoch künftig mit Le Pen abstimmen. Da wird es schwerer, Kompromisse zu finden. Doch Angst vor dem Anfang vom Ende der EU ist natürlich völlig übertrieben.

So würde ich es auch für Frankreich erwarten, wenn Le Pen als Sieger aus der Wahl hervorgeht. Macron wird Präsident bleiben, muss sich jedoch künftig mit Le Pen abstimmen. Da wird es schwerer, Kompromisse zu finden. Doch Angst vor dem Anfang vom Ende der EU ist natürlich völlig übertrieben.So dürften die Aktienmärkte in einer ersten Reaktion auf die Wahlen vermutlich schon schreckhaft nach unten gehen. Doch sie sollten sich schon bald fangen, wenn ersichtlich wird, dass Le Pen ihre Wahlrhetorik kaum in praktikable Politik umsetzen kann.

Der Wahlerfolg der Rechten und der Konservativen spricht jedoch dafür, dass die ultralockere Haushaltspolitik der verschiedenen Regierungen in Europa künftig ein wenig eingedämmt wird. Da leiden wir unter Inflation und die Notenbank schraubt den Leitzins auf Rekordhöhen, um die Inflation zu bekämpfen, doch gleichzeitig schütten viele Regierungen derzeit schuldenfinanzierte Sozialleistungen mit dem Füllhorn aus, was für die Bekämpfung der Inflation kontraproduktiv ist.

Somit würde perspektivisch eine solidere Haushaltspolitik in Frankreich, und daraus abgeleitet vielleicht sogar auch in anderen Ländern, der EZB bei der Inflationsbekämpfung helfen. Weitere Zinssenkungen könnten dann tatsächlich noch in diesem Jahr erfolgen.

Während wir also in dieser Woche mangels Zuversicht die Hersteller von Investitionsgütern unter Druck gesehen haben, obwohl das Zinsniveau am langen Ende rückläufig war, könnte sich dieses Missverhältnis auflösen, wenn Zuversicht in die Konjunkturentwicklung Europas zurückkehrt.

Mit PVA Tepla und Nynomic haben wir zwei Unternehmen, die in diesem Bereich unterwegs sind und derzeit kräftig Federn lassen müssen. Ich würde diese beiden Positionen nicht zu früh verkaufen.

Nachdenklich werde ich allerdings bezüglich Dell, Palo Alto und Nvidia. Die drei Hightechs in unserem Portfolio sitzen auf dicken Buchgewinnen. Das exorbitante Wachstum lässt die Bewertungen nach wie vor günstig erscheinen. Doch eine Korrektur trifft stets insbesondere diejenigen Aktien hart, die zuvor am stärksten angestiegen sind - egal, ob sie hoch oder niedrig bewertet sind.

Ja, ich hatte angekündigt, Nvidia langfristig zu halten. Aber irgendwie wird mir schwindelig. Ich werde mir zum Beginn der kommenden Woche genau anschauen, wie diese drei Aktien sich verhalten. Denn gestern und heute bestimmten technische Faktoren im Rahmen des dreifachen Verfallstages (siehe Kapitel 2) das Geschehen. Wir wollen mal hoffen, dass aus dem aktuellen Rücksetzer bei Nvidia kein neuer Trend wird.

Nach wie vor ist unser Cash-Anteil mit 22% recht hoch. Sollte es tatsächlich zu einem nennenswerten Ausverkauf kommen, sind wir handlungsfähig. Insbesondere die Dividendenaktien haben wir ja bereits rechtzeitig reduziert. Hier würde ich dann entsprechend wieder aufstocken.

Zudem haben wir noch einen großen Anteil in Goldwerten, ein wenig Bitcoin und eine Anleihe, so dass wir nur moderat am Aktienmarkt hängen, wenn es zum Ausverkauf kommen sollte.

Also: Es wird spannend: In den kommenden Tagen sollte sich entscheiden, wie der Sommer wird. Ich hoffe, dass eine Richtung früh genug abzusehen ist, damit Sie (und ich) unbeschwert in den Urlaub gehen können.

5. Update beobachteter Werte: Dell, Nvidia, Medios, Nynomic

Im Wochenverlauf habe ich Updates zu unseren Portfolio-Titeln verfasst. Diese erhalten Sie nachfolgend zusammen aufgeführt.

Die Updates finden Sie generell jeweils nach der Veröffentlichung verfügbar unter Heibel-Ticker -> Portfolio -> 10 neueste Einträge und mit der Express-Funktion erhalten Sie die Updates direkt unterwöchig per E-Mail und SMS.

==========

Dell: Analyst bestätigt Margentheorie, Aktie +15%

Di, 18. Juni um 20:20 Uhr

Na läuft doch :-) Nicht nur der souveräne Auftaktsieg unserer Nationalmannschaft, sondern auch unsere Spekulation in Dell. Die Aktie war nach Q-Zahlen ausverkauft worden, weil die Gewinnmarge kleiner war als erwartet. Dell erläuterte in der Analystenkonferenz, dass man derzeit an Großkunden verkaufe, die eben eine starke Preisverhandlungsmacht besitzen. Wenn die KI-Anbieter der zweiten Reihe kommen und kleinere Einheiten bestellen, werden die Gewinnmargen steigen.

Heute wies Analyst Wamsi Mohan von der Bank of America darauf hin, dass KI-Kunden der zweiten Reihe vermutlich sogar mit Staaten um KI-Rechner kämpfen müssen, was den Preis, und somit auch die Marge, nach oben treiben dürften. Die Nachfrage nach KI-Servern von Dell werde noch lange Zeit über dem Angebot bleiben, so Mohan.

Die Aktie springt um 15% an. Bis zum Allzeithoch, das Mitte Mai kurz vor Veröffentlichung der Q-Zahlen erreicht wurde, sind es noch weitere 15%. Ich denke, die könnte Dell in den kommenden Wochen ebenfalls noch schaffen.

Alle Updates zu Dell

Nvidia: Hart am Wind

Do, 20. Juni um 11:36 Uhr

Wir segeln aktuell hart am Wind. Mit Nvidia und Dell haben wir zwei KI-Eisen im Feuer, mit Palo Alto kommt noch ein drittes Unternehmen aus dem Nasdaq 100 hinzu. Mit aktuell 14% Anteil am Heibel-Ticker Portfolio sorgen diese drei Titel für einen großen Teil unserer derzeit guten Performance.

Die Aktien steigen meiner Ansicht nach zu Recht an: Die Bewertungen sind günstig, wenn wir uns die Zukunft der Unternehmen vor Augen führen. Immer neue Meldungen befeuern die Rallye in diesen High-Tech Titeln weiter an.

So wurde nun bekannt gegeben, dass Nvidia künftig einen wesentlich höheren Anteil im S&P 500 haben wird als bislang. Folge dieser Entscheidung des Indexbetreibers ist, dass alle Index-ETFs ihre Nvidia-Position entsprechend vergrößern müssen. Allein dadurch kommt es zu einem weiteren Nachfrageanstieg nach Nvidia-Aktien, der heute schon zu weiter steigenden Kursen führt, obwohl die Indexänderung erst in 10 Tagen aktiv wird.

Nvidia ist nun nicht nur an Apple, sondern auch an Microsoft vorbei gezogen und wurde diese Woche zum wertvollsten Unternehmen, das an der Börsen notiert ist: 3,3 Billionen USD.

Heute wurde bekannt, dass Elon Musks KI-Unternehmen X.ai, das den ChatGPT-Wettbewerber Grok betreibt, seinen neuen KI-Supercomputer mit Nvidia-Chips zur Hälfte von Dell bauen lässt. Dell bestätigte, dass man für X.ai einen Ki-Supercomputer baue. Unsere beiden Aktien, Dell und Nvidia, profitieren von dieser Ankündigung.

Wie gesagt: Unsere drei High-Tech Aktien sind nicht teuer. Die jüngsten Kursgewinne sind jedoch sehr groß: Nvidia +181% seit Jahresbeginn, Palo Alto +11% und Dell +15% in nur zwei Wochen. Da ist es jederzeit möglich, dass die Kurse auch mal korrigieren, ohne dass es dafür einen besonderen Grund geben muss.

Sprich: Der Erfolg, den uns diese drei Titel in unser Portfolio bringen, kann kurzfristig zu hoher Volatilität führen.

Wie immer müssen wir dann, wenn es so weit ist, also wenn die Kurse einbrechen, beurteilen, ob es sich um eine kurzfristige Korrektur handelt, oder aber um eine Trendwende. Durch die Unternehmensbrille sollte es sich um eine kurzfristige Korrektur handeln, wenn die Kurse mal um 10% oder 20% zurückkommen. Aus der geopolitischen Brille hingegen läuft derzeit so viel falsch, insbesondere geldpolitisch, dass es auch zu einer übergeordneten, länger andauernden schwachen Börsenphase kommen könnte, in dessen Kielwasser auch unsere High-Techs stärker unter Druck kämen.

Im DAX haben wir in den vergangenen Tagen schon gesehen, wie schnell es bergab gehen kann. Man könnte sogar den Eindruck bekommen, dass die Aktienbörsen eigentlich schon längst korrigieren würden, wenn die unglaubliche KI-Rallye nicht wäre.

Soweit meine Gedanken zur derzeitigen Situation: Es läuft super und wir brauchen derzeit nicht viel zu ändern. Aber ich möchte, dass Sie vorbereitet sind, sofern ich meine Meinung in den kommenden Wochen plötzlich ändern sollte.

Alle Updates zu Nvidia

Medios: Gründer ist ausgestiegen, Aktie springt an

Do, 20. Juni um 11:11 Uhr

Heute springt die Aktie von Medios um 9% an. Soeben tickert eine Meldung durc’s Netz, dass der Gründer und Großaktionär von Medios, Manfred Schneider, seine 15%ige Beteiligung im Rahmen eines “Private Placements” (Privatplatzierung) an Luxemplat verkauft hat.

Luxemplat hält nun 14,9% der Anteile von Medios. Vor einer Woche wurde bereits bekannt gegeben, dass Manfred Schneider seine Beteiligung von 18% auf 15% gesenkt hat. Ich vermute, dass Luxemplat die 15%-Marke nicht überschreiten möchte und daher die überschüssigen Anteile über den Markt verkauft wurden.

Luxemplat ist eine familiengeführte Beteiligungsgesellschaft, die sich aktiv in die Gestaltung einmischt, aber langfristig als Ankeraktionär an Bord bleiben möchte. Das klingt gut.

Manfred Schneider hat bereits vor vielen Jahren das Zepter an Matthias Gärtner übergeben, der zunächst als CFO und inzwischen als CEO dem Unternehmen vorsteht. Schneider mischte sich kaum noch im Unternehmen ein, der Verkauf seiner Anteile hing wie ein Damoklesschwert über dem Aktienkurs. Meinen Informationen zufolge war das Verhältnis zwischen Gärtner und Schneider nicht das Beste.

Es ist gut, dass ein neuer Ankeraktionär gefunden wurde. Damit hat Gärtner nun den Rücken frei, um die Expansion in Europa voranzutreiben. Ich denke, der Kurs kann auf Basis des heutigen Kurssprungs nun vielleicht wieder in Richtung einer vernünftigen Bewertung laufen.

Alle Updates zu Medios

Nynomic: Richtung stimmt, Tempo nicht

Fr, 21. Juni um 14:06 Uhr

Ein Heibel-Ticker Mitglied fragt diese Woche nach Neuigkeiten zu Nynomic, die Aktie bereite ihm Sorge.

Sorgen mache ich mir nicht, aber unzufrieden bin ich dennoch mit der Entwicklung von Nynomic. Mit -14% im laufenden Jahr ist diese Position nach PVA Tepla unsere zweitschlechteste.

Ende März gab das Unternehmen bekannt, die Prognose für 2023 mit einem Schlussspurt noch erreicht zu haben. Anfang Mai wurden dann Q1-Zahlen veröffentlicht, die man genau wie im Vorjahr als solide bezeichnen kann, aber noch eine deutliche Steigerung im zweiten Halbjahr benötigen, um die aktuelle Jahresprognose zu erreichen.

Anfang Juni zeigte sich der Vorstand in einem Aktionärsbrief unzufrieden mit der Kursentwicklung der Aktie. Man werde die IR-Aktivitäten verstärken, um die Kommunikation zwischen Aktionären und Unternehmen zu verbessern. Kurz danach verkündete das Unternehmen die Teilnahme an der Münchner Kapitalmarktkonferenz am 13. November sowie am Hamburger Investorentag am 21. August.

Nynomic ist ein Maschinenbauer. Alte Heibel-Ticker Hasen wissen: Aktien von Maschinenbauern können länger hinter der Börsenentwicklung zurückbleiben, als wir dies für möglich halten. Doch wenn sie mal anspringen, dann sind exorbitante Kursgewinne möglich. derzeit befinden wir uns in der Phase "länger als wir für möglich halten".

Das Geschäft entwickelt sich planmäßig: Im laufenden Jahr 2024 geht das Unternehmen von einem Umsatzwachstum von 10%, im kommenden Jahr von 12% aus. Doch das aktuelle Umsatzwachstum muss zunächst durch Investitionen ermöglicht werden, so springen die Investitionen im laufenden Jahr um 100% an und brauchen damit den zu erwartenden Gewinnanstieg vollständig auf. Erst im kommenden Jahr wird dann auch für den Gewinn (EBITDA) von 18% erwartet.

Das Bewertungsniveau ist nach wie vor fair: Das EV/EBITDA steht bei 8 und somit auf einem Niveau, das historisch betrachtet als durchschnittlich bezeichnet werden kann. Wenn wir die für 2025 erwarteten 18% Gewinnwachstum auf zwei Jahre verteilen, dann ergibt sich eine PEG-Ratio von 1, was eben einer fairen Bewertung entspricht.

Die Entwicklungen der vergangenen Jahre waren vielversprechend: Spektralscanner für die Polizei, mit der Drogen ad hoc eingestuft werden können, oder das Scannen von Medikamenten, um die Echtheit zu verifizieren, haben in den jeweiligen Branchen großes Interesse hervorgerufen. Doch bis solche Innovationen flächendeckend eingesetzt werden, bis also Großbestellungen eingehen, muss nicht nur die Funktionsweise bewiesen werden, sondern müssen auch verschiedene Gremien und behördliche Verantwortliche an Bord geholt werden. Dieser Prozess dauert offensichtlich viel länger als erwartet.

Und wenn ein erwarteter Umsatz und Gewinn erst später erfolgt, dann ist die Aktie heute entsprechend auch weniger Wert. Das ist ärgerlich für uns, dennoch möchte ich die Position behalten. Wie oben gesagt: Wenn Maschinenbauer mal anspringen, dann aber heftig. Dies kann jederzeit passieren. In der Zwischenzeit ist die Bilanz des Unternehmens gesund, die Geschäftsentwicklung vielversprechend und somit die Gefahr eines viel niedrigeren Kurses gering. Ich würde also Durchhalten.

Alle Updates zu Nynomic

6. Leserfragen

Vielen Dank für Ihre zahlreichen Fragen! Wenn ich eine Frage beantworte, dann möchte ich das fundiert und möglichst relevant für alle über 25.000 Heibel-Ticker Mitglieder machen. Deswegen haben wir über die Jahre folgendes Vorgehen für Leserfragen entwickelt:

• Fragen zu administrativen Themen (Abo, E-Mail-Zustellung, interner PLUS-Bereich …) werden stets binnen kurzer Zeit beantwortet.

• Fragen zu Aktien aus unserem Portfolio werden inhaltlich in das nächste PLUS Update zum entsprechenden Portfoliotitel eingearbeitet, sofern für die Mitglieder von Interesse.

• Die wichtigsten Fragen zu allgemeinen Börsenthemen sowie zu Einzeltiteln werden in beiden Heibel-Ticker PLUS und free Varianten beantwortet.

Mit dieser Vorgehensweise habe ich möglichst viel Zeit für die Recherche von Themen, die für möglichst viele Mitglieder relevant sind, dass meine Antworten einem großen Teil unserer Gemeinschaft Mehrwert bieten.

Leider war es in der Vergangenheit teilweise so, dass ich viel Zeit in die Recherche für individuelle Fragen gesteckt habe und dadurch Zeit für die Analyse von Aktien und das Ausarbeiten von neuen Empfehlungen fehlte. Das war besonders den zahlenden Heibel-Ticker PLUS Mitgliedern gegenüber unfair, denn diese dürfen erwarten, dass ich meine Energie dahingehend einsetze, für alle PLUS Mitglieder relevante Themen auszuarbeiten. Ich hoffe auf Ihr Verständnis :-)

7. Übersicht HT-Portfolio

| Spekulation (≈20%) =12,1% | WKN | 21.6., 18:26 Uhr | Woche Δ | Σ '24 Δ | Anteil 8x2,5% | ! |

| PVA Tepla | 746100 | 15,87 € | -6% | -22% | 1,4% | B |

| Puma | 696960 | 43,92 € | -2% | -13% | 3,8% | C |

| Barrick Gold | 870450 | 15,56 € | 4% | -5% | 2,2% | C |

| Coterra Energy | 881646 | 25,04 € | 0% | 8% | 2,0% | B |

| DELL Technologies | A2N6WP | 137,09 € | 11% | 13% | 2,7% | A |

| Wachstum (≈30%) =28,2% | WKN | 21.6., 18:26 Uhr | Woche Δ | Σ '24 Δ | Anteil 5x6% | ! |

| Wheaton Precious Metals | A2DRBP | 49,56 € | 0% | 11% | 3,9% | C |

| Medios | A1MMCC | 16,50 € | 4% | 4% | 5,0% | C |

| FlatexDeGiro | FTG111 | 13,40 € | 2% | 29% | 2,8% | C |

| Nynomic | A0MSN1 | 27,40 € | 5% | -14% | 5,3% | C |

| Nvidia | 918422 | 121,28 € | -1% | 170% | 5,0% | B |

| Palo Alto Networks | A1JZ0Q | 299,11 € | 1% | 13% | 6,2% | B |

| Dividende (≈30%) = 19,5% | WKN | 21.6., 18:26 Uhr | Woche Δ | Σ '24 Δ | Anteil 5x6% | ! |

| CEWE | 540390 | 105,40 € | 1% | 4% | 3,0% | B |

| Allianz | 840400 | 260,00 € | 3% | 7% | 3,0% | B |

| Snap-On | 853887 | 247,95 € | 1% | -2% | 2,6% | B |

| Nitto Denko | 862930 | 75,35 € | 2% | 13% | 6,3% | C |

| Givaudan | 938427 | 4.513,61 € | 0% | 21% | 4,7% | C |

| Absicherung (≈20%) =17,7% | WKN | 21.6., 18:26 Uhr | Woche Δ | Σ '24 Δ | Anteil 3x6,6% | ! |

| Goldbarren /Uz | 965515 | 2.175,66 € | 0% | 16% | 9,2% | B |

| Südzucker-Anleihe | A0E6FU | 99,26% | 0% | 3% | 3,1% | C |

| Dt.Lufthansa Anleihe | A2YNV6 | 99,25% | 0% | 2% | 2,9% | C |

| Bitcoin | A27Z30 | 59.522 € | -2% | -1% | 2,5% | B |

| Σ seit '22 Δ | Woche Δ | Σ '24 Δ | Cashquote | |||

| -4% | 1% | 11% | 22,5% |

| Heibel-Ticker | Gewichtung | # Positionen | angestrebte Positionsgröße | |||

| Portfolio | Ziel | Soll | Ist | Soll | Ist | |

| Spekulation | Ereignis | 20% | 12,1% | 8 | 5 | 2,5% |

| Wachstum | Enkelkinder | 30% | 28,2% | 5 | 6 | 6,0% |

| Dividende | Urlaub | 30% | 19,5% | 5 | 5 | 6,0% |

| Absicherung | Zins & Gold | 20% | 17,7% | 3 | 4 | 6,7% |

| Summe | 100% | 77,5% | 21 | 20 | 100% | |

Anmerkungen:

- Die Überschrift über jedem Portfoliobereich in der jeweiligen ersten Spalte (bspw. Absicherung (≈20%) =21,8%) bedeutet: Der beabsichtigte Anteil dieses Portfoliobereichs am Gesamtportfolio beträgt ungefähr 20%. Aktuell beträgt der Anteil 21,8%.

- Die dritte Spalte zeigt die Schlusskurse von Donnerstagabend.

- Unter „Woche” steht die Veränderung im Vergleich zur Vorwoche.

- Unter „Σ 'XX Δ” steht das Ergebnis der Position seit Jahresbeginn bzw. seit Aufnahme ins Portfolio.

- Unter „Anteil” finden Sie den Anteil der jeweiligen Position am Gesamtdepot.

Unter ! steht zur Information meine Grundtendenz:

| A | – | Top-Aktie mit günstigem Kurs, |

| B | – | Kursrücksetzer zum Kaufen nutzen |

| C | – | Kurssprünge zum Verkaufen nutzen, |

| D | – | bei Gelegenheit Verkaufen, |

| E | – | Sofort Verkaufen |

Die „Gelegenheit” zum Kaufen oder Verkaufen wird sodann kurzfristig von mir per Update an Sie bekanntgegeben.

Ich habe diese Spalte „!” insbesondere für neue Mitglieder vorgesehen, die zu einem späteren Zeitpunkt wissen wollen, ob ich die Position noch zukaufen würde, wenn ich beispielsweise darin nicht schon voll investiert wäre. Zukaufen würde ich jeweils jedoch niemals zu Höchstkursen, sondern stets nur nach kurzfristigen Kursrückschlägen von mindestens 5-7%.

Kauffolge: Je spekulativer, desto aggressiver würde ich kaufen und verkaufen. Derzeit verwende ich die folgenden Schritte:

- Dividenden- + Wachstumspositionen in drei Schritten aufbauen: 25%-25%-50%,

- Zyklische Positionen in zwei Schritten aufbauen: 50%-50%,

- Spekulative Positionen ganz oder gar nicht: 100%.

Die letzte Spalte wird für eine Einschätzung der Auswirkung aktueller Entwicklungen auf die jeweilige Portfolioposition genutzt. „%“ stuft den Einfluss der Inflation auf das jeweilige Geschäftsmodell ein.

Stopp Loss Limits, Verkaufslimits und ähnliche Aktionsmarken verwalte ich aktiv in meinem System und ändere ich unter der Woche mehrfach, fast täglich. Eine Veröffentlichung der entsprechenden Limits ist in der Regel nicht sinnvoll, allenfalls Stopp Loss Marken für unseren Spekulationen werde ich bisweilen im Text bekanntgeben.

Eine erfolgreiche Börsenwoche,

take share

Stephan Heibel

Chefredakteur und Herausgeber des Heibel-Ticker Börsenbriefs

https://www.heibel-ticker.de

8. Disclaimer / Haftungsausschluss und Risikohinweise

Wer un- oder überpersönliche Schreib- oder Redeweisen nachmacht oder verfälscht oder nachgemachte oder verfälschte un- oder überpersönliche Schreib- oder Redeweisen in Umlauf setzt, wird mit Lust-, manchmal auch mit Erkenntnisgewinn belohnt; und wenn alles gut geht, fällt davon sogar etwas für Sie ab. (frei nach Robert Gernhardt)

Wir recherchieren sorgfältig und richten uns selber nach unseren Anlageideen. Für unsere eigenen Transaktionen befolgen wir Compliance Regeln, die auf unsere eigene Initiative von der BaFin abgesegnet wurden. Dennoch müssen wir jegliche Regressansprüche ausschließen, die aus der Verwendung der Inhalte des Heibel-Tickers entstehen könnten.

Die Inhalte des Heibel-Tickers spiegeln unsere Meinung wider. Sie stellen keine Beratung, schon gar keine Anlageempfehlungen dar.

Die Börse ist ein komplexes Gebilde mit eigenen Regeln. Anlageentscheidungen sollten nur von Anlegern mit entsprechenden Kenntnissen und Erfahrungen vorgenommen werden. Anleger, die kein tiefgreifendes Know-how über die Börse besitzen, sollten unbedingt vor einer Anlageentscheidung die eigene Hausbank oder einen Vermögensverwalter konsultieren.

Die Verwendung der Inhalte dieses Heibel-Tickers erfolgt auf eigene Gefahr. Die Geldanlage an der Börse beinhaltet das Risiko enormer Verluste bis hin zum Totalverlust des eingesetzten Kapitals.

Quellen:

Kurse: Bloomberg, Deutsche Kurse von comdirect.de, US-Kurse von finance.yahoo.com. Alle Kurse sind Schlusskurse vom Donnerstag sofern nichts Gegenteiliges vermerkt ist.

Bilanzdaten: Bloomberg, Comdirect, Yahoo! Finance sowie Geschäftsberichte der Unternehmen

Informationsquellen: dpa, Aktiencheck, Yahoo! Finance, TheStreet.com, IR-Abteilung der betreffenden Unternehmen

DEUTSCHE BIBLIOTHEK : ISSN 1862-5436

Erscheinungsweise: wöchentlich Freitag/Samstag

9. Mitgliedschaft verwalten

Mitgliedschaft verwalten

Abo verlängern

Express-Option zubuchen

Alle Heibel-Ticker PLUS Updates

Archiv aller Ausgaben

Blog mit aktuellen Beiträgen

Über Stephan Heibel

Compliance Regeln

Heibel-Ticker Portfolio Performance

Fragen und Antworten

Kontakt

Datenschutzerklärung

Impressum