Heibel-Ticker PLUS Börsenbrief

- Einfach einen Tick besser -

19. Jahrgang - Ausgabe 26 (28.06.2024)

Im heutigen Börsenbrief lesen Sie:

| 1. | Info-Kicker: Aktiver Austausch mit den Heibel-Ticker Mitgliedern |

| 2. | So tickt die Börse: US-Präsidentschaftswahlkampf wird Überraschungen bereithalten |

| - Luxus versus günstig | |

| - Wochenperformance der wichtigsten Indizes | |

| 3. | Sentiment: Positive Erwartung zur Wahl in Frankreich |

| - Interpretation | |

| 4. | Ausblick: Neuaufnahme: Optimierer im Bereich erneuerbarer Energien |

| 5. | Update beobachteter Werte: PVA Tepla, Nextracker, FlatexDeGiro |

| - PVA Tepla: HV-Verschiebung | |

| - Nextracker: Kaufen, KI-Strombedarf treibt Nachfrage | |

| - FlatexDeGiro: Verkaufen, Platz für Neues | |

| 6. | Leserfragen |

| 7. | Übersicht HT-Portfolio |

| 8. | Disclaimer / Haftungsausschluss und Risikohinweise |

| 9. | Mitgliedschaft verwalten |

1. Info-Kicker: Aktiver Austausch mit den Heibel-Ticker Mitgliedern

Liebe Börsenfreunde,

Gestern fand das erste TV-Duell für den diesjährigen Präsidentschaftswahlkampf zwischen Präsident Joe Biden und Herausforderer Donald Trump statt. In Kapitel 2 sind die Pferde wohl etwas durchgegangen mit mir. Ich habe mich jedoch um Sachlichkeit bemüht, ohne Rücksicht auf Parteizugehörigkeit.

Die Aktienmärkte wurden diese Woche überwiegend durch Meldungen einzelner Unternehmen bewegt. Die wichtigsten davon habe ich am Ende von Kapitel 2 aufgeführt.

Die heutige Sentimenterhebung gibt ein klares Bild über die inländischen Anleger: Sie positionieren sich so, dass sie von einer erwarteten Fehlpositionierung ausländischer Investoren profitieren könnten. Was genau dahinter steckt lesen Sie in Kapitel 3.

Wir haben eine neue Aktie in unser Wachstumsportfolio aufgenommen: Ein Anbieter von effizienzsteigernder Technologie für die Solarbranche. Dabei gefällt mir insbesondere an diesem Unternehmen, dass es weder vom Zinsniveau, noch von Fördermitteln abhängig ist. Mehr dazu lesen Sie in Kapitel 4.

Ein Update gab es diese Woche unter anderem zu PVA Tepla: Das Unternehmen hat den HV-Termin verschoben. Mehr dazu lesen Sie in Kapitel 5.

In der vergangenen Woche habe ich Ihnen zwei Leserfragen vorenthalten, die ich in der Einleitung ankündigte, ich bitte um Entschuldigung. Die beiden Leserfragen zu einer zu groß gewordenen Position in Nvidia und zu einer Spekulation in Aktien, denen eine Indexaufnahme bevorsteht, liefere ich diese Woche nach.

Zudem erreichten mich diese Woche weitere Leserfragen, die ich ebenfalls in Kapitel 6 beantworte: Ein Mitglied ist noch immer in Meyer Burger investiert. Ein anderes Mitglied bedankt sich für meine Warnung vor Alfen und fragt, ob die Aktie nun, nach 50% Kurseinbruch, ein Kauf ist. Ich schaue für ein Mitglied auf PNE Wind und auf Energiekontor und erkläre, was von der Aktie von Airbus nach dem Ausverkauf in dieser Woche zu halten ist. Schließlich schaue ich mir die südkoreanische Hynix an, die DRAM -Chips für Nvidias KI-Rechner herstellt. Puh, 7 Leserfragen. Ich hoffe, dass die Themen auch Sie interessieren.

Wie immer gibt es eine tabellarische Übersicht über unser Heibel-Ticker Portfolio in Kapitel 7.

Nun wünsche ich eine anregende Lektüre,

take share, Ihr Börsenschreibel

Stephan Heibel

Chefredakteur und Herausgeber des Heibel-Ticker Börsenbriefs

2. So tickt die Börse: US-Präsidentschaftswahlkampf wird Überraschungen bereithalten

Nur Lyndon B. Johnson stellte sich in den vergangenen 100 Jahren in den USA nicht zu Wiederwahl. Er übernahm das Amt 1963, als John F. Kennedy ermordet wurde, wurde 1964 wiedergewählt und verzichtete 1968 auf eine erneute Kandidatur.

Joe Biden möchte antreten. Die Demokraten demonstrieren Geschlossenheit und stehen hinter ihm. Doch sein Auftritt im TV-Duell mit Donald Trump gestern Abend war katastrophal. Er hält sich für die einzige Alternative zu Donald Trump, der seiner Überzeugung nach eine Katastrophe für die USA wäre.

Joe Biden möchte antreten. Die Demokraten demonstrieren Geschlossenheit und stehen hinter ihm. Doch sein Auftritt im TV-Duell mit Donald Trump gestern Abend war katastrophal. Er hält sich für die einzige Alternative zu Donald Trump, der seiner Überzeugung nach eine Katastrophe für die USA wäre.Doch im Lager der Demokraten wächst der Unmut. Ein seniler, vergrämter Greis soll die Geschicke des Landes weitere vier Jahre führen? Wenn die Geschlossenheit der Partei nicht aufs Spiel gesetzt werden soll, gibt es nur eine Möglichkeit, dem zu entgehen: Joe Biden muss aus freien Stücken auf die Kandidatur verzichten und somit den Weg frei machen für alternative Kandidaten, derer es eine ganze Reihe gibt.

Augenscheinlich schaffen es die Demokraten nicht, ihn vom Rückzug zu überzeugen. Also werden Dritte ins Boot geholt: Ein TV-Duell, dass den senilen und vergrämten Zustand des US-Präsidenten schonungslos offenlegt. Zu den Vereinbarungen gehörte, dass stets nur das Mikrofon desjenigen aufgeschaltet ist, der gerade das Wort hat, damit Zwischenkommentare unterbunden werden. Diese disziplinierende Maßnahme kam letztlich Trump zugute, der dadurch deutlich staatsmännischer wirkte als früher.

Außerdem wurde den beiden Kandidaten lediglich gestattet, einen Stift, einen leeren Notizblock und ein Glas Wasser mit ans Rednerpult zu nehmen. Notizen durften sie nicht mitnehmen, es musste alles aus dem Gedächtnis gesagt werden. Ein weiterer Punkt, der Joe Biden nicht unbedingt half.

Ich komme zurück zu meiner bereits vor Monaten geäußerten Vermutung, dass die Demokraten ihren Kandidaten kurz vor der Wahl noch austauschen werden, um das geölte Spendensystem Biden noch so lange wie möglich zu nutzen, dann jedoch einen Kandidaten aus dem Hut zaubern, bei dem die gegnerische Partei mangels Zeit kaum noch nennenswert Leichen im Keller suchen kann.

Eine Wiederwahl Bidens halte ich für ausgeschlossen. Entweder er verzichtet, oder Trump wird der nächste US-Präsident.

Für den Fall, dass er gewählt wird, versprach Trump gestern, er würde den Ukrainekrieg dann schneller beenden, als er ins Amt eingeführt wird. Nach der Wahl Anfang November dauert es dann meist bis Januar, bis der neue Präsident vereidigt wird. So schnell möchte er also den Krieg beenden.

Für den Fall, dass er gewählt wird, versprach Trump gestern, er würde den Ukrainekrieg dann schneller beenden, als er ins Amt eingeführt wird. Nach der Wahl Anfang November dauert es dann meist bis Januar, bis der neue Präsident vereidigt wird. So schnell möchte er also den Krieg beenden.Wie er das tun würde, ist bereits in groben Umrissen bekannt. Seine ehemaligen Sicherheitsberater Keith Kellogg und Fred Fleitz haben einen Plan entwickelt, den er zwar nicht 1:1 übernehmen, doch an den er sich in den Grundzügen halten werde. Dieser Plan sieht vor, die Ukraine nur dann weiter mit Waffen zu beliefern, wenn sie in Friedensverhandlungen mit Russland eintrete. Gleichzeitig sollen die Waffenlieferungen drastisch hochgefahren werden, wenn sich Russland Verhandlungen verschließe.

Als Resultat würde dann ein Kompromiss stehen, bei dem Russland teilweise die eroberten Gebiete behalten könnte.

Ein "Kompromiss" wird von den Demokraten und auch von den meisten Europäern kategorisch ausgeschlossen. Für sie steht fest, dass Russland der Aggressor ist und aus diesem Grund alles abgeben muss, was es eroberte.

Doch liegt es nicht in der Natur eines Kompromisses, dass keine Seite ihre Maximalforderungen durchsetzen kann? Für mich klingt es so, als bestehe der Westen derzeit auf den "totalen Sieg", ein Begriff, der mir Angst macht. Und diese Maximalforderung wird aus der Position der Schwäche heraus erhoben, nachdem wir unsere europäische Verteidigungspolitik noch immer national definieren, nachdem wir über lange Zeit unser Militär kaputt gespart haben und inzwischen kaum mehr in der Lage sind, Munition selber zu produzieren.

Doch liegt es nicht in der Natur eines Kompromisses, dass keine Seite ihre Maximalforderungen durchsetzen kann? Für mich klingt es so, als bestehe der Westen derzeit auf den "totalen Sieg", ein Begriff, der mir Angst macht. Und diese Maximalforderung wird aus der Position der Schwäche heraus erhoben, nachdem wir unsere europäische Verteidigungspolitik noch immer national definieren, nachdem wir über lange Zeit unser Militär kaputt gespart haben und inzwischen kaum mehr in der Lage sind, Munition selber zu produzieren.Wäre ein Kompromiss aus diesem Betrachtungswinkel nicht einfach nur das Eingeständnis, vom Überfall Russlands überrascht worden zu sein und dass man diesem nicht ausreichend Mittel entgegensetzen kann? Ein Kompromiss gibt ja der Gegenseite nicht Recht, sondern ist Ausdruck der Realität. Mir wäre ein solcher Kompromiss lieber als weiter Menschen in der Ukraine sterben zu lassen.

Es wäre mir lieber, Joe Biden würde einen solchen Vorschlag vortragen, denn dann müsste ich mich nicht rechtfertigen, den Plan eines Verrückten gut zu heißen. Aber die Zeiten sind längst vorbei, in denen man Sachthemen diskutierte und nicht utopische, moralische Ziele.

Und genau das ist es, was die deutschen Medien meiner Einschätzung nach nicht verstehen: Die US-Amerikaner wählen nicht den verrückten Donald Trump. Sie wählen seine Lösungen. Einfache Lösungen auf der Basis eines gesunden Menschenverstands, die nicht selten der Komplexität der Probleme nicht gerecht werden, jedoch kurzfristig umsetzbar sind. Was hinten runterfällt, werde morgen bearbeitet.

Und genau das ist es, was die deutschen Medien meiner Einschätzung nach nicht verstehen: Die US-Amerikaner wählen nicht den verrückten Donald Trump. Sie wählen seine Lösungen. Einfache Lösungen auf der Basis eines gesunden Menschenverstands, die nicht selten der Komplexität der Probleme nicht gerecht werden, jedoch kurzfristig umsetzbar sind. Was hinten runterfällt, werde morgen bearbeitet.Die Demokraten auf der anderen Seite suchen nach Lösungen, die heute schon den höchsten moralischen Ansprüchen genügen, verzetteln sich dabei aber nicht selten.

Soweit ein kurzer politischer Exkurs. Was bedeutet dies für die Aktienmärkte? Och, erstmal nicht viel. Solange der Gegner Trumps im Präsidentschaftswahlkampf noch nicht einmal bekannt ist, kann der Aktienmarkt keine Wette eingehen. Aber das könnte sich nach dem gestrigen TV-Duell nun schnell ändern, wir dürfen gespannt sein.

By the way, noch als kleine Ergänzung zum Exkurs: Diese Woche war der argentinische Präsident Milei bei uns in Hamburg und nahm die Hayek-Medaille entgegen. Milei, Sie werden das verfolgt haben, bezeichnet sich als "Anarcho-Kapitalist", strich nach seiner Wahl Ende vergangenen Jahres die Hälfte aller Ministerien und fährt einen wirtschaftlichen Kurs im Sinne der österreichischen Schule (Volkswirtschaftstheorie gemäß August von Hayek und Ludwig von Mises).

In einem zugewucherten Garten könne man nicht mit der Nagelschere aufräumen, man benötige eine Kettensäge, so Milei. Die Kettensäge ist seither ein Symbol von ihm. Außerdem sagte er in seiner Dankesrede in Hamburg, dass er sein Volk nicht zu treuen Schäfchen machen wolle, vielmehr wolle er durch die freie Marktwirtschaft die Löwen in ihnen wecken.

Argentinien war vor 100 Jahren eines der wohlhabendsten Länder der Erde. Heute ist es ein Armenhaus, der Staat ist überschuldet und die Wirtschaft am Boden. Die Peronisten (Evita!) haben über Jahrzehnte mehr verteilt als vorhanden war. Auch für Argentinien wäre es mir lieber, wenn die sozial angehauchten Parteien einen Weg fänden, um die Wirtschaft wieder ans Laufen zu bringen. Doch das ist über Jahrzehnte misslungen und so springt nun ein aufgekratzter Wissenschaftler mit buschigen Haaren und Kettensäge durch die Ministerien.

Für argentinische Verhältnisse fehlen uns hierzulande noch ein paar Jahrzehnte. Und die USA waren immer schon viel früher dran mit radikalen Änderungen als wir. So funktioniert die dortige Demokratie bereits seit 248 Jahren.

Oder, um es mit Helmut Schmidt auszudrücken: "Wer mit 20 nicht links ist, hat kein Herz, und wer es mit 40 immer noch ist, hat keinen Verstand."

So, genug davon, jetzt aber zurück zum Börsengeschehen.

Luxus versus günstig

Der US-Anbieter von Swimmingpools namens Pool veröffentlichte diese Woche seine Q-Zahlen. Die Aktie war schon im Vorfeld in den vergangenen drei Monaten um 20% zurückgekommen. Nach den Zahlen brach der Kurs über Nacht um weitere 12% ein. Der Grund: Die Menschen kaufen keinen Pool mehr. Aufträge würden storniert, Lieferungen würden hinausgezögert. In einer Zeit, in der hohe Zinsen die Immobilienpreise drücken, investieren die Menschen nicht mehr in Luxus.

Die Aktie von Carnival Cruises, den Betreiber der AIDA-Kreuzfahrtschiffe, stieg in den vergangenen drei Monaten um 15% an. Nach Veröffentlichung der Q-Zahlen diese Woche sprang die Aktie um weitere 15% nach oben. Der Sommerurlaub in Italien, Frankreich oder auch an der Nord- und Ostsee ist in den vergangenen Jahren sündhaft teuer geworden: Anreise, Unterkunft, Essen vor Ort und jegliche Aktivitäten gehen ins Geld.

Die Aktie von Carnival Cruises, den Betreiber der AIDA-Kreuzfahrtschiffe, stieg in den vergangenen drei Monaten um 15% an. Nach Veröffentlichung der Q-Zahlen diese Woche sprang die Aktie um weitere 15% nach oben. Der Sommerurlaub in Italien, Frankreich oder auch an der Nord- und Ostsee ist in den vergangenen Jahren sündhaft teuer geworden: Anreise, Unterkunft, Essen vor Ort und jegliche Aktivitäten gehen ins Geld.Da ist der Pauschalurlaub, wie er auf den Kreuzfahrtschiffen angeboten wird, eine willkommene Alternative. Die Urlauber können ihrem Budget entsprechend wählen, ob sie Innenkabinen oder Außenkabinen möchten, mit Balkon oder gar Suites. Getränkepauschalen, Internetzugang, kostenpflichtige Ausflüge, ... das Angebot findet Anklang bei Kunden, die noch in der Corona-Pandemie teilweise auf den Schiffen gefangen waren.

Die Aktie von TJX hatten wir sehr erfolgreich in unserem Portfolio. Der Betreiber der TK-Maxx Geschäfte hilft Einzelhändler und Markenproduzenten, ihre Überkapazitäten loszuschlagen, ohne die eigenen Geschäfte mit Sonderangeboten vollzupflastern. Noch immer kennt die Aktie nur eine Richtung, gen Norden.

LVMH hingegen erreichte sein Hoch bereits vor über einem Jahr, derzeit notiert die Aktie 20% tiefer. Auch McDonalds notiert 13% tiefer als noch vor wenigen Monaten. Beide Unternehmen haben es nicht geschafft, die während der hohen Inflationsraten durchgeführten Preiserhöhungen nun wieder zumindest teilweise zurückzunehmen. Kunden merken sehr schnell, wo die Preise nicht mehr angemessen sind.

LVMH hingegen erreichte sein Hoch bereits vor über einem Jahr, derzeit notiert die Aktie 20% tiefer. Auch McDonalds notiert 13% tiefer als noch vor wenigen Monaten. Beide Unternehmen haben es nicht geschafft, die während der hohen Inflationsraten durchgeführten Preiserhöhungen nun wieder zumindest teilweise zurückzunehmen. Kunden merken sehr schnell, wo die Preise nicht mehr angemessen sind.Airbus (-13%) brach diese Woche aufgrund von Lieferproblemen ein. Ich habe mir Airbus im Rahmen der Beantwortung einer Leserfrage näher angeschaut, siehe Kapitel 6.

Delivery Hero (-13%) und Hello Fresh (-8%) kennen keinen Boden, die Aktien brechen weiter ein. Während der Pandemie träumte man von einer Verhaltensänderung bei den Essgewohnheiten der Menschen, doch Quartal für Quartal zeigt sich nun, dass es zu Hause die Tiefkühlpizza für viele doch tut, und wenn man sich was Gutes tun möchte, lässt man die Profis im Restaurant kochen.

Positiv sticht der Kölner Motorhersteller Deutz (+21%) hervor. Vorstandschef Sebastian Schulte erwägt für sein Unternehmen den Einstieg in das Rüstungsgeschäft. Er könne sich die Lieferung von Motoren für radgetriebene Panzer, Mannschaftstransporter und Versorgungsfahrzeuge vorstellen. Auch Batteriespeicher für die stationäre Versorgung von Lazaretten seien möglich.

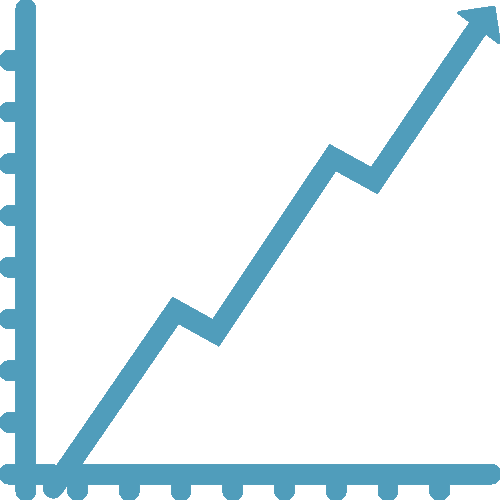

So haben überwiegend Einzelmeldungen in der abgelaufenen Woche die Kurse bewegt. Unterm Strich liefen die großen Aktienindizes überwiegend seitwärts. Schauen wir mal, wie sich die wichtigsten Indizes im Wochenvergleich entwickelt haben:

Wochenperformance der wichtigsten Indizes

| INDIZES | 28.6., 17:24 Uhr | Woche Δ | Σ '24 Δ |

| DAX | 18.209 | 0,3% | 8,7% |

| S&P 500 | 5.496 | 0,4% | 15,5% |

| Nikkei | 39.583 | 2,6% | 18,3% |

| Shanghai A | 3.462 | -1,0% | 11,0% |

| Euro/US-Dollar | 1,07 | 0,2% | -3,1% |

| Euro/Yen | 172,38 | 1,1% | 10,6% |

| 10-Jahres-US-Anleihe | 4,33% | 0,07 | 0,47 |

| Umlaufrendite Dt | 2,50% | 0,08 | 0,47 |

| Feinunze Gold | $$-409]#.##0_ ;-[$$-409]#.##0 ">$2.327 | 0,0% | 12,8% |

| Fass Brent Öl | $86,45 | 1,2% | 12,0% |

| Kupfer | $9.516 | -3,5% | 10,7% |

| Baltic Dry Shipping | $2.031 | 2,4% | -8,5% |

| Bitcoin | $60.814 | -4,4% | 44,4% |

Nvidia hat eine ereignisreiche Woche hinter sich: Gestern fand die Nvidia-Jahresversammlung statt. Auf den Kurs hatte dies jedoch keinen Einfluss.

Nvidia hat eine ereignisreiche Woche hinter sich: Gestern fand die Nvidia-Jahresversammlung statt. Auf den Kurs hatte dies jedoch keinen Einfluss.Wohl hatte ein anderes Ereignis großen Einfluss auf die Kursentwicklung von Nvidia: Der vorangegangene Kursgewinn! Vor 10 Tagen stieg die Marktkapitalisierung von Nvidia über die von Microsoft. Nvidia war mit 3,1 Billionen USD kurzzeitig das wertvollste börsennotierte Unternehmen der Welt.

Anders als Sie als Mitglied des Heibel-Tickers wissen die meisten Anleger nicht wirklich, was Nvidia eigentlich macht. Über "Grafikchips für Spielecomputer und irgendwas für KI" kommen die meisten nicht hinaus.

Und außerhalb der Börse können die Menschen den Namen Nvidia meist nicht einmal aussprechen. "Wie heißt das Unternehmen nochmal, von dem Du mir gerade erzählst?" bekomme ich häufig zur Antwort.

Und dieses Unternehmen soll nun wertvoller sein als Apple und Microsoft? Zwei Technologiekonzerne, wovon der eine seine Software nicht sicher machen kann und der andere überteuerte Luxusprodukte verkauft (so zumindest die Meinung vieler Nicht-Anleger), sind die wertvollsten Unternehmen der Welt. Allein das ist schon fragwürdig, wenn Sie den Laien auf der Straße fragen. Und nun werden diese beiden Giganten von einem Unternehmen überholt, dessen Name man nicht einmal aussprechen kann?

"Was machen die doch gleich? Ach ja, KI. Aber das machen doch alle, oder?"

Ich erstelle derzeit für Sie ein Dokument, in dem ich den Weg Nvidias an die Weltspitze aufzeige. Ich möchte erklären, warum Nvidia einmalig ist und auf absehbare Zeit bleiben wird. Denn nur wenn Sie das verstehen, werden Sie sich von zwischenzeitlichen Ausverkäufen, wie wir es in den vergangenen Tagen gesehen haben, nicht abschrecken lassen.

Ach so, die Hälfte des Kursverlustes hat Nvidia bereits wieder aufgeholt.

3. Sentiment: Positive Erwartung zur Wahl in Frankreich

Unter moderaten Schwankungen lief der DAX in der abgelaufenen Woche überwiegend seitwärts. Neue Impulse seitens der Konjunktur oder Geldpolitik gab es nicht wirklich. Entsprechend dominierten Unternehmensmeldungen die Kursbewegungen einzelner Aktien.

Unter moderaten Schwankungen lief der DAX in der abgelaufenen Woche überwiegend seitwärts. Neue Impulse seitens der Konjunktur oder Geldpolitik gab es nicht wirklich. Entsprechend dominierten Unternehmensmeldungen die Kursbewegungen einzelner Aktien.Das Anlegersentiment verharrt mit einem Wert von -0,5% auf dem neutralem, leicht negativem Niveau wie in der Vorwoche. Die Selbstzufriedenheit ist auf einen Wert von +1,1% angestiegen. Ja, die Verschnaufpause der Aktienmarktrallye war überfällig. Auslöser war der Erfolg der Rechten bei der Wahl des Europaparlaments.

Doch bei nur 3,5% unter dem jüngsten Allzeithoch im DAX können wir nicht wirklich von einer Korrektur sprechen. Und das scheint die Anleger in ihrer grundsätzlich bullischen Haltung der vergangenen Monate zu bestätigen.

So wird die Zukunftserwartung mit +1,7% nach wie vor von Optimisten dominiert. Und die Investitionsbereitschaft steigt sogar auf einen Wert von +1,2% an.

Das Euwax-Sentiment der Privatanleger verbleibt ebenfalls mit +6% auf einem hohen Niveau. Anleger spekulieren auf steigende Kurse und positionieren sich long.

Mit einem Wert von nur 1,8 erreicht das Put/Call-Verhältnis des DAX das niedrigste Niveau seit einem Jahr. Es werden also so viele Cal-Optionen gekauft wie seit einem Jahr nicht mehr. Institutionelle Anleger spekulieren offensichtlich stark auf eine baldige Fortsetzung der Rallye.

Genau das gegenteilige Bild zeigt sich in den USA. Das Put/Call-Verhältnis der Aktien an der CBOE notiert auf einem hohen Wert und spiegelt die Vorsicht der US-Anleger wider, die sich aktuell offensichtlich gegen fallende Kurse absichern.

Die Investitionsquote der US-Fondsmanager verbleibt mit 85% auf einem hohen, aber nicht extrem hohen Niveau.

Die Bulle/Bär-Differenz liegt bei 16%punkten. Das Lager der Bullen verbleibt bereits in der dritten Woche bei 44%, während die Bären wieder Zulauf aus dem neutralen Lager erhielten und bei 28% liegen.

Der technische Angst und Gier Indikator des S&P 500 zeigt mit 46% ein neutrales Niveau an.

Interpretation

Wenngleich also die Börsenentwicklung zu einem negativen Sentiment geführt hat, so bleibt doch die Selbstzufriedenheit auf hohem Niveau bestehen und weitere Investitionen werden ins Auge gefasst. Gleichzeitig positionieren sich sowohl private als auch institutionelle Anleger für steigende Kurse.

Wenngleich also die Börsenentwicklung zu einem negativen Sentiment geführt hat, so bleibt doch die Selbstzufriedenheit auf hohem Niveau bestehen und weitere Investitionen werden ins Auge gefasst. Gleichzeitig positionieren sich sowohl private als auch institutionelle Anleger für steigende Kurse.Dieser Positionierung ist zu entnehmen, dass die an diesem Wochenende stattfindende Wahl in Frankreich, die als Reaktion auf die Wahl zum Europaparlament von Präsident Macron ausgerufen wurden, Anlegern keine Angst einflößt. Ich kann das gut nachvollziehen, denn Präsident Macron stellt nicht etwa sein Amt zur Verfügung, sondern sucht sich lediglich als Präsident neue Mehrheiten.

So dürfte eine stärkere Beteiligung der Rechten lediglich zu graduellen Änderungen in der Politik führen, nicht jedoch zu einer 180°-Wende. Die Angst, die zunächst aufkam, als Macron seine Entscheidung bekannt gab, war also übertrieben und entsprechend rechnen nun viele mit einer Rückeroberung des ursprünglichen Aktienmarktniveaus nach der Wahl in Frankreich.

Aus Sicht der Sentimenttheorie ist dies eine gefährliche Ausgangslage. Denn, wenn alle etwas erwarten und sich bereits entsprechend positioniert haben, dann wird das Eintreten der Erwartung zu keinem neuen Kursschub mehr führen. Wer soll denn noch kaufen, wenn alle schon gekauft haben?

Doch wir müssen in diesem Fall den Horizont etwas weiter abstecken: Wir befragen mit unserer Sentimentanalyse deutsche Anleger. Das internationale Kapital, also die Angelsachsen sowie die US-Amerikaner, hat in den vergangenen Wochen als Reaktion auf den Wahlausgang der Wahl zum Europaparlament Kapital aus Europa, insbesondere aus Frankreich, abgezogen. Das macht man so, wenn politische Unsicherheit aufkommt.

Je nach Ausgang der Wahl am Wochenende wird dann erneut analysiert, was der Wahlausgang für die Politik Frankreichs und Europas in der Zukunft bedeutet. Kommt man dann zu dem Schluss, dass alles nicht so schlimm wird, wie in einer ersten Schrecksekunde nach der Europaparlamentswahl befürchtet, dann kommen die internationalen Investoren zurück nach Europa. Das könnte die europäischen Aktienmärkte dann tatsächlich nachhaltig wieder nach oben bewegen und die Anleger, die hierzulande auf eine Fortsetzung der Rallye spekulieren, könnten Recht bekommen.

Soll heißen: Wir hängen derzeit am Tropf internationaler Anleger.

4. Ausblick: Neuaufnahme: Optimierer im Bereich erneuerbarer Energien

Heute Mittag habe ich den Express-Mitgliedern bereits vorab eine Nachricht über die Neuaufnahme von Nextracker geschickt. Ich habe [Nextracker bereits in der Heibel-Ticker Ausgabe vom 16. Februar vorgestellt.

Seit Monaten suche ich nach einem guten Unternehmen aus dem Bereich der Energieerzeugung. Doch entweder war die Bewertung zu hoch, oder aber die Rahmenbedingungen gefielen mir nicht. Nextracker war vor einigen Monaten für meinen Geschmack zu teuer, doch die Aktie ist seither um 20% zurückgekommen. Schauen wir uns also die Bewertung von heute mal näher an:

Das Umsatzwachstum lag in den vergangenen Jahren bei 30% und mehr. Für die Zukunft gehen Analysten von "nur" 12-14% aus. Doch das Besondere an Nextracker ist, dass Nextracker erwachsen wird. Im Kalenderjahr 2022 wurde erstmals ein Gewinn ausgewiesen. 2023 sprang der Gewinn deutlich an, so dass meine liebste Bewertungskennziffer, EV/EBITDA (das bessere KGV) auf 13 fiel. Für das laufende Geschäftsjahr wird auf Basis der Analystenerwartungen ein weiterer Rückgang auf 11 erwartet.

Für die kommenden zwei Jahre wird ein Gewinnwachstum (EBITDA) von 21% p.a. erwartet. Dies qualifiziert Nextracker als Wachstumsunternehmen und führt zu einer schnell sinkenden Bewertung. Für mich also ausreichend, um mir das Geschäft näher anzuschauen.

Und das Geschäft begeistert mich. Nextracker baut Systeme, mit denen Solarpanels der Sonne folgen.

Abbildung 1: Solartracker von Nextracker

Je nach Tages- und Jahreszeit richtet sich jedes Solarpanel je nach seinem Standort optimal so aus, dass die maximale Sonneneinstrahlung eingefangen werden kann.

Das lohnt sich nicht für uns auf dem Hausdach, sondern nur für große Solarparks. Genau das ist der Grund, warum der Ausverkauf, den wir in den vergangenen Wochen bei Nextracker sahen, unberechtigt ist. Die Solarindustrie sowie die Branche der erneuerbaren Energien insgesamt leiden derzeit unter dem hohen Zinsniveau und dem Rechtsruck in Europa, vielleicht bald auch in den USA, so dass die Förderung der erneuerbaren Energien in Frage gestellt wird.

Fast jeder Investor, der sich eine Solaranlage in den Garten stellen möchte, bis hin zu Unternehmen, die mit der Solarenergie als Investition Geld verdienen möchten, rechnen mit spitzem Bleistift die in Aussicht gestellten Fördermittel sowie den Zins, der für die Finanzierung der Investition erforderlich ist, gegen den aktuellen Strompreis.

Was soll ich sagen: Es ist das Ergebnis von vielen Jahren Dirigismus in der Energiebranche: Neue Projekte werden aktuell mangels Fördermittel und aufgrund der teuren Finanzierung auf Eis gelegt. Besserung ist in Sicht, wenn das Zinsniveau endlich fallen sollte ..., doch das wurde in den vergangenen Monaten immer wieder verschoben.

Nextracker beliefert aber nicht Privatkunden, dazu sind die Systeme zu groß und lohnen sich erst dann, wenn hunderte Solarpanels individuell gesteuert werden müssen. Nextracker beliefert Kunden, die das Beste haben wollen. Kunden, die ihre Investition nicht finanzieren müssen, sondern aus der Portokasse zahlen. Kunden, die wissen, dass die Politik den künftigen Energiebedarf nicht per Dekret wird produzieren lassen, sondern die eigenverantwortlich für ausreichend Strom sorgen wollen.

Wenn wir uns bei dieser Beschreibung Kunden wie Amazon, Alphabet, Apple oder Oracle vorstellen, dann finden wir sehr schnell in deren Unternehmensunterlagen feste Zusagen, nur noch in erneuerbare Energien zu investieren. Und wenn Sie sich nun vor Augen führen, dass eine Abfrage bei ChatGPT zehnmal soviel Energie frisst, wie eine herkömmliche Google-Suchanfrage, dann können Sie sich vielleicht vorstellen, was da auf uns zukommt.

Die Nachfrage nach Nextracker-Systemen wächst seit der Einführung von ChatGPT mit 30% p.a. Sie kennen meine Erwartung für die Zukunft: KI wird immer neue Bereiche erobern. Da wird es den Zeitpunkt nicht geben, wo die großen Tech-Unternehmen ausreichend Rechenzentren mit KI-Infrastruktur ausgestattet haben. Davon sind wir weit entfernt.

Daher halte ich die Analystenerwartung von nur noch 14% Wachstum im laufenden Jahr für sehr konservativ.

Die Gewinnmarge (EBITDA) von Nextracker liegt aktuell bei 23%. Das ist für ein Unternehmen, das kleine Geräte anbietet, bereits recht üppig. Ich erwarte also leider nicht, dass aufgrund einer Verbesserung der Gewinnmarge mehr verdient wird. Das Wachstum wird vorwiegend aus dem Umsatzanstieg kommen. Aber dieser wird meiner Einschätzung nach derzeit zu niedrig angelegt.

Der Umstand, dass Nextracker 20% unter seinem Hoch notiert, ist meiner Recherche zufolge allein darauf zurückzuführen, dass Nextracker in Sippenhaft mit der Solarbranche genommen wird, die aktuell unter den beiden oben genannten Problemen leidet: Unsichere Fördermittel und hohes Zinsniveau.

Das durchschnittliche Kursziel der Analysten für Nextracker liegt 20% über dem aktuellen Kursniveau. 24 Analysten haben die Aktie mit "Kaufen" bewertet, vier mit "Halten" und einer mit "Verkaufen". Damit entdecken wir hier zwar keinen unentdeckten Juwel, doch es gibt noch einige Analysten, die ihre Einschätzung ins Positive drehen könnten.

Heute springt die Aktie übrigens um 5% an, weil das Analystenhaus Susquehanna die Aktie in die Beobachtung aufgenommen hat und mit "Kaufen" bewertet.

Ist das System von Nextracker einmalig? Nein, es gibt Wettbewerber, die Ähnliches anbieten. Doch ich habe nur Wettbewerber gefunden, die ein solches Solar-Tracking neben anderen Solarprodukten anbieten oder überwiegend ganze Solarparks anbieten. Nextracker ist das einzige Unternehmen, das sich darauf spezialisiert und die eigenen Systeme maximal optimiert hat: 30% Marktanteil macht Nextracker zum Marktführer.

Also: Ich würde eine halbe Position ins Wachstumsdepot holen. Wir müssen dafür etwas anderes entfernen, damit das Portfolio nicht zu voll wird. Ich würde Flatex dafür verkaufen, da befinden wir uns ohnehin seit einigen Wochen bereits auf dem weg nach draußen.

5. Update beobachteter Werte: PVA Tepla, Nextracker, FlatexDeGiro

Im Wochenverlauf habe ich Updates zu unseren Portfolio-Titeln verfasst. Diese erhalten Sie nachfolgend zusammen aufgeführt.

Die Updates finden Sie generell jeweils nach der Veröffentlichung verfügbar unter Heibel-Ticker -> Portfolio -> 10 neueste Einträge und mit der Express-Funktion erhalten Sie die Updates direkt unterwöchig per E-Mail und SMS.

==========

PVA Tepla: HV-Verschiebung

Mo, 24. Juni um 14:51 Uhr

Am Freitag schickte PVA Tepla eine Meldung rund, dass die Hauptversammlung nicht wie geplant am 26. Juni (kommenden Mittwoch) stattfinden wird. Grund dafür ist die Wahl des Aufsichtsrats: Zwei der drei Mitglieder würden die erforderliche Mehrheit nicht erhalten.

Nach unseren Erfahrungen bei Cewe klingeln da natürlich bei mir alle Alarmglocken: Was ist der Grund dafür, dass die vorgeschlagenen Aufsichtsratsmitglieder keine Mehrheit bekommen? Droht Ungemach? Ich rief bei der IR-Abteilung an.

Schon zum Jahreswechsel hatte PVA Tepla angekündigt, die Amtszeit von Aufsichtsratsmitgliedern auf maximal zwei Wahlperioden (2 x 5 Jahre) zu begrenzen. Um einen fließenden Übergang zu gewährleisten, wollte man die derzeitigen Aufsichtsratsmitglieder, die schon viel länger an Bord sind, daher nur für 2 Jahre wählen.

Nun hat sich laut IR-Chef Dr. Fisahn abgezeichnet, dass die zwei alteingesessenen AR-Mitglieder, die schon seit 16 bzw. 20 Jahren resp. an Bord sind, am kommenden Mittwoch nicht die erforderliche Mehrheit erhalten werden. Er beteuerte mir jedoch, dass über die Anzahl der Amtsjahre hinaus keine Missstimmung existiere. Man habe lediglich unterschätzt, dass Proxies, so nennt man diejenigen, die für ihre Kunden Stimmrechte auf Hauptversammlungen ausüben, das Thema der maximalen Amtszeit so ernst nehmen, dass sie nicht einmal mehr für die Übergangszeit von 2 Jahren zu haben seien. So müsse man nun unter Hochdruck neue Aufsichtsräte suchen.

Für Ende August sei dann die Hauptversammlung geplant, bei der dann gleich drei neue Aufsichtsräte auf einmal gewählt werden müssen.

Tatsächlich steckt hinter dem Wunsch der begrenzten Amtszeit für Aufsichtsräte ein guter Grund. Man möchte vermeiden, dass sich ein unabhängiger Aufsichtsrat über die Zeit zu stark mit den Gegebenheiten im Unternehmen arrangiert und daher nicht mehr ausreichend unabhängig ist. Die gewünschte Unabhängigkeit betrifft übrigens auch die Einkommenssituation der Aufsichtsräte. Die Vergütung eines Aufsichtsrats sollte nicht den wesentlichen Teil des Einkommens ausmachen.

45% der Anteilseigner von PVA Tepla sind in den USA, weitere 17% in Großbritannien und 11% auf den Bermudas. Erst dann folgen deutsche Aktionäre mit einem Anteil von 7,5%. PVA Tepla ist also in der Hand von Angelsachsen :-) und dort werden solche Leitplanken wie die maximale Amtszeit sehr ernst genommen. Ich will also mal glauben, dass keine inhaltliche Auseinandersetzung hinter der Verschiebung der HV steckt.

Dr. Fisahn berichtete mir noch, dass man selber davon überrascht wurde. In den vergangenen zwölf Monaten habe sich die Aktionärsstruktur verändert, es gebe nun keinen Großaktionär mehr, sondern nur sehr viele institutionelle Anleger mit kleineren Paketen. Diese kümmern sich selten selber um ihre Stimmrechte, sondern beauftragen eben die oben genannten Proxies damit. Und die Proxies kümmern sich nicht um das Unternehmen, sondern achten nur auf die Richtigkeit jeglicher Stimmen. Wenn man diese Proxies darauf aufmerksam macht, dass einige Aufsichtsräte zu alt sind, dann haben sie keinen Ermessensspielraum, um eine zweijährige Übergangszeit "ausnahmsweise" mitzutragen. Was, wenn's schief geht? Diese Verantwortung laden sie sich nicht auf und stimmen somit lieber dagegen.

Klingt für mich also nachvollziehbar.

Die Aktie ist weiterhin unter Druck. Ich denke, viel schlimmer kann's nimmer, daher bleibe ich dabei. Vielleicht führen diese Vorgänge ja dazu, dass die Aktie künftig für institutionelle Anleger interessanter wird, weil international übliche Regulation eingehalten werden.

Alle Updates zu PVA Tepla

Nextracker: Kaufen, KI-Strombedarf treibt Nachfrage

Fr, 28. Juni um 14:40 Uhr

Ich würde heute zur Börseneröffnung Nextracker in unser Wachstumsportfolio holen. Das Unternehmen stellte ich am 16.2. aufgrund eines Hinweises eines Kunden vor (siehe https://www.heibel-ticker.de/heibel_tickers/2171). Ich werde in der heutigen Ausgabe näher darauf eingehen.

Das Unternehmen bietet Sonnenverfolgungssysteme für die Solarbranche an: Die Solarpanels werden stets im optimalen Winkel zur Sonne gestellt, die Effizienz kann dadurch um bis zu 30% gesteigert werden.

Die Aktie wird in Deutschland nicht gehandelt, daher müssen Sie über die US-Börse Nasdaq gehen. Bitte informieren Sie sich zuvor, welche Gebühren bei Ihrem Broker / Ihrer Bank dafür anfallen, damit Sie keine böse Überraschung erleben.

Alle Updates zu Nextracker

FlatexDeGiro: Verkaufen, Platz für Neues

Fr, 28. Juni um 17:12 Uhr

Wir müssen Platz für Nextracker machen, ich würde daher nun den verbliebenen Rest unserer Position in Flatex verkaufen.

Alle Updates zu FlatexDeGiro

6. Leserfragen

Vielen Dank für Ihre zahlreichen Fragen! Wenn ich eine Frage beantworte, dann möchte ich das fundiert und möglichst relevant für alle über 25.000 Heibel-Ticker Mitglieder machen. Deswegen haben wir über die Jahre folgendes Vorgehen für Leserfragen entwickelt:

• Fragen zu administrativen Themen (Abo, E-Mail-Zustellung, interner PLUS-Bereich …) werden stets binnen kurzer Zeit beantwortet.

• Fragen zu Aktien aus unserem Portfolio werden inhaltlich in das nächste PLUS Update zum entsprechenden Portfoliotitel eingearbeitet, sofern für die Mitglieder von Interesse.

• Die wichtigsten Fragen zu allgemeinen Börsenthemen sowie zu Einzeltiteln werden in beiden Heibel-Ticker PLUS und free Varianten beantwortet.

Mit dieser Vorgehensweise habe ich möglichst viel Zeit für die Recherche von Themen, die für möglichst viele Mitglieder relevant sind, dass meine Antworten einem großen Teil unserer Gemeinschaft Mehrwert bieten.

Leider war es in der Vergangenheit teilweise so, dass ich viel Zeit in die Recherche für individuelle Fragen gesteckt habe und dadurch Zeit für die Analyse von Aktien und das Ausarbeiten von neuen Empfehlungen fehlte. Das war besonders den zahlenden Heibel-Ticker PLUS Mitgliedern gegenüber unfair, denn diese dürfen erwarten, dass ich meine Energie dahingehend einsetze, für alle PLUS Mitglieder relevante Themen auszuarbeiten. Ich hoffe auf Ihr Verständnis :-)

Nvidia-Position zu groß geworden

Hallo Herr Heibel,

ich hätte eine Frage zum Thema Portfoliostruktur und wenn Aktien zu schnell wachsen. Ich habe vor längerer Zeit Apple und Nvidia ins Portfolio geholt. Diese Titel sprengen mittlerweile komplett mein Balancing zwischen allen Aktien. Wie geht man mit solchen Aktien um? Rechnet man diese wenigstens "auf dem Papier" raus und wenn man wie jetzt schon bei Nvidia 1000% Wachstum gesehen hat, sollte man diese vielleicht doch irgendwann verkaufen?

Mit freundlichen Grüßen

Philipp aus Göttingen

P.S. Weiter so! Super Arbeit!

ANTWORT

“Disziplin ist wichtiger als Überzeugung”, lautet einer meiner Grundsätze!

Ich bin überzeugt, dass Nvidia, sowohl das Geschäft als auch die Aktie, noch viel Wachstum vor sich hat. Auf Sicht von 5 Jahren dürfte die Aktie viel Freude fürs Depot bereiten.

Trotzdem setze ich nicht alles auf eine Karte. Keine einzelne Position im Heibel-Ticker Portfolio sollte mehr als 10% Portfolioanteil einnehmen. Keine Branche sollte mehr als 20% ausmachen. Zielgröße für Wachstumstitel wie Nvidia sind 6% Portfolioanteil. Wenn die Position aufgrund der exorbitanten Kursgewinne der Aktie zu groß geworden ist, sollten Sie einen Teil der Position verkaufen.

Auch wir haben bereits zweimal Teilverkäufe in unserer Nvidia-Position vorgenommen. Und natürlich blicke ich mit einem weinenden Auge auf diese Teilverkäufe, denn wir hätten viel stärker von der guten Performance profitiert, wenn wir die Teilverkäufe nicht vorgenommen hätten.

Doch das Heibel-Ticker Portfolio ist darauf angelegt, möglichst etwas besser zu performen als der Gesamtmarkt, gleichzeitig jedoch insbesondere zwischenzeitliche Rückschläge klein zu halten. Da viele unserer Mitglieder ein Portfolio zusammenstellen möchten, das risikoarm für die Rente verwendet werden soll, legen wir großen Wert auf eine gesunde Risikostreuung.

Spekulieren auf Indexaufnahme

Hallo Herr Heibel,

ich bin seit ein paar Wochen Plus-Mitglied und lese den Ticker mit großem Interesse und Vergnügen. Beim Verfolgen der Börsengeschehnisse habe ich mich gefragt, ob es Kanäle gibt, die darüber informieren welche Aktien Anwärter zur Aufnahmen in den MSCI World Index oder S&P 500 sind. Hintergrund meiner Frage ist, dass ja bspw. die Bekanntgabe zur Aufnahme von Microstrategy und Pure Storage in den MSCI World Index zu einem starken Boost der beiden Aktien geführt hat. Wo könnte man frühzeitig davon erfahren?

Vielen Dank und viele Grüße,

Carsten Aus Hannover

ANTWORT

Die Idee ist gut, aber Sie sind nicht der Erste, der darauf kommt. Die Erfahrung zeigt, dass der von Ihnen gewünschte Effekt, wenn überhaupt, verschwindend gering ist. Das hat mehrere Gründe.

Zwischen der Bekanntgabe der Index Veränderung und dem Inkrafttreten, liegen in der Regel zwei Wochen. Ein wichtiger Indikator für die Index Aufnahme ist auch die Liquidität der Aktie. Aktien, deren Börsenhandel so dünn ist, dass die Index Aufnahme den Kurs bewegen würde, fallen allein aus diesem Grund schon hinten runter. Sie können also davon ausgehen, dass alle Index-ETFs und -Fonds in den zwei Wochen ausreichend Liquidität im Markt vorfinden, um die benötigten Aktien einzusammeln, ohne den Kurs zu stark zu bewegen.

Defacto übernehmen diese Arbeit tatsächlich die Market Maker in den Aktien. Market Maker sind dafür verantwortlich, technisch bedingte Kursschwankungen auszugleichen. So werden sich die Market Maker in den zwei Wochen mit ausreichend Aktien eindecken, um am Stichtag die gegebenenfalls sprunghafte Nachfrage seitens der Index-Fonds und Index-ETFs bedienen zu können.

Tatsächlich folgt die Index-Zusammensetzung strengen bilanzmathematischen Regeln, die man mit dem entsprechenden Zugriff auf verlässliche Daten auch annähernd antizipieren kann. Doch am Ende gibt es auch einige weiche Faktoren, die immer wieder zu Überraschungen in der endgültigen Entscheidung führen. Doch alle Fakten liegen auch den anderen Marktteilnehmer vor, und natürlich auch den Market Makern. Zu glauben, als Privatanleger könnte man gegen institutionelle Anleger einen spekulativen Vorteil erzielen, halte ich in diesem Umfeld für abenteuerlich. Leider.

Alfen ein Kauf nach 50% Kurseinbruch?

Hallo Herr Heibel,

Sie hatten mir geschrieben, bei Alfen noch abzuwarten. Zu Recht! Gestern sind die um 50 % gefallen. Der Grund ist eine „Gewinnwarnung“. Der Umsatz soll um 20 % von der Jahresprognose sinken. Die EBITDA Marge soll nur noch im mittleren einstelligen Bereich liegen.

Mit dem aktuellen Kurs liegt Alfen beim doppelten Buchwert. KUV sind ca. 0,7. Wenn ich eine EBITDA Marge von 5 % annehme, verringert sich das EBITDA m.E. auf ca. 45 % gegenüber 2023.

Ist die Aktie jetzt ein Kauf ?

Danke im Voraus, Thomas aus Dresden

ANTWORT

Tja, da hatte ich wohl einen guten Riecher, denn wenige Tage nach Ihrer Leserfrage Mitte Mai brach die Aktie aufgrund von schwachen Q-Zahlen um 20% ein. Doch das Unternehmen hielt an der Jahresprognose fest und Analysten folgten dieser Unternehmensprognose.

Gestern wurde nun die Jahresprognose gesenkt, die Aktie bricht aktuell um weitere 43% ein.

Ich schrieb Mitte Mai, dass ich die Q-Zahlen abwarten würde, um einen besseren Einblick in die Probleme des Unternehmens zu erhalten. Immerhin gab es Berichte über eine unkontrollierte Feuchtigkeitsentwicklung in den Maschinen von Alfen.

Inzwischen wissen wir, das Unternehmen hat nicht nur seine Maschinen, sondern auch sein gesamtes Geschäft nicht im Griff, . Andernfalls hätte man vor einem Monat nicht an der Prognose festgehalten. Sämtliche Analysten wurden hinters Licht geführt.

Ist die Aktie jetzt billig? Ja. Aber aus gutem Grund. Und ein Unternehmen, das sein Geschäft nicht im Griff hat, möchte ich nicht in mein Depot holen. Es könnte noch schlimmer kommen: Finanzierungszusagen, die Alfen mit Banken vereinbart hat, hängen an Bedingungen (Convenants). Durch die schlechte Geschäftsentwicklung, die im laufenden Jahr voraussichtlich zu einem negativen freien Cashflow führen wird, könnten einige von den Banken gesetzte Bedingungen für die Kreditvergabe gebrochen werden. Kredite könnten fällig gestellt werden, das Unternehmen könnte von jetzt auf gleich in Liquiditätsengpässe geraten.

So schön die Werbebroschüren von Alfen auch sein mögen, mit denen das Stromnetz der Zukunft versprochen wird, ich würde die Aktie dennoch derzeit nicht mit der Kneifzange anfassen.

Energiekontor & PNE Wind

Hallo Herr Heibel,

Entschuldigen Sie bitte, ich habe anscheinend die email ohne Inhalt an Sie versendet. Jetzt noch einmal mit Text:

Da ich in der Branche bin, interessieren mich Aktien, die im Bereich erneuerbare Energien tätig sind. Da hatte ich Encavis auf dem Schirm, die sind nun von KKR aufgekauft. Deswegen hatte ich mir PNE Wind und Energiekontor angesehen. Beide haben über mehrere Jahre deutliche Steigerungen im Kurs erzielt und sind jetzt von ehemaligen Hochs zurückgekommen, ob das schon Kaufniveau ist, wäre die Frage. Beide sind jetzt (wie Encavis) auf einen deutlichen Ausbau der eigenen Erzeugungsleistung an Wind und PV aus, vermutlich wird von einem steigenden Strompreis mit zunehmendem Anteil Erneuerbarer ausgegangen ?!

Energiekontor ist mit einem KGV von ca. 12 eigentlich bei den Steigerungsraten im Ergebnis viel zu billig, vielleicht liegt das aber auch an Projektabschlüssen, die erst mit Abnahme in der GuV auftauchen und so ungleich über das Jahr verteilt sind …oder habe ich da was übersehen? Die Ziele für 2028 sind schon fast erreicht. Allerdings ist in Q1 / 24 von Marktherausforderungen (Lieferzeiten, Engpässe, hohe Kosten, hohe Zinsen und fehlender Netzausbau) die Rede.

Bei PNE bin ich angesichts der GuV/ Bilanz ratlos —> das sieht eigentlich alles andere als kaufenswert aus…und trotzdem ist die Aktie ab 2020 extrem angesprungen. Auch sind namhafte Gesellschaften nennenswert beteiligt, sodass ich vermute - ich habe da was übersehen oder nicht verstanden. Können Sie eine Erklärung geben? Was halten Sie von der Branche?

Vielen Dank im voraus, Grüße aus Dresden

Thomas

ANTWORT

Wie soll ich‘s sagen: Ihre Branche durchlebt zur Zeit keine Blütezeit.

2020 erlebte die Branche durch den Wahlsieg der Grünen einen Auftrieb. Durch die Wahl zum Europaparlament hat sich gezeigt, dass die Methodik der Grünen (nicht die Ziele!) nicht für gut befunden werden.

PNE Wind schreibt Verluste. Zuletzt gab es Lieferprobleme und die Prognose beinhaltet, dass alle Probleme der vergangenen anderthalb Jahre (Lieferprobleme, Kundenverzögerungen) gelöst und kompensiert werden. Ich halte das für sehr optimistisch, insbesondere aufgrund obiger Wahlen.

Außerdem ist das Zinsniveau nach wie vor viel höher als noch vor wenigen Jahren. Das ist ein Gegenwind, den die Branche noch nicht wirklich kennt.

Energiekontor wächst kontinuierlich und schreibt Gewinne. Auch der freie Cashflow ist durchgängig positiv. Im laufenden Jahr halbiert sich jedoch der Gewinn. In den vergangenen drei Monaten ging die durchschnittliche Gewinnerwartung fr das laufende Jahr um 28% zurück. Ich fürchte, die Änderungen in der Förderpraxis wirken sich schon im laufenden Jahr negativ aus.

Erneuerbare Energien werden meiner Einschätzung nach ausgebaut. Doch während in der Vergangenheit dirigistische Ziele der Politik Unternehmenserfolge bestimmten, werden es in der Zukunft hoffentlich marktwirtschaftliche Aspekte sein, die über Erfolg und Misserfolg entscheiden. Die Branche wird sich auf diese Änderung einstellen müssen. Das dürfte meiner Einschätzung nach ein oder zwei Jahre in Anspruch nehmen, dann werden sich neue Gewinner zeigen.

Airbus

Hallo Herr Heibel,

heute Morgen ist die Airbus Aktie aufgrund der ausgegebenen Gewinnwarnung zeitweise um 11% eingebrochen.

Ich bin bereits seit Kursen um die 100€ investiert und frage mich, ob dies eine Gelegenheit zum Nachkauf ist oder ob ich Gewinne mitnehmen sollte?

Ich denke da auch an die Probleme beim Konkurrenten Boeing, die sich in letzter Zeit positiv auf Airbus auswirkten.

Ich bin gespannt auf Ihre Einschätzung.

Machen Sie weiter so, Ihre Meinungen, Einschätzungen und Analysen sind immer der Höhepunkt meiner Woche ;).

Sonnige Grüße aus Sachsen

Marco

ANTWORT

Ihr Kaufkurs von 100 EUR wurden bereits 2018 erreicht, mit Corona-Schwankungen lief die Aktie tatsächlich bis Ende 2022 seitwärts, denn auch da gab es Airbus nochmals zu 100 EUR. Die Zyklen in der Luftfahrtbranche sind sehr lang.

Airbus ist ein Vorzeigeunternehmen. Der Auftragsbestand reicht für fast 10 Jahre, die Sicherheit der Airbus-Flieger ist seit dem Boeing-Debakel unerreicht. Für Airbus geht es eigentlich nur darum, die Produktion der Flieger zu optimieren, also die Geschwindigkeit zu erhöhen, ohne die Kosten zu sehr zu steigern.

Wenn die Aktie einmal einbricht, wie zuletzt während der Corona-Pandemie, dauert es zwar eine Weile, bis sie zurück kommt. Doch mangels Wettbewerb besteht eigentlich kein Zweifel daran, DASS sie zurückkommen wird. Der Rückschlag der Corona-Pandemie wurde erst Anfang diesen Jahres restlos ausgebügelt, benötigte also 4 Jahre.

Jetzt brach die Aktie ein, weil es Lieferkettenprobleme gibt. Ich musste die Unternehmensmeldung zweimal lesen, um das zu glauben. Denn seit der Corona-Pandemie erzählt mir jeder, der etwas mit Airbus zu tun hat - und davon gibt es hier in Hamburg einige -, dass die Lieferkettenproblematik Airbus nicht treffen könne. Die Sicherheitsvorschriften für die Produktion von Fliegern seien so hoch, dass ohnehin keine Bauteile aus Asien verwendet werden könnten. Und innerhalb Europas sowie mit den USA gibt es ja keine nennenswerten Lieferprobleme, oder?

Nun, offensichtlich doch, wie wir diese Woche erfuhren.

Gleichzeitig erwägt Airbus, einen US-amerikanischen Zulieferer, Spirit Aero-Systems, zu kaufen. Der Zulieferer erwirtschaftet mit seinen Vorprodukten für die Airbusse A220 und A350 jährlich einen Verlust von 250-260 Mio. USD. Das möchte sich Airbus also ans Bein heften, um Lieferprobleme zu lösen?

Der Kurseinbruch um 25% seit März ist also durchaus nachvollziehbar. Obwohl es aufgrund der Probleme bei Boeing quasi keinen Wettbewerber mehr gibt, wurde die Gewinnerwartung der Analysten in den vergangenen drei Jahren kontinuierlich reduziert. Etwas ist faul im Staate Dänemark, würde ich nach Studium der Zahlen vermuten.

Aktuell wird für 2024 ein Gewinnwachstum (EBITDA) von 12% erwartet, das EV/EBITDA liegt bei 11. Damit ist Airbus fair bewertet. Wird Airbus die Probleme in den Griff bekommen? Irgendwann ja. Doch die wichtige Frage ist, ob wir schon über alle Lieferprobleme informiert sind. Denn erst wenn das der Fall ist, wird die Aktie einen Boden finden. Und wenn ich mir vor Augen führe, dass Airbus derzeit in seiner Verzweiflung einen defizitären US-Zulieferer übernehmen möchte, könnte ich mir vorstellen, dass da noch einiges im Argen liegt.

Mit einem langen Zeithorizont können Sie also nachkaufen, denn die Aktie ist auf Basis ihrer langfristigen Umsatzentwicklung und Gewinnmarge fair bewertet. Doch Sie könnten gute Nerven benötigen, falls weitere Probleme zu Tage kommen.

SK Hynix liefert DRAM Chips für Nvidia

Hallo Herr Heibel,

ich bin Premium-Mitglied und habe ein ganz kurze Frage. Wenn bei Nvidia vermuten, dass das Ende der Kurszuwächse erreicht ist (KGV von 40), was halten Sie von der Aktie des Zulieferers

SK hynix Aktie (WKN 907210) mit einem KGV von 8.

Laut Internetrecherche ist die Produktion deren Chips bis 2025 ausverkauft - eben auch weil Nvida für die eingen Produktion deren Chips braucht.

Freundliche Grüße

Stephan aus Düsseldorf

ANTWORT

Ich habe die südkoreanische Hynix unter der WKN A1JWRE gefunden. Das Unternehmen liefert DRAMs für Nvidia, die mit oder Bandbreite und niedrigen Latenzzeiten ideal für die Verwendung im KI-Umfeld sind.

Hynix ist, genau wie Samsung, eng verzahnt mit Taiwan Semiconductor TSMI, dem weltgrößten Produzenten von Chips. Und Nvidia ist ebenso eng verzahnt mit diesem Trio, um seine KI-GPUs zu bauen.

Im Jahr 2023 brach der Umsatz von Hynix um 27% ein. Im laufenden Jahr soll sich der Umsatz nun mehr als verdoppeln. Das EV/EBITDA auf Basis der Erwartung für 2024 liegt bei nur 5, für 2025 fällt es auf 4. Ja, das ist extrem günstig.

Mit 190 Mrd. USD ist Hynix fast so groß wie SAP. Dennoch kommt die Aktie nicht für unser Heibel-Ticker Portfolio in Frage, da ich bislang keine koreanischen Aktien betrachtet habe.

So aussichtsreich Hynix auch aussehen mag, ich ziehe es grundsätzlich vor, den Platzhirsch ins Portfolio zu holen - und das ist derzeit eben Nvidia.

Meyer Burger

Hallo Herr Heibel,

ich habe noch Aktien der schweizerischen Meyer Burger im Portfolio.

Die stammen noch aus der Zeit, als sie in Ihrem Portfolio waren. Ich habe damals den Absprung nicht geschafft, da ich zu lange an die Chancen geglaubt habe.

Bzgl. der derzeitigen immer noch anhaltenden Unverkäuflichkeit wollte ich anfragen, wie hier der Sachstand ist.

Ich denke, die Thematik wäre auch für andere Leser interessant.

Viele Grüße aus Düsseldorf

Dieter

ANTWORT

Tut mir leid, dass Sie bei Meyer Burger noch immer den Absprung nicht geschafft haben. Wir spekulierten 2018 in dem Wert, erzielten einen spekulativen Gewinn von 57% und in einem zweiten Versuch zogen wir am 15. Juni 2018 bei -37% die Reißleine.

Seither habe ich kontinuierlich vor dem Unternehmen gewarnt. Im Archiv zähle ich 8 Warnungen, so viele, wie zu keiner anderen Aktie. Der Grund: Meyer Burger wechselt das Geschäftsmodell wie andere die Unterwäsche. Immer wieder werden bahnbrechende Technologien versprochen, die auf dem Weltmarkt jedoch leider keinen Absatz finden.

Ich würde nehmen, was ich noch kriege und würde versuchen, den Verlust mit anderen Titeln wieder auszugleichen.

Hier die 8 Warnungen:

Heibel-Ticker PLUS 18/52

Heibel-Ticker PLUS 19/32

Heibel-Ticker PLUS 21/7

Heibel-Ticker PLUS 22/40

Heibel-Ticker PLUS 22/43

Heibel-Ticker PLUS 22/46

Heibel-Ticker PLUS 23/8

Heibel-Ticker PLUS 23/50

7. Übersicht HT-Portfolio

| Spekulation (≈20%) =11,9% | WKN | 28.6., 17:24 Uhr | Woche Δ | Σ '24 Δ | Anteil 8x2,5% | ! |

| PVA Tepla | 746100 | 15,22 € | -4% | -25% | 1,4% | B |

| Puma | 696960 | 43,01 € | -2% | -10% | 3,8% | C |

| Barrick Gold | 870450 | 15,65 € | 1% | -4% | 2,2% | C |

| Coterra Energy | 881646 | 25,01 € | 0% | 8% | 2,0% | B |

| DELL Technologies | A2N6WP | 129,79 € | -5% | 7% | 2,6% | A |

| Wachstum (≈30%) =28,5% | WKN | 28.6., 17:24 Uhr | Woche Δ | Σ '24 Δ | Anteil 5x6% | ! |

| Wheaton Precious Metals | A2DRBP | 49,07 € | -1% | 10% | 3,9% | C |

| Medios | A1MMCC | 16,10 € | -2% | 2% | 4,9% | C |

| FlatexDeGiro | FTG111 | 13,23 € | -1% | 27% | 0,0% | C |

| Nynomic | A0MSN1 | 27,20 € | -1% | -14% | 5,3% | C |

| Nvidia | 918422 | 117,09 € | -3% | 160% | 4,9% | B |

| Palo Alto Networks | A1JZ0Q | 317,71 € | 6% | 20% | 6,7% | B |

| Dividende (≈30%) = 19,4% | WKN | 28.6., 17:24 Uhr | Woche Δ | Σ '24 Δ | Anteil 5x6% | ! |

| CEWE | 540390 | 105,20 € | 0% | 4% | 3,0% | B |

| Allianz | 840400 | 258,50 € | -1% | 7% | 3,0% | B |

| Snap-On | 853887 | 243,55 € | -2% | -4% | 2,6% | B |

| Nitto Denko | 862930 | 73,73 € | -2% | 11% | 6,2% | C |

| Givaudan | 938427 | 4.410,76 € | -2% | 18% | 4,6% | C |

| Absicherung (≈20%) =17,7% | WKN | 28.6., 17:24 Uhr | Woche Δ | Σ '24 Δ | Anteil 3x6,6% | ! |

| Goldbarren /Uz | 965515 | 2.172,18 € | 0% | 15% | 9,3% | B |

| Südzucker-Anleihe | A0E6FU | 99,44% | 0% | 3% | 3,1% | C |

| Dt.Lufthansa Anleihe | A2YNV6 | 99,34% | 0% | 2% | 2,9% | C |

| Bitcoin | A27Z30 | 56.774 € | -5% | -6% | 2,4% | B |

| Σ seit '22 Δ | Woche Δ | Σ '24 Δ | Cashquote | |||

| -5% | -1% | 10% | 22,5% |

| Heibel-Ticker | Gewichtung | # Positionen | angestrebte Positionsgröße | |||

| Portfolio | Ziel | Soll | Ist | Soll | Ist | |

| Spekulation | Ereignis | 20% | 11,9% | 8 | 5 | 2,5% |

| Wachstum | Enkelkinder | 30% | 28,5% | 5 | 6 | 6,0% |

| Dividende | Urlaub | 30% | 19,4% | 5 | 5 | 6,0% |

| Absicherung | Zins & Gold | 20% | 17,7% | 3 | 4 | 6,7% |

| Summe | 100% | 77,5% | 21 | 20 | 100% | |

Anmerkungen:

- Die Überschrift über jedem Portfoliobereich in der jeweiligen ersten Spalte (bspw. Absicherung (≈20%) =21,8%) bedeutet: Der beabsichtigte Anteil dieses Portfoliobereichs am Gesamtportfolio beträgt ungefähr 20%. Aktuell beträgt der Anteil 21,8%.

- Die dritte Spalte zeigt die Schlusskurse von Donnerstagabend.

- Unter „Woche” steht die Veränderung im Vergleich zur Vorwoche.

- Unter „Σ 'XX Δ” steht das Ergebnis der Position seit Jahresbeginn bzw. seit Aufnahme ins Portfolio.

- Unter „Anteil” finden Sie den Anteil der jeweiligen Position am Gesamtdepot.

Unter ! steht zur Information meine Grundtendenz:

| A | – | Top-Aktie mit günstigem Kurs, |

| B | – | Kursrücksetzer zum Kaufen nutzen |

| C | – | Kurssprünge zum Verkaufen nutzen, |

| D | – | bei Gelegenheit Verkaufen, |

| E | – | Sofort Verkaufen |

Die „Gelegenheit” zum Kaufen oder Verkaufen wird sodann kurzfristig von mir per Update an Sie bekanntgegeben.

Ich habe diese Spalte „!” insbesondere für neue Mitglieder vorgesehen, die zu einem späteren Zeitpunkt wissen wollen, ob ich die Position noch zukaufen würde, wenn ich beispielsweise darin nicht schon voll investiert wäre. Zukaufen würde ich jeweils jedoch niemals zu Höchstkursen, sondern stets nur nach kurzfristigen Kursrückschlägen von mindestens 5-7%.

Kauffolge: Je spekulativer, desto aggressiver würde ich kaufen und verkaufen. Derzeit verwende ich die folgenden Schritte:

- Dividenden- + Wachstumspositionen in drei Schritten aufbauen: 25%-25%-50%,

- Zyklische Positionen in zwei Schritten aufbauen: 50%-50%,

- Spekulative Positionen ganz oder gar nicht: 100%.

Die letzte Spalte wird für eine Einschätzung der Auswirkung aktueller Entwicklungen auf die jeweilige Portfolioposition genutzt. „%“ stuft den Einfluss der Inflation auf das jeweilige Geschäftsmodell ein.

Stopp Loss Limits, Verkaufslimits und ähnliche Aktionsmarken verwalte ich aktiv in meinem System und ändere ich unter der Woche mehrfach, fast täglich. Eine Veröffentlichung der entsprechenden Limits ist in der Regel nicht sinnvoll, allenfalls Stopp Loss Marken für unseren Spekulationen werde ich bisweilen im Text bekanntgeben.

Eine erfolgreiche Börsenwoche,

take share

Stephan Heibel

Chefredakteur und Herausgeber des Heibel-Ticker Börsenbriefs

https://www.heibel-ticker.de

8. Disclaimer / Haftungsausschluss und Risikohinweise

Wer un- oder überpersönliche Schreib- oder Redeweisen nachmacht oder verfälscht oder nachgemachte oder verfälschte un- oder überpersönliche Schreib- oder Redeweisen in Umlauf setzt, wird mit Lust-, manchmal auch mit Erkenntnisgewinn belohnt; und wenn alles gut geht, fällt davon sogar etwas für Sie ab. (frei nach Robert Gernhardt)

Wir recherchieren sorgfältig und richten uns selber nach unseren Anlageideen. Für unsere eigenen Transaktionen befolgen wir Compliance Regeln, die auf unsere eigene Initiative von der BaFin abgesegnet wurden. Dennoch müssen wir jegliche Regressansprüche ausschließen, die aus der Verwendung der Inhalte des Heibel-Tickers entstehen könnten.

Die Inhalte des Heibel-Tickers spiegeln unsere Meinung wider. Sie stellen keine Beratung, schon gar keine Anlageempfehlungen dar.

Die Börse ist ein komplexes Gebilde mit eigenen Regeln. Anlageentscheidungen sollten nur von Anlegern mit entsprechenden Kenntnissen und Erfahrungen vorgenommen werden. Anleger, die kein tiefgreifendes Know-how über die Börse besitzen, sollten unbedingt vor einer Anlageentscheidung die eigene Hausbank oder einen Vermögensverwalter konsultieren.

Die Verwendung der Inhalte dieses Heibel-Tickers erfolgt auf eigene Gefahr. Die Geldanlage an der Börse beinhaltet das Risiko enormer Verluste bis hin zum Totalverlust des eingesetzten Kapitals.

Quellen:

Kurse: Bloomberg, Deutsche Kurse von comdirect.de, US-Kurse von finance.yahoo.com. Alle Kurse sind Schlusskurse vom Donnerstag sofern nichts Gegenteiliges vermerkt ist.

Bilanzdaten: Bloomberg, Comdirect, Yahoo! Finance sowie Geschäftsberichte der Unternehmen

Informationsquellen: dpa, Aktiencheck, Yahoo! Finance, TheStreet.com, IR-Abteilung der betreffenden Unternehmen

DEUTSCHE BIBLIOTHEK : ISSN 1862-5436

Erscheinungsweise: wöchentlich Freitag/Samstag

9. Mitgliedschaft verwalten

Mitgliedschaft verwalten

Abo verlängern

Express-Option zubuchen

Alle Heibel-Ticker PLUS Updates

Archiv aller Ausgaben

Blog mit aktuellen Beiträgen

Über Stephan Heibel

Compliance Regeln

Heibel-Ticker Portfolio Performance

Fragen und Antworten

Kontakt

Datenschutzerklärung

Impressum