Heibel-Ticker PLUS Börsenbrief

- Einfach einen Tick besser -

19. Jahrgang - Ausgabe 28 (12.07.2024)

Im heutigen Börsenbrief lesen Sie:

| 1. | Info-Kicker: Ausverkauf im Bitcoin als Sonderangebot betrachten |

| 2. | So tickt die Börse: Rotation von Big Tech zu Small Cap |

| - Zinssenkungsphantasie treibt Aktien kleiner Unternehmen an | |

| - Wochenperformance der wichtigsten Indizes | |

| 3. | Sentiment: Sommerwochen ermöglichen ruhigere Entscheidungsfindung |

| - Interpretation | |

| 4. | Ausblick: Rotation eröffnet Blick auf vergessenen Sektor |

| - Banken werden attraktiv | |

| 5. | Update beobachteter Werte: Nextracker, Südzucker-Anleihe, Nitto Denko, Medios, Bitcoin im Hardware Wallet |

| - Nextracker: Top Pick bei Mizuho | |

| - Südzucker-Anleihe: Schwaches Geschäft irrelevant für unsere Anleihe | |

| - Nitto Denko: Hochstimmung durch japanischen Analysten | |

| - Medios: Überraschende Aufnahme in den SDAX | |

| - Bitcoin im Hardware Wallet: Ausverkauf weiterhin im Gange | |

| 6. | Leserfragen |

| 7. | Übersicht HT-Portfolio |

| 8. | Disclaimer / Haftungsausschluss und Risikohinweise |

| 9. | Mitgliedschaft verwalten |

1. Info-Kicker: Ausverkauf im Bitcoin als Sonderangebot betrachten

Liebe Börsenfreunde,

Gestern brachen die Aktien der Glorreichen 7 überraschend ein. Aktien kleiner Unternehmen stiegen ordentlich an. In Kapitel 2 zeige ich auf, was genau hinter dieser Rotation steckt: Rückläufige Marktzinsen, wie Sie in der Einleitung bereits sehen werden.

Trotz unterm Strich steigender Aktienmarktindizes ist das Anlegersentiment eher verhalten. In Kapitel 3 analysiere ich das Ergebnis unserer dieswöchigen Umfrage zur Anlegerstimmung.

Ist die Rotation vom gestrigen Donnerstag der Anfang eines Richtungswechsels? Oder war es nur eine Eintagsfliege? In Kapitel 4 zeige ich, dass eine Branche sicherlich für längere Zeit davon profitieren wird. Auch ein neuer Kandidat (=neue Aktie) für unser Heibel-Ticker Portfolio wird aus der Erläuterung abgeleitet.

Bei den Unternehmen aus unserem Portfolio war einiges los in dieser Woche. In fünf Updates habe ich Stellung zum Ausverkauf im Bitcoin, zur Prognosesenkung von Südzucker und zu den Kurssprüngen dreier anderer Titel bezogen. Bitte verpassen Sie also nicht Kapitel 5. Übrigens: Vielen Dank an die Heibel-Ticker PLUS Express Mitglieder, die mir heute umgehend ihre Erfahrungen mitteilten, bei welchen Brokern und Banken der Kauf des von mir empfohlenen Bitcoin ETCs möglich ist, und wo nicht. Ich bin positiv überrascht von der Anzahl der Rückmeldungen :-) und habe die Informationen bereits in das Update eingearbeitet. Bitte also dieses Update im Zweifel ein zweites Mal lesen.

Im Nachgang zu meinem Bericht zum ETF-Sparen fragt mich ein Leser, ob man sich die Dividenden nicht im Rahmen des Sparerfreibetrag steuerfrei ausschütten lassen sollte. Meine Antwort auf diese Frage lesen Sie in Kapitel 6.

Wie immer gibt es eine tabellarische Übersicht über unser Heibel-Ticker Portfolio in Kapitel 7.

Nun wünsche ich eine anregende Lektüre,

take share, Ihr Börsenschreibel

Stephan Heibel

Chefredakteur und Herausgeber des Heibel-Ticker Börsenbriefs

2. So tickt die Börse: Rotation von Big Tech zu Small Cap

Nach wie vor wird beinahe täglich über die Möglichkeit einer Zinssenkung durch die Notenbanken spekuliert. In den vergangenen Wochen gaben Konjunkturdaten meines Erachtens ein ziemlich klares Erwartungsbild.

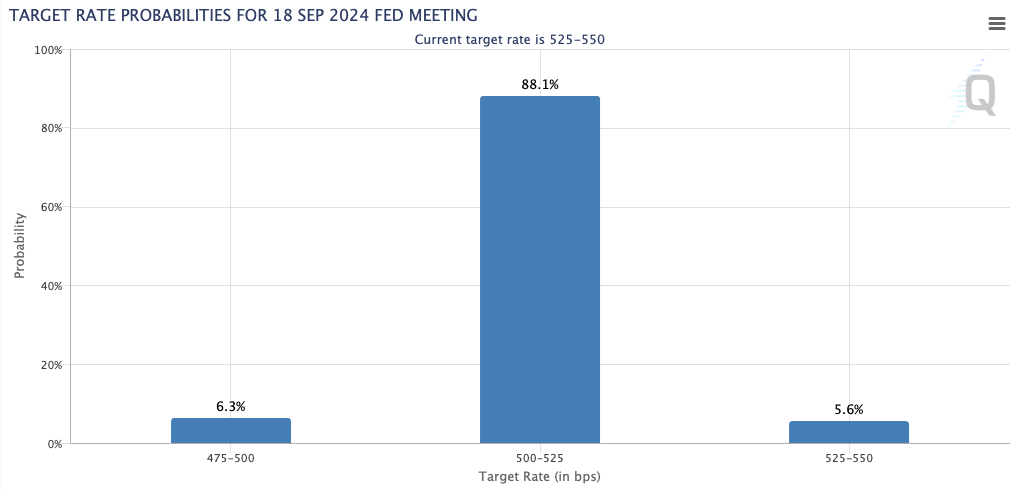

In den USA wird für die kommende Notenbanksitzung am 31. Juli keine Veränderung des Zinsniveaus erwartet. Für die darauffolgende erste Sitzung nach der Sommerpause am 18. September hingegen gehen derzeit 88% der Volkswirte von einer ersten Zinssenkung aus.

Abbildung 1: Wahrscheinlichkeit einer ersten Leitzinssenkung am 18. September in den USA

Die Fed hat ein doppeltes Mandat: Sie muss für Preisstabilität sowie gleichzeitig einen hohen Beschäftigungsgrad sorgen. Manchmal widersprechen sich diese beiden Ziele, doch diesmal scheint es zu funktionieren, ohne die Konjunktur zu belasten.

Die Arbeitslosenrate in den USA sprang in Folge der Corona-Pandemie von 3,5% im Februar 2020 auf 14,8% Mitte 2021. Im April 2023 war die Arbeitslosenquote wieder unter 4% gerutscht, genau genommen auf nur noch 3,4%. Der Inflationsdruck wird dadurch verstärkt, dass Vollbeschäftigung besteht (bei einer Arbeitslosenquote unter 4% spricht man aufgrund der normalen Fluktuation am Arbeitsmarkt von Vollbeschäftigung), weil viele Menschen ein Gehalt bekommen und darüber hinaus aufgrund der knappen Arbeitskräfte auch eine gute Verhandlungsposition für Lohnerhöhungen haben.

Um die Inflation einzudämmen, ist also eine leicht erhöhte Arbeitslosenquote hilfreich. Dies haben wir nun, denn für Juni 2024 stieg sie erstmals wieder über 4%, genau genommen auf 4,1%.

Auch das Wachstum der Arbeitsplätze in den USA ging inzwischen auf ein normales Niveau zurück. Brach die Anzahl der Arbeitsplätze in der Corona-Pandemie um 13% ein, so wurden im Anschluss wieder 11% neue Stellen geschaffen. "Normal" sind jedoch Werte von 1-2%. Aktuell ist dieser Wert auf 1,7% zurückgefallen, was eine gewisse Entspannung auf dem Arbeitsmarkt signalisiert. Endlich.

Mit dem Ausbruch der Corona-Pandemie stiegen die durchschnittlichen Stundenlöhne um 8% an. Im Mai 2021 wiederum fiel der durchschnittliche Anstieg auf nur noch 0,4% zurück. Seither bleibt der Druck auf den Arbeitgeber hoch, 2022 wurden erneut hohe Lohnsteigerungen von bis zu 6% umgesetzt, aktuell beträgt der Anstieg noch 3,9%. Von Entspannung kann hier also noch keine Rede sein, allerdings sprechen die beiden obigen Entwicklungen dafür, dass auch der Anstieg der durchschnittlichen Stundenlöhne weiterhin dem aktuellen Trend gen Süden folgen wird.

In Folge dieser Entwicklung geht die Kerninflation in den USA kontinuierlich weiter nach unten. Seit anderthalb Jahren gibt es einen kontinuierlichen Rückgang von 6,6% auf nunmehr 3,3%. Kein einziger Monat der vergangenen anderthalb Jahre brachte einen Anstieg der Kerninflation hervor.

Die Fed hält den Leitzins seit Juli 2023 auf dem hohen Niveau von 5,25-5,5%, also schon ein Jahr lang. Die gewünschte Wirkung entfaltet sich und in der Vergangenheit kam es immer wieder vor, dass die Fed den hohen Leitzins zu früh senkte, so dass die Inflation erneut aufkeimte. Fed-Chef Jay Powell hat aus der Geschichte gelernt und wird meines Erachtens nicht zu früh den Leitzins senken. Aber vieles spricht inzwischen dafür, dass im September ein erster Zinsschritt gen Süden unternommen werden kann.

Zinssenkungsphantasie treibt Aktien kleiner Unternehmen an

Bei dieser Erwartung für eine baldige Zinssenkung gibt es einen wesentlichen Unterschied zu den vergangenen Monaten. Anders als bislang sinkt auch der Marktzins, wenn eine Zinssenkung durch schwache Konjunkturdaten und/ oder niedrige Inflationsdaten wahrscheinlicher wird. Bislang wurden schwache Konjunkturdaten nur von der einen Hälfte der Anleger bejubelt, die sich über einen sinkenden Leitzins freuten. Die andere Hälfte hingegen fürchtete, dass die Zinssenkung zu früh kommen könnte und richtete sich darauf ein, dass die Inflation schon bald wieder anziehen würde: Sie verkauften Anleihen und trieben somit den Marktzins nach oben.

Bei dieser Erwartung für eine baldige Zinssenkung gibt es einen wesentlichen Unterschied zu den vergangenen Monaten. Anders als bislang sinkt auch der Marktzins, wenn eine Zinssenkung durch schwache Konjunkturdaten und/ oder niedrige Inflationsdaten wahrscheinlicher wird. Bislang wurden schwache Konjunkturdaten nur von der einen Hälfte der Anleger bejubelt, die sich über einen sinkenden Leitzins freuten. Die andere Hälfte hingegen fürchtete, dass die Zinssenkung zu früh kommen könnte und richtete sich darauf ein, dass die Inflation schon bald wieder anziehen würde: Sie verkauften Anleihen und trieben somit den Marktzins nach oben.Gestern hingegen wurde die Kerninflationsrate mit 3,3% vermeldet, erwartet wurde 3,4%. Die Erwartung an eine baldige Leitzinssenkung sprang wenig überraschend nach oben auf 88%, doch anders als in den vergangenen Monaten ging diesmal der Marktzins zurück. Die Rendite für 2 Jahre laufende US-Staatsanleihen fiel von 4,63% auf 4,48%, die Rendite der 10 Jahre laufenden US-Staatspapiere fiel von 4,29% auf 4,17%. Das Ganze passierte binnen weniger Sekunden, ist also einem Erdrutsch vergleichbar. Denn Sie wissen ja, dass an den Anleihemärkten viel größere Summen gehandelt werden als an den Aktienmärkten.

Es folgte ein dramatischer Ausverkauf in den Big Tech Unternehmen. Allen voran Tesla mit -8,4% und Nvidia mit -5,6%, gefolgt von Meta (-4,1%), Alphabet (-2,8%), Microsoft (-2,5%), Apple und Amazon mit jeweils -2,3%. Die "Glorreichen 7" gelten als alternativlos, wenn hohe Zinsen der Industrie, der Kredit- und Investitionswirtschaft und auch den Konsumenten das Wasser abgraben. Big Tech schwimmt in Cashreserven und finanziert Investitionen aus der Portokasse, ohne auf das Zinsniveau Rücksicht nehmen zu müssen. Deswegen waren die Glorreichen 7 in den vergangenen zwei Jahren so überaus beliebt.

Es folgte ein dramatischer Ausverkauf in den Big Tech Unternehmen. Allen voran Tesla mit -8,4% und Nvidia mit -5,6%, gefolgt von Meta (-4,1%), Alphabet (-2,8%), Microsoft (-2,5%), Apple und Amazon mit jeweils -2,3%. Die "Glorreichen 7" gelten als alternativlos, wenn hohe Zinsen der Industrie, der Kredit- und Investitionswirtschaft und auch den Konsumenten das Wasser abgraben. Big Tech schwimmt in Cashreserven und finanziert Investitionen aus der Portokasse, ohne auf das Zinsniveau Rücksicht nehmen zu müssen. Deswegen waren die Glorreichen 7 in den vergangenen zwei Jahren so überaus beliebt.Doch es sind nicht diese 7 allein, wie wir der Market-Map des S&P 500 vom gestrigen Tag entnehmen können:

Abbildung 2: Am gestrigen Donnerstag wurden die Big Teich Aktien ausverkauft

So ziemlich alles, was in den vergangenen Monaten beliebt war, wurde verkauft. Adobe (-1,2%) als eines der ersten Unternehmen, das mit KI-Angeboten Geld nennenswert vom Endkunden verdient. Palo Alto Networks (-1,8%), das die Unternehmenssicherheit in die Cloud bringt. AMD -1,1%, der einzige Wettbewerber von Nvidia bei Graphikchips für das Training von KI. Die Ausrüster der KI-Rechenzentren, wie Qualcomm (-4,3%), Micron (-4,5%), AMAT (-5,4%), Lam Research (-6%) und KLA Tencor (-5,2%). Sogar zweitklassige Technologieunternehmen wurden im Kielwasser der Stars der vergangenen Monate ausverkauft, siehe Texas Instruments (-1,8%) und Intel (-3,9%).

Der S&P 500 gab gestern um 0,9% nach, der technologielästige Nasdaq sogar um 2%. Der Dow Jones, der mit weniger Big Tech bestückt ist, konnte unterm Strich eine Tagesveränderung von 0% verzeichnen. Gewinner des Tages jedoch ist eine Gruppe von Aktien, die in den vergangenen Monaten kontinuierlich eine schwache Performance aufs Parket brachte: Trommelwirbel, Tataa: Der von kleinen Unternehmen bevölkerte Russell 2000 sprang gestern um 3% an!

Unter den Gewinnern springt Uber mit +6% ins Auge. Doch der Freudensprung in der Uber-Aktie hängt mehr am Rekordverlust von Tesla als an der Zinsgeschichte: Gestern wurde bekannt, dass Tesla die Markteinführung seines vollautonomischen Robotaxis nicht wie angekündigt am 8. August vollziehen wird, sondern um zwei Monate verschoben hat. Deswegen fiel die Aktie von Tesla überproportional, und die von Uber stieg überproportional an.

Unter den Gewinnern springt Uber mit +6% ins Auge. Doch der Freudensprung in der Uber-Aktie hängt mehr am Rekordverlust von Tesla als an der Zinsgeschichte: Gestern wurde bekannt, dass Tesla die Markteinführung seines vollautonomischen Robotaxis nicht wie angekündigt am 8. August vollziehen wird, sondern um zwei Monate verschoben hat. Deswegen fiel die Aktie von Tesla überproportional, und die von Uber stieg überproportional an.Das Grün auf der S&P Market Map ist breit gefächert und umfasst Konsumartikelhersteller, die Baubranche, Investitionsgüter - außer das, was mit Rechenzentren zusammenhängt, also in erster Linie Industrie, den Automobil- und den Rohstoffsektor. An der Spitze der Gewinner steht - sicherlich rein zufällig - die Aktie von Nextracker mit +13%. Wir holten Nextracker erst vor zwei Wochen in unser Heibel-Ticker Portfolio, um für eine Entwicklung, wie wir sie gestern sahen, vorbereitet zu sein.

In Deutschland können wir die Wochengewinner an einer Hand abzählen: Immobilienaktien wie Aroundtown (+10,3%) und TAG Immobilien (+9,1%) und der Gebrauchtwagenhändler Auto1 (+9,8%). Auto1 war in Schwierigkeiten geraten, als steigende Zinsen die Finanzierung von Autokäufen erschwerten. Nun folgt die Erleichterungsrallye.

Haben wir nun den Startschuss für die Aufholjagd der kleinen Unternehmen gesehen? Ist die Rallye der Glorreichen 7 nun zu Ende? Oder handelt es sich einmal mehr um nichts anderes als einen kleinen Schluckauf auf dem Weg zu immer höheren Bewertungen? Ich gehe dieser Frage in Kapitel 4 auf den Grund.

Schauen wir nun zunächst einmal auf die Wochenentwicklung der wichtigsten Indizes:

Wochenperformance der wichtigsten Indizes

| INDIZES | 12.7., 19:53 Uhr | Woche Δ | Σ '24 Δ |

| DAX | 18.748 | 1,7% | 11,9% |

| S&P 500 | 5.646 | 1,9% | 18,7% |

| Nikkei | 41.191 | 0,7% | 23,1% |

| Shanghai A | 3.472 | 1,2% | 11,3% |

| Euro/US-Dollar | 1,09 | 0,7% | -1,3% |

| Euro/Yen | 172,30 | -1,1% | 10,6% |

| 10-Jahres-US-Anleihe | 4,19% | -0,10 | 0,33 |

| Umlaufrendite Dt | 2,53% | -0,08 | 0,50 |

| Feinunze Gold | $2.417 | 1,4% | 17,1% |

| Fass Brent Öl | $85,17 | -2,6% | 10,3% |

| Kupfer | $9.787 | -1,0% | 13,9% |

| Baltic Dry Shipping | $1.947 | -3,7% | -12,3% |

| Bitcoin | $58.188 | 4,3% | 38,1% |

3. Sentiment: Sommerwochen ermöglichen ruhigere Entscheidungsfindung

Der DAX stieg diese Woche um 1,6% an und liegt damit vor dem MDAX (+0,8%) und dem SDAX (+0,5%). Der DAX wird insbesondere von Industrieaktien, von Automobilaktien und Finanztiteln bevölkert. Gerade diese drei Gruppen profitierten diese Woche von den sinkenden Marktzinsen.

Der DAX stieg diese Woche um 1,6% an und liegt damit vor dem MDAX (+0,8%) und dem SDAX (+0,5%). Der DAX wird insbesondere von Industrieaktien, von Automobilaktien und Finanztiteln bevölkert. Gerade diese drei Gruppen profitierten diese Woche von den sinkenden Marktzinsen.Anleger, die sich über Monate auf andere Aktien konzentrierten, können diesen Anstieg nicht unbeschwert genießen. Unser Anlegersentiment ist trotz des Kursanstiegs von 1,6% in der Vorwoche auf 1,0% zurückgegangen. Die Selbstzufriedenheit bleibt mit +0,8% in Anbetracht dessen, dass wir im DAX nur wenige Punkte vom Allzeithoch entfernt sind, moderat. Ich habe den Eindruck, Anleger trauen der Rallye dieser Woche nicht so recht über den Weg.

Die Zukunftserwartung bleibt mit einem Wert von +1,7% moderat positiv. Immerhin! Denn häufig genug ist es so, dass ein Kurssprung im DAX mit einer abnehmenden Zukunftserwartung beantwortet wird. Diese Woche zeigen sich hingegen Indizien dafür, dass der Anstieg länger anhalten könnte.

Gleichwohl geht die Investitionsbereitschaft von 1,7% in der Vorwoche auf das neutrale Niveau von 0,0% zurück. Wer jetzt noch nicht investiert ist, für den ist der Zug wohl in den Augen der Anleger abgefahren.

Das Euwax-Sentiment der Privatanleger ist auf -3% gefallen und zeigt eine zunehmende Absicherungsneigung an.

Auch dem Put/Call-Verhältnis der Eurex von 1,9% ist abzulesen, dass sich Anleger, in diesem Fall institutionelle Anleger, derzeit gegen fallende Kurse absichern.

In den USA zeigt das Put/Call-Verhältnis für US-Equities (Aktien) ein vergleichsweise hohes Interesse an Put-Absicherungen gegen fallende Kurse.

US-Fondsmanager reduzierten ihre Investitionsquote zwar gegenüber der Vorwoche von 104% auf 94%, bleiben damit jedoch vergleichsweise hoch investiert.

Die Bulle/Bär-Differenz der US-Privatanleger stieg auf 27% an. Sowohl aus dem Lager der Bären als auch von den Neutralen sind Anleger in das Bullencamp übergesiedelt. Mit 49,2% erreicht das Bullenlager derzeit einen seiner höchsten Werte des Jahres.

Der technische Angst und Gier Indikator des S&P 500 notiert mit 58% im neutralen Bereich.

Interpretation

Wenn man etwas heraustritt aus der täglichen, vielleicht stündlichen, Analyse der Aktienmärkte, dann sieht man die Entwicklungen der vergangenen Wochen durch die Brille der Wahlen in Europa und der Vorbereitungen in den USA. In Europa wurde der Rechtsruck in den Wahlen zum Europaparlament anschließend sowohl in Frankreich als auch in Großbritannien wieder relativiert. In den USA scheint ein seniler Präsident als schlimmer wahrgenommen zu werden als Donald Trump. Doch die heiße Wahlphase in den USA startet erst und für die kommenden Monate erwarte ich gerade von dieser Seite noch einige Überraschungen.

Wenn man etwas heraustritt aus der täglichen, vielleicht stündlichen, Analyse der Aktienmärkte, dann sieht man die Entwicklungen der vergangenen Wochen durch die Brille der Wahlen in Europa und der Vorbereitungen in den USA. In Europa wurde der Rechtsruck in den Wahlen zum Europaparlament anschließend sowohl in Frankreich als auch in Großbritannien wieder relativiert. In den USA scheint ein seniler Präsident als schlimmer wahrgenommen zu werden als Donald Trump. Doch die heiße Wahlphase in den USA startet erst und für die kommenden Monate erwarte ich gerade von dieser Seite noch einige Überraschungen.Doch zurück zur Vogelperspektive: Die Temperaturen steigen, in den Portfolios der Fondsmanager schlummern schon ordentliche Buchgewinne für das laufende Jahr und nach den turbulenten Vorjahren möchten viele Anleger nun mal wieder einen unbeschwerten Sommer verleben. Unbeschwert hoffentlich von Turbulenzen an den Finanzmärkten.

Daher nutzen unserer Umfrage zufolge Anleger die aktuell guten Kurse, um sich gegen das Schlimmste abzusichern. Das bedeutet nicht, dass Anleger Angst vor einer negativen Entwicklung haben. Sie wollen einfach in den kommenden Sommerwochen ihre Ruhe haben. So würde ich die verhaltene Freude über den Kursanstieg dieser Woche interpretieren, sowie das gestiegene Interesse an Absicherungen gegen fallende Kurse, obwohl es keinen akuten Grund zur Angst und/ oder Panik gibt.

Damit dürften die Aktienindizes über den Sommer nach unten recht gut unterstützt sein. Aber auch nach oben fehlt es an Interesse, selbst wenn es Impulse seitens überraschender Nachrichten oder Konjunkturdaten gibt.

Soweit die Sicht der Profis, die sich dann im September wieder ein detailliertes Bild machen.

Leider können wir daraus nicht mit Sicherheit eine Seitwärtsbewegung an den Aktienmärkten ableiten. Vielmehr führt das zu erwartende dünne Handelsvolumen dazu, dass die Kurse einzelner Aktien stark ausschlagen können. Überraschungen bei Unternehmensmeldungen können zu Käufen oder Verkäufen der Privatanleger führen, die trotz ihrer vergleichsweise geringen Anlegersummen dann den Kurs deutlich bewegen.

Doch genau wie zum Jahreswechsel gilt auch für die Sommerwochen: Übertriebene Kursbewegungen werden dann Ende August/ Anfang September wieder korrigiert.

Privatanleger, die den Sommer für sich nutzen wollen, können entsprechende Kursausschläge für Trades nutzen.

Zusätzlich laufen wir auf Quartalsberichte zu: Ab dem heutigen Freitag werden Unternehmen Zahlen aus dem Q2 2024 veröffentlichen. Es lohnt sich in dieser Marktphase, die Zahlen und den anschließenden Managementbericht/ Analysten-Telko detailliert zu analysieren und sich eine Meinung zu bilden, da die Q2-Zahlen dieser Sommerwochen häufig genug erst nach dem Sommer zu entsprechenden Kursreaktionen führen. Mag also sein, dass gute Q-Zahlen nicht umgehend zu einem Kursanstieg führen, sondern erst in 6 Wochen.

Als Privatanleger können Sie sich also die Zeit für eine Analyse nehmen, ohne gegen die technologisch hochgerüsteten institutionellen Anleger unter Zeitdruck zu geraten.

4. Ausblick: Rotation eröffnet Blick auf vergessenen Sektor

Eine Rotation, wie wir sie am gestrigen Donnerstag gesehen haben, dauert in der Regel genau 3 Tage: An Tag 1 reagieren die schnellen Trader, an Tag 2 ziehen diejenigen nach, die zunächst eine genaue Analyse erstellen. Und am Tag 3 kommen dann stets noch ein paar Nachzügler, die zunächst abwarten, wie die anderen reagieren. Erst danach entscheidet sich, ob die Rotation eine Reaktion auf eine momentane Stimmung war, oder aber ein nachhaltiger Richtungswechsel.

Aber was wird denn dann in drei Tagen passieren?

Um ehrlich zu sein, ich halte die KI-Revolution für vergleichbar mit der industriellen Revolution und gehe eher davon aus, dass die Big Tech Unternehmen an der Börse in diesen Tagen noch nicht abgelöst werden durch die kleinen Unternehmen. Vielmehr kann ich mir auch vorstellen, dass die kleinen Unternehmen tatsächlich ihre Unterbewertung ein wenig abbauen, während die Big Techs weiterlaufen. Das klingt ziemlich bullisch, oder?

Dies ist jedoch meine Sicht auf die kommenden Monate. Kurzfristig befinden wir uns tatsächlich im Sommerloch, und da ist alles möglich. Die Bewertung vieler Big Techs, insbesondere von Nvidia, lässt sich Privatanlegern schwer vermitteln. Gleichzeitig notieren Apple, Microsoft und Tesla auf Bewertungsniveaus, die ein explosives Wachstum erfordern, um gerechtfertigt zu werden.

Es ist also jederzeit möglich, dass diese Aktien stark korrigieren. Denn die institutionellen Anleger, die deren Kurse immer höher getrieben haben, sind in den kommenden Wochen nicht da.

Banken werden attraktiv

Leitzinssenkungen, der Marktzins kommt ebenfalls zurück ..., ,doch Sie können drauf setzen, dass Banken ihre Kreditzinsen nur mit deutlicher Verzögerung senken werden. Gleichzeitig wird das Risiko auf die ausstehenden Kredite bei rückläufigem Marktzins geringer. Die Bilanzen der Banken werden von dieser Situation profitieren.

Und als wäre das noch nicht genug, haben wir derzeit eine schwache Konjunktur. Die Staaten haben sich in der Corona-Zeit verausgabt: In Deutschland haben wir die Schuldenbremse und in Frankreich und Italien gibt es eigentlich keinen finanziellen Spielraum mehr für weitere Steuerversprechen, mit denen die Konjunktur angekurbelt werden könnte.

Man wird sich an die Banken wenden: Seit der großen Finanzkrise 2007 bis 2009 sind Banken der Buhmann für alles. Meist zu recht, wie ich persönlich aus meiner Zeit als Banklehrling und meiner anschließenden Tätigkeit bei der Deutschen Bank erlebt habe. Doch seither hat sich viel geändert und in der Politik geht es nicht darum, wer nett ist oder nicht, sondern da wird derjenige als nett beschrieben, der helfen kann.

Banken können helfen. Die Basel-Regulierungen (insbesondere Basel II) haben den finanziellen Spielraum der Banken immer eingeschränkt. Die EZB musste streckenweise Banken verpflichten, die ihnen zur Verfügung gestellten liquiden Mittel auch in Form von Krediten an ihre Kunden weiterzugeben. Banken scheuten jedes Risiko, da bei Verletzungen von Basel II drakonische Strafen drohten.

Insbesondere im EuroStoxx 50 schlummern eine Reihe von europäischen Banken mit inzwischen extrem hohen Dividendenrenditen: Banco Santander mit 6,0%, Ing Group mit 5,9%, BBVA mit 7,0% Nordea mit 4,4% und BNP Paribas mit 7,4%.

Gleichzeitig haben sie den Return on Equity (ROE, Eigenkapitalrendite) deutlich verbessert. Die Banco Santander beispielsweise sticht durch eine hohe Investitionsquote hervor (13,6% im Durchschnitt der vergangenen 5 Jahre) und steigert die Eigenkapitalrendite von 9,6% vor drei Jahren auf 12,2% im laufenden Jahr.

Doch gerade diese Eigenkapitalrendite wird durch die Basel-Regulierungen gebremst, da Banken hohe Eigenkapitalreserven vorhalten müssen. Diese Vorschriften ließen sich durch die EU mit einem Federstrich verwässern, wenn man den Banken ermöglichen möchte, mehr Kredite zu vergeben, damit die Konjunktur gestützt wird.

Analysten haben diese Möglichkeit noch nicht eingepreist. Sämtliche Kursziele für die europäischen Banken liegen nur knapp über dem aktuellen Kursniveau. Das muss so sein, weil Analysten ihre Prognosen vorrechnen müssen. Und man kann nicht vorrechnen, dass die EU von einer Doktrin abweichen wird.

Wir haben neben der Allianz Versicherung als Dividendenaktie keinen weiteren Finanztitel mehr im Portfolio. Ich denke jedoch, dass wir vor dem Hintergrund der zu erwartenden sinkenden Zinsen eine Bank haben sollten, und sei es auch nur als Spekulation für die Phase der rückläufigen Zinsen. Auf den ersten Blick neige ich zur Banco Santander, weil das Unternehmen vergleichsweise sauber durch die große Finanzkrise segelte und anschließend frühzeitig in den Ausbau des Geschäfts investieren konnte, was vielen anderen Großbanken aufgrund der Auflagen nicht gelang. Die Banco Santander erwirtschaftet 30% ihres Umsatzes in Brasilien, damit konnten die europäischen Auflagen abgefedert werden.

Heute sind die Börsen bereits geschlossen. Ich werde Anfang kommender Woche entscheiden, welche Bank wir ins Portfolio holen und melde mich dann bei Ihnen mit einem Update.

5. Update beobachteter Werte: Nextracker, Südzucker-Anleihe, Nitto Denko, Medios, Bitcoin im Hardware Wallet

Im Wochenverlauf habe ich Updates zu unseren Portfolio-Titeln verfasst. Diese erhalten Sie nachfolgend zusammen aufgeführt.

Die Updates finden Sie generell jeweils nach der Veröffentlichung verfügbar unter Heibel-Ticker -> Portfolio -> 10 neueste Einträge und mit der Express-Funktion erhalten Sie die Updates direkt unterwöchig per E-Mail und SMS.

==========

Nextracker: Top Pick bei Mizuho

Fr, 12. Juli um 10:47 Uhr

Das Analystenhaus Mizuho nahm gestern Nextracker auf die Liste der Top Picks America. Die Aktie springt um 10% an.

Begründet wird die Aufnahme mit dem Thema KI: Die sprunghaft ansteigende Nachfrage nach Rechenleistung führe zu einem beschleunigten Bau von Rechenzentren, die wiederum mit Energie, vorzugsweise erneuerbarer Energie, versorgt werden müssen. Dadurch werde die Nachfrage nach den Tracking-Systemen von Nextracker in den Jahren von 2024 bis 2030 auf 20% p.a. angehoben. Bislang ging man von einem Branchenwachstum von 7% aus und gab Nextracker als Marktführer lediglich ein "überproportionales" Wachstum.

Interessant finde ich den Zusammenhang mit dem IRA, dem Inflation Reduction Act. Investitionen, die bestimmte Kriterien erfüllen, werden mit 10% gefördert. Die Bedingungen beinhalten die Notwendigkeit, überwiegend US-Produkte zu verwenden. Ab 2027 müssen 55% der Investition in US-Produkte fließen. Nextracker produziert zu 100% in den USA. Für den Bau eines Solarparks, bei dem viele Komponenten aus Südostasien kommen, werden die Tracker von Nextracker dadurch nochmals wertvoller.

Na, da war der Zeitpunkt unseres Einstiegs doch recht gut gewählt :-)

Alle Updates zu Nextracker

Südzucker-Anleihe: Schwaches Geschäft irrelevant für unsere Anleihe

Mi, 10. Juli um 13:18 Uhr

Heute früh senkte Südzucker die Unternehmensprognose für das laufende Geschäftsjahr 2024/25 (bis 28.2.2025). Die Aktie gibt heute leicht nach (-3%). Ich habe mir die neue Prognose näher angeschaut.

Umsatz- und Gewinnprognose liegen nunmehr ziemlich genau auf dem Niveau der durchschnittlichen Analystenerwartungen. Die Prognosesenkung ist also keine Überraschung, sondern lediglich die Bestätigung dessen, was bereits absehbar war.

Uns Anleiheinvestoren interessiert stets der Cashflow, denn dieser muss mindestens 5% des Umsatzes ausmachen, damit die Zinsen auf unsere Anleihe ausgeschüttet werden. Im Jahr 2024 lag diese Relation bei 10,4%, die Hürde wurde also deutlich übersprungen.

Schätzungen für das laufende Jahr liegen nicht vor, doch ich kann anhand der verfügbaren Schätzungen den erwarteten Cashflow ableiten, bzw. grob schätzen. Der Umsatz liegt auf dem Vorjahresniveau, der freie Cashflow wird leicht rückläufig erwartet (-12%). Zudem gehen die erwarteten Investitionen um 6% zurück. Wenn wir darauf grob einen erwarteten Cashflow ableiten, komme ich auf eine Relation zum Umsatz von 9,6%. Wir sind also weit davon entfernt, Zweifel an der kommenden Auszahlung zu haben.

Für das dann folgende Geschäftsjahr bis Februar 2026 sieht's dann deutlich schlechter aus, der Wert könnte auf 7,2% zurückgehen. Aber noch immer liegen wir damit deutlich über der 5%-Hürde.

Alle Updates zu Südzucker-Anleihe

Nitto Denko: Hochstimmung durch japanischen Analysten

Do, 11. Juli um 11:55 Uhr

Shuuichi Nakahara von Tokai Tokyo Securities hat seine Einschätzung zu Nitto Denko von neutral auf kaufen angehoben und ein Kursziel ausgegeben, das 10% über dem aktuellen Kurs liegt. Die Aktie springt heute um 4% an.

Unser Trading um diese Kernposition herum ist erfolgreich. Wir haben zu 83,50€ Teilgewinne mitgenommen und zu 72€ wieder aufgestockt. Aktuell notiert die Aktie bei 77,50€. Wir bleiben dabei.

Alle Updates zu Nitto Denko

Medios: Überraschende Aufnahme in den SDAX

Do, 11. Juli um 12:26 Uhr

Gestern wurde bekannt gegeben, dass Synlab aus dem SDAX entfernt wird. Synlab befindet sich bereits zu 86% in der Hand der britischen Private Equity Gesellschaft Cinven aus London, für die restlichen, noch ausstehenden Aktien gibt es ein Kaufangebot.

Medios wird zum 15.7. Synlab im SDAX ersetzen. Die Kriterien für die Aufnahme sind rein technokratisch. Dennoch zeigt die Aufnahme in den SDAX, dass Medios eben nach diesen technokratischen Regeln spielt, also bspw. entsprechende Transparenzauflagen erfüllt. Danach geht es dann nach Unternehmensgröße.

Es gibt Fonds, die den SDAX spiegeln. Diese Fonds müssen nun Medios kaufen, um dieser Änderung Rechnung zu tragen. Ich würde eigentlich am heutigen Donnerstag und morgigen Freitag ein erhöhtes Handelsvolumen erwarten, doch davon ist bislang nichts zu sehen… oder bin ich zu schnell, denn in den vergangenen Minuten zieht der Kurs leicht an. Na, warten wir‘s ab, ob es einen positiven Effekt gibt. Negativ ist das zumindest nicht :-)

Alle Updates zu Medios

Bitcoin im Hardware Wallet: Ausverkauf weiterhin im Gange

Fr, 12. Juli um 11:33 Uhr

Der Ausverkauf, angestoßen durch Deutschland und Mt.Gox, ist weiterhin im Gange. Von den durch das Land Sachsen beschlagnahmten 50.000 Bitcoins sind inzwischen 90% verkauft, nur noch 5.000 Bitcoins sitzen im Wallet des BKA. Damit dürfte der Verkaufsdruck von dieser Seite bald nachlassen.

Mt.Gox verteilt die Bitcoins jedoch sukzessive auf eine Vielzahl von Adressen, so dass es hier nicht so leicht ist, die Dauer dieser Vorgänge abzuschätzen. Doch derzeit geht man davon aus, dass es einige Wochen dauern kann. Das bedeutet, dass vielleicht sogar im Sommerloch ein weiterhin hoher Verkaufsdruck bestehen könnte.

Wir haben unsere Bitcoin-Position zu 60.000 und zu 50.000 Euro aufgebaut, haben aber noch Pulver trocken. Sollte es einen weiteren heftigen Preisrutsch geben würde ich nochmals nachkaufen. Bislang sieht es aber so aus, als könnte das Angebot weitgehend problemlos vom Markt aufgenommen werden. Wer also noch nicht eingestiegen ist, der sollte auf dem aktuellen Niveau zumindest beginnen.

Leider gibt es eine Reihe von Banken und Brokern, die für Privatkunden den Kauf des von mir empfohlenen Bitcoin ETC (WKN A27Z30) nicht mehr zulassen. Das ist ärgerlich, aber nicht zu ändern. Meinen Informationen zufolge gibt es interne Entscheidungen, mit denen man die Kunden vor der Volatilität am Kryptomarkt "schützen" möchte. Dabei wird jedoch leider nicht zwischen den 10.000 Kryptoprojekten und dem Bitcoin unterschieden.

Alle anderen mir bekannten Bitcoin-ETFs lassen in ihren Bedingungen zur Abbildung des Preisverlaufs auch Swaps zu. Mir ist es jedoch wichtig, dass der von mir empfohlene ETF die Bitcoins tatsächlich hinterlegt und deren Auslieferung anbietet. Das ist nur bei dem obigen Bitcoin ETC der Fall.

Mein bevorzugter Weg ist jedoch ohnehin der Kauf von Bitcoins in die eigene Hardware Wallet. Wir das geht, habe ich in Updates im April 2021 erklärt, siehe hier.

Derzeit erreichten mich Rückmeldungen zu den folgenden Brokern, bei denen der Kauf des Bitcoin ETCs nicht funktioniert:

- Postbank (& Deutsche Bank)

- Consors

Erfolgsmeldungen erreichten mich zu

- Flatex

- Comdirect (& Commerzbank, Onvista)

- Scalable

- Ing-DiBa

- Smartbroker -> Sie müssen zunächst die Berechtigung für den Derivatehandel beantragen, dann geht's

...wenn Sie eigene Erfahrungen haben, lassen Sie es mich wissen, damit wir diese Liste vervollständigen können.

Alle Updates zu Bitcoin im Hardware Wallet

6. Leserfragen

Vielen Dank für Ihre zahlreichen Fragen! Wenn ich eine Frage beantworte, dann möchte ich das fundiert und möglichst relevant für alle über 25.000 Heibel-Ticker Mitglieder machen. Deswegen haben wir über die Jahre folgendes Vorgehen für Leserfragen entwickelt:

• Fragen zu administrativen Themen (Abo, E-Mail-Zustellung, interner PLUS-Bereich …) werden stets binnen kurzer Zeit beantwortet.

• Fragen zu Aktien aus unserem Portfolio werden inhaltlich in das nächste PLUS Update zum entsprechenden Portfoliotitel eingearbeitet, sofern für die Mitglieder von Interesse.

• Die wichtigsten Fragen zu allgemeinen Börsenthemen sowie zu Einzeltiteln werden in beiden Heibel-Ticker PLUS und free Varianten beantwortet.

Mit dieser Vorgehensweise habe ich möglichst viel Zeit für die Recherche von Themen, die für möglichst viele Mitglieder relevant sind, dass meine Antworten einem großen Teil unserer Gemeinschaft Mehrwert bieten.

Leider war es in der Vergangenheit teilweise so, dass ich viel Zeit in die Recherche für individuelle Fragen gesteckt habe und dadurch Zeit für die Analyse von Aktien und das Ausarbeiten von neuen Empfehlungen fehlte. Das war besonders den zahlenden Heibel-Ticker PLUS Mitgliedern gegenüber unfair, denn diese dürfen erwarten, dass ich meine Energie dahingehend einsetze, für alle PLUS Mitglieder relevante Themen auszuarbeiten. Ich hoffe auf Ihr Verständnis :-)

ETF-Sparen mit Steuerfreibetrag

Hallo Herr Heibel, lieber Schülerpraktikant,

vielen Dank für die Vorstellung der ETFs. Auch ich habe dort schon viel recherchiert, auch um meine beiden Kinder zu motivieren, eigene Sparpläne für die Altersvorsorge anzulegen. Allerdings kommt immer die Empfehlung, thesaurierende ETFs zu nehmen und da kommt meine Frage:

Ist es nicht pfiffiger, ausschüttende ETFs zu nehmen, solange der steuerfreie Freibetrag für Kapitalerträge nicht ausgeschöpft ist. Meine Kinder (25 und 28) haben natürlich sehr spärliche Kapitalerträge, der durchschnittliche Heibel-Ticker-Leser hat den Freibetrag vermutlich im Februar schon verbraten...

Einen schönen Gewinn nach 30 Jahren muss ich doch im Auszahlungsjahr voll versteuern (minus einmalig Freibetrag). Wenn ich Jahr für Jahr den Freibetrag leer mache und dann die Ausschüttung reinvestiere habe ich doch einen Benefit.

War das verständlich?

Habe ich einen Denkfehler oder fehlt mir eine Information?

Ich freue mich auf eine Antwort

VG und großer Dank für die wie immer tolle Lektüre am Samstag morgen beim ersten Kaffee.

Markus aus Hürth

ANTWORT

Ja, die Idee ist gut, aber schwer zu berechnen. Zum einen Fallen beim Rückkauf der Anteile wieder Gebühren an. Zum anderen müssten Sie das jeweils manuell tun, da sich dafür kein Automatismus einrichten lässt. Allein schon an diesen beiden Punkten dürfte die Idee als nicht praktikabel - und am Ende vermutlich auch nicht lukrativ -Probleme bekommen. Ich habe es dennoch überschlagweise durchgerechnet und kam bei entsprechenden Annahmen auf einen sehr geringen Mehrertrag, der den Aufwand sicherlich nicht rechtfertigen würde.

7. Übersicht HT-Portfolio

| Spekulation (≈20%) =12% | WKN | 12.7., 19:53 Uhr | Woche Δ | Σ '24 Δ | Anteil 8x2,5% | ! |

| PVA Tepla | 746100 | 15,09 € | -4% | -26% | 1,3% | B |

| Puma | 696960 | 44,51 € | 2% | -7% | 3,9% | C |

| Barrick Gold | 870450 | 16,92 € | 4% | 3% | 2,4% | C |

| Coterra Energy | 881646 | 24,85 € | 2% | 7% | 1,9% | B |

| DELL Technologies | A2N6WP | 128,56 € | 0% | 6% | 2,5% | A |

| Wachstum (≈30%) =28,8% | WKN | 12.7., 19:53 Uhr | Woche Δ | Σ '24 Δ | Anteil 5x6% | ! |

| Wheaton Precious Metals | A2DRBP | 54,66 € | 6% | 22% | 4,2% | C |

| Medios | A1MMCC | 17,04 € | 7% | 7% | 5,1% | C |

| Nynomic | A0MSN1 | 26,50 € | -1% | -17% | 5,1% | C |

| Nvidia | 918422 | 120,11 € | 2% | 167% | 5,0% | B |

| Palo Alto Networks | A1JZ0Q | 308,25 € | -3% | 16% | 6,4% | B |

| Nextracker | A3D5CW | 48,74 € | 14% | 5% | 3,0% | B |

| Dividende (≈30%) = 23,3% | WKN | 12.7., 19:53 Uhr | Woche Δ | Σ '24 Δ | Anteil 5x6% | ! |

| CEWE | 540390 | 99,80 € | -5% | -1% | 2,8% | B |

| Allianz | 840400 | 265,80 € | 2% | 10% | 3,0% | B |

| Snap-On | 853887 | 248,72 € | 6% | 0% | 6,4% | B |

| Nitto Denko | 862930 | 77,63 € | 4% | 17% | 6,4% | C |

| Givaudan | 938427 | 4.484,10 € | 2% | 20% | 4,6% | C |

| Absicherung (≈20%) =19,7% | WKN | 12.7., 19:53 Uhr | Woche Δ | Σ '24 Δ | Anteil 3x6,6% | ! |

| Goldbarren /Uz | 965515 | 2.216,11 € | 1% | 18% | 9,3% | B |

| Südzucker-Anleihe | A0E6FU | 99,54% | 0% | 3% | 3,1% | C |

| Dt.Lufthansa Anleihe | A2YNV6 | 99,52% | 0% | 2% | 2,9% | C |

| Bitcoin | A27Z30 | 53.356 € | 3% | -11% | 4,4% | B |

| Σ seit '22 Δ | Woche Δ | Σ '24 Δ | Cashquote | |||

| -3% | 2% | 12% | 16,3% |

| Heibel-Ticker | Gewichtung | # Positionen | angestrebte Positionsgröße | |||

| Portfolio | Ziel | Soll | Ist | Soll | Ist | |

| Spekulation | Ereignis | 20% | 12% | 8 | 5 | 2,5% |

| Wachstum | Enkelkinder | 30% | 28,8% | 5 | 6 | 6,0% |

| Dividende | Urlaub | 30% | 23,3% | 5 | 5 | 6,0% |

| Absicherung | Zins & Gold | 20% | 19,7% | 3 | 4 | 6,7% |

| Summe | 100% | 83,7% | 21 | 20 | 100% | |

Anmerkungen:

- Die Überschrift über jedem Portfoliobereich in der jeweiligen ersten Spalte (bspw. Absicherung (≈20%) =21,8%) bedeutet: Der beabsichtigte Anteil dieses Portfoliobereichs am Gesamtportfolio beträgt ungefähr 20%. Aktuell beträgt der Anteil 21,8%.

- Die dritte Spalte zeigt die Schlusskurse von Donnerstagabend.

- Unter „Woche” steht die Veränderung im Vergleich zur Vorwoche.

- Unter „Σ 'XX Δ” steht das Ergebnis der Position seit Jahresbeginn bzw. seit Aufnahme ins Portfolio.

- Unter „Anteil” finden Sie den Anteil der jeweiligen Position am Gesamtdepot.

Unter ! steht zur Information meine Grundtendenz:

| A | – | Top-Aktie mit günstigem Kurs, |

| B | – | Kursrücksetzer zum Kaufen nutzen |

| C | – | Kurssprünge zum Verkaufen nutzen, |

| D | – | bei Gelegenheit Verkaufen, |

| E | – | Sofort Verkaufen |

Die „Gelegenheit” zum Kaufen oder Verkaufen wird sodann kurzfristig von mir per Update an Sie bekanntgegeben.

Ich habe diese Spalte „!” insbesondere für neue Mitglieder vorgesehen, die zu einem späteren Zeitpunkt wissen wollen, ob ich die Position noch zukaufen würde, wenn ich beispielsweise darin nicht schon voll investiert wäre. Zukaufen würde ich jeweils jedoch niemals zu Höchstkursen, sondern stets nur nach kurzfristigen Kursrückschlägen von mindestens 5-7%.

Kauffolge: Je spekulativer, desto aggressiver würde ich kaufen und verkaufen. Derzeit verwende ich die folgenden Schritte:

- Dividenden- + Wachstumspositionen in drei Schritten aufbauen: 25%-25%-50%,

- Zyklische Positionen in zwei Schritten aufbauen: 50%-50%,

- Spekulative Positionen ganz oder gar nicht: 100%.

Die letzte Spalte wird für eine Einschätzung der Auswirkung aktueller Entwicklungen auf die jeweilige Portfolioposition genutzt. „%“ stuft den Einfluss der Inflation auf das jeweilige Geschäftsmodell ein.

Stopp Loss Limits, Verkaufslimits und ähnliche Aktionsmarken verwalte ich aktiv in meinem System und ändere ich unter der Woche mehrfach, fast täglich. Eine Veröffentlichung der entsprechenden Limits ist in der Regel nicht sinnvoll, allenfalls Stopp Loss Marken für unseren Spekulationen werde ich bisweilen im Text bekanntgeben.

Eine erfolgreiche Börsenwoche,

take share

Stephan Heibel

Chefredakteur und Herausgeber des Heibel-Ticker Börsenbriefs

https://www.heibel-ticker.de

8. Disclaimer / Haftungsausschluss und Risikohinweise

Wer un- oder überpersönliche Schreib- oder Redeweisen nachmacht oder verfälscht oder nachgemachte oder verfälschte un- oder überpersönliche Schreib- oder Redeweisen in Umlauf setzt, wird mit Lust-, manchmal auch mit Erkenntnisgewinn belohnt; und wenn alles gut geht, fällt davon sogar etwas für Sie ab. (frei nach Robert Gernhardt)

Wir recherchieren sorgfältig und richten uns selber nach unseren Anlageideen. Für unsere eigenen Transaktionen befolgen wir Compliance Regeln, die auf unsere eigene Initiative von der BaFin abgesegnet wurden. Dennoch müssen wir jegliche Regressansprüche ausschließen, die aus der Verwendung der Inhalte des Heibel-Tickers entstehen könnten.

Die Inhalte des Heibel-Tickers spiegeln unsere Meinung wider. Sie stellen keine Beratung, schon gar keine Anlageempfehlungen dar.

Die Börse ist ein komplexes Gebilde mit eigenen Regeln. Anlageentscheidungen sollten nur von Anlegern mit entsprechenden Kenntnissen und Erfahrungen vorgenommen werden. Anleger, die kein tiefgreifendes Know-how über die Börse besitzen, sollten unbedingt vor einer Anlageentscheidung die eigene Hausbank oder einen Vermögensverwalter konsultieren.

Die Verwendung der Inhalte dieses Heibel-Tickers erfolgt auf eigene Gefahr. Die Geldanlage an der Börse beinhaltet das Risiko enormer Verluste bis hin zum Totalverlust des eingesetzten Kapitals.

Quellen:

Kurse: Bloomberg, Deutsche Kurse von comdirect.de, US-Kurse von finance.yahoo.com. Alle Kurse sind Schlusskurse vom Donnerstag sofern nichts Gegenteiliges vermerkt ist.

Bilanzdaten: Bloomberg, Comdirect, Yahoo! Finance sowie Geschäftsberichte der Unternehmen

Informationsquellen: dpa, Aktiencheck, Yahoo! Finance, TheStreet.com, IR-Abteilung der betreffenden Unternehmen

DEUTSCHE BIBLIOTHEK : ISSN 1862-5436

Erscheinungsweise: wöchentlich Freitag/Samstag

9. Mitgliedschaft verwalten

Mitgliedschaft verwalten

Abo verlängern

Express-Option zubuchen

Alle Heibel-Ticker PLUS Updates

Archiv aller Ausgaben

Blog mit aktuellen Beiträgen

Über Stephan Heibel

Compliance Regeln

Heibel-Ticker Portfolio Performance

Fragen und Antworten

Kontakt

Datenschutzerklärung

Impressum