Heibel-Ticker PLUS Börsenbrief

- Einfach einen Tick besser -

19. Jahrgang - Ausgabe 36 (06.09.2024)

Im heutigen Börsenbrief lesen Sie:

| 1. | Info-Kicker: Nervosität steigt |

| 2. | So tickt die Börse: September-Ängste der Anleger |

| - Angst vor Notenbanken | |

| - Angst vor KI-Blase | |

| - Angst vor nachlassendem Konsum | |

| - Zurückhaltung | |

| - Intel-Projekt in Magdeburg fraglich | |

| - Volkswagen mit Problemen | |

| - Kartellbehörden vs. Mega-Tech - Dirigismus vs. Regulierung | |

| - Wochenperformance der wichtigsten Indizes | |

| 3. | Sentiment: Größter Stimmungseinbruch seit Corona-Crash |

| - Interpretation | |

| 4. | Ausblick: Ausverkauf beschleunigt sich |

| 5. | Update beobachteter Werte: Nvidia |

| - Nvidia: -279 Mrd. Marktkapitalisierung | |

| 6. | Leserfragen |

| 7. | Übersicht HT-Portfolio |

| 8. | Disclaimer / Haftungsausschluss und Risikohinweise |

| 9. | Mitgliedschaft verwalten |

1. Info-Kicker: Nervosität steigt

Liebe Börsenfreunde,

Es geht rund: Zum Wochenbeginn sorgten VW und Intel für schlechte Börsenlaune, am heutigen Freitag kommen schwache US-Arbeitsmarktdaten hinzu und drücken den DAX kräftig ins Minus. Die vier wichtigsten Ängste, die dahinter stecken, zeige ich Ihnen in Kapitel 2. Ich gehe dort anschließend auch auf die kartellrechtlichen Vorwürfe & Verfahren gegen Apple, Alphabet (Google) und jetzt auch Nvidia ein.

Die Stimmung bricht diese Woche kräftig ein. Was das für die kommenden Wochen bedeutet, interpretiere ich in der Sentimentanalyse in Kapitel 3.

Legen die Aktienmärkte eine Verschnaufpause ein oder befinden wir uns am Anfang einer deutlicheren Korrektur? Aus den Sentimentdaten können wir dies aktuell leider nicht ableiten. Ich habe dennoch eine Meinung, die ich in Kapitel 4 darlege.

***

Bei der Gelegenheit: Wenn Sie noch kein Heibel-Ticker Mitglied sind, dann ist genau jetzt ein guter Zeitpunkt, sich für eine Mitgliedschaft zu entschließen. In den kommenden Wochen werden wir unser Heibel-Ticker Portfolio überarbeiten. Ich denke, die aktuelle Börsenentwicklung gibt uns sowohl ausreichend Grund als auch Gelegenheit dafür.

Die alten Hasen unter Ihnen kennen das: Ich locke Sie nicht permanent in eine Mitgliedschaft hinein, sondern ich formuliere eine solche Aufforderung höchst selten - alle paar Jahre vielleicht einmal. Und bislang war das stets ein guter Zeitpunkt für eine Mitgliedschaft :-).

***

Zusätzlich zu meinen Kommentaren zu Nvidia, die Sie in Kapitel 2 finden und zusätzlich zu meiner aktuellen Einschätzung zu Nvidia, die ich in Kapitel 4 formuliere, habe ich diese Woche auch ein Update zum Kurseinbruch verfasst, das Sie in Kapitel 5 lesen können.

Ein Leser fragt mich zum Raffinerieunternehmen Marathon Petroleum als Alternative zu unserer Öl- und Gas-Spekulation. Meine Antwort darauf lesen Sie in Kapitel 6.

Nun wünsche ich eine anregende Lektüre,

take share, Ihr Börsenschreibel

Stephan Heibel

Chefredakteur und Herausgeber des Heibel-Ticker Börsenbriefs

2. So tickt die Börse: September-Ängste der Anleger

Der DAX ging diese Woche auf Talfahrt. Endlich, möchte ich fast sagen. Denn in den vergangenen Monaten strömte viel spekulatives Kapital an die Börse. Geld, das auf kurzfristige Trends aufspringen wollte, ohne die zugrunde liegenden Entwicklungen zu verstehen. Von Zeit zu Zeit muss dieses spekulative Geld aus dem Markt geschüttelt werden.

Der DAX ging diese Woche auf Talfahrt. Endlich, möchte ich fast sagen. Denn in den vergangenen Monaten strömte viel spekulatives Kapital an die Börse. Geld, das auf kurzfristige Trends aufspringen wollte, ohne die zugrunde liegenden Entwicklungen zu verstehen. Von Zeit zu Zeit muss dieses spekulative Geld aus dem Markt geschüttelt werden.Der Yen Carry-Trade Crash Anfang August ging zu schnell vonstatten, um für ausreichend Angst und Panik zu sorgen. Die Kurse erholten sich schneller, als Anleger die Ursachen des Crashs verstanden. Diesmal werden eine ganze Reihe von Crash-Gründen durch die Finanzpresse gejagt:

Angst vor Notenbanken

Die Notenbanken haben in der Vergangenheit so ziemlich jeden Richtungswechsel zu spät und dann zu intensiv vollzogen, so dass es an den Märkten zu Verwerfungen kam. Das müsse auch diesmal so sein, schreiben Journalisten.

Ich sehe das anders: Jay Powell hat bislang keine, oder nur minimale Fehler begangen. Zu seinen minimalen Fehler zählt man die verspätete erste Zinsanhebung im Frühjahr 2022, nachdem im Winter noch eine weitere Coronawelle für Verunsicherung sorgte. Doch er holte dann mit großen Zinsschritten auf und konnte die Inflation bremsen, ohne die Wirtschaft abzuwürgen. Powell hält nicht viel von Vorfestlegungen, sondern entscheidet stets auf Basis der aktuellen Daten. Was eigentlich selbstverständlich ist, gab es bei seinen Vorgängern höchst selten.

Abbildung 1: Verspätete US-Leitzinsanhebung 2022

In zwei Wochen steht die erste Zinssenkung seit vier Jahren an. Derzeit wird diskutiert, ob es ein Viertel, oder ein halber Prozentpunkt sein wird. Mir persönlich ist das ziemlich egal, da ich Powell vertraue, innerhalb kurzer Zeit das richtige Maß zu finden. Wie schon bei der Zinsanhebung darf sich ein Notenbankchef um ein paar Monate irren, solange er einen etwaigen Fehler anschließend korrigiert. Die Zinspolitik wirkt mit einer Verzögerung von 6-9 Monaten und ist keine präzise Wissenschaft, sondern ein wenig auch Trial and Error (Versuch und Irrtum). Einzig der Ego eines Notenbankchefs, der keine Fehler zugibt, kann da zu Problemen führen. Diese Gefahr sehe ich bei Powell nicht.

In Europa wirft man der EZB bereits vor, zu früh eine erste Zinssenkung vorgenommen zu haben. Nun sei das Pulver für weitere Zinssenkungen nicht ausreichend, um die deutlich schlechter als in den USA laufende Konjunktur zu unterstützen.

Angst vor KI-Blase

Der Kurs von Nvidia verlor diese Woche 11%. Die Aktie befinde sich in einer Spekulationsblase, sagen die einen, KI werde überbewertet, sagen die anderen.

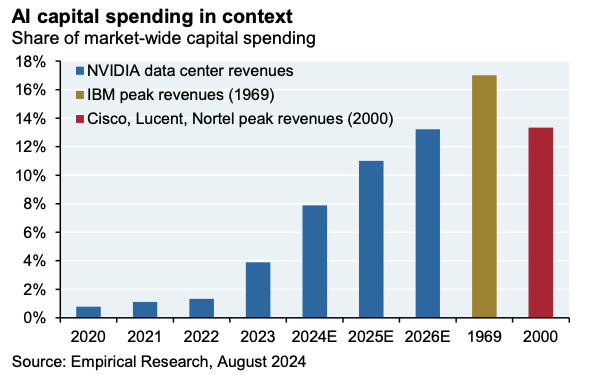

Der Marktstratege von JP Morgan, Michael Cembalest, veröffentlichte diese Woche in seinem Monatsbericht auf Seite 10 einen düsteren Blick auf die KI-Branche. Er verglich den Anteil der KI-Investitionen am Gesamtvolumen aller Investitionen mit den Investitionen in IBM-Computer im Jahr 1969 sowie in Internet-Infrastrukturanbieter (Cisco, Lucent, Nortel) im Jahr 2000.

Abbildung 2: Investitionen in neue Technologie im Verhältnis zu Gesamtinvestitionen

KI ist kein Selbstzweck, sondern ein Instrument, um andere Produkte (Nahrung, medizinische Versorgung, Reisen, ...) effizienter zu gestalten. Daher deute ein zu hoher Anteil der Investitionen in nur eine Technologie darauf hin, dass andere Bereiche vernachlässigt würden. Und bei KI, so seine Warnung, erreichen die Investitionen 2026 einen Anteil, der vergleichbar ist mit den oben genannten Investitionen zu den Börsen-Hochs der Computer-Hausse bzw. Internet-Hausse.

Optimistisch betrachtet können wir daraus ableiten, dass die KI mit der Erfindung des Internets und des Computers gleichgesetzt wird. Wir können auch mit der rosa Brille hoffen, dass die Hausse in Nvidia & Co noch bis 2026 fortgesetzt wird.

Die erste Reaktion am Markt war jedoch ein heftiger Ausverkauf der Aktie von Nvidia und allen anderen KI-Aktien. Dabei zeigt die Graphik lediglich, dass die Bäume nicht in den Himmel wachsen - oh Wunder.

Angst vor nachlassendem Konsum

Diese Angst habe ich bereits vor einer Woche ausführlich besprochen. Diese Woche berichteten Billigheimer DollarTree und DollarGeneral Quartalszahlen, die hinter den Erwartungen der Analysten blieben. Kunden halten sich zurück. Meine Interpretation ist nach wie vor, dass Kunden ein feines Gespür für faire Preise haben. Einzelhändler, die an ihren inflationierten Preisen festhalten, verlieren Kunden. Einzelhändler, die aktuelle Einsparungen zügig an ihre Kunden weitergeben, also ihre Preise derzeit senken, verzeichnen eine robuste Nachfrage.

Die Arbeitslosigkeit sowohl in den USA als auch in Deutschland ist weiterhin niedrig. Die Lohnentwicklung war in den vergangenen Monaten inflationsbedingt sehr ordentlich. Solange die Menschen ausreichend Geld im Portemonnaie haben, bleibt die Nachfrage robust. Aus Fehlern einzelner Einzelhändler darf man keinen Konjunkturtrend ableiten.

Zurückhaltung

Der September ist an der Börse als schlechtester Monat des Jahres bekannt. Anleger kommen aus ihrem Sommerurlaub zurück, beurteilen ihr Portfolio neu und schmeißen unliebsame Kandidaten aus dem Depot, um Platz für neue Positionen zu schaffen. Dieser Effekt könnte, so die Befürchtung, dieses Jahr besonders stark ausgeprägt sein, da die Zinswende zu einem Wechsel der Favoriten führt.

Nüchtern betrachtet können wir alle vier Ängste als unbegründet abtun. Doch darum geht es an der Börse nicht. Es geht nicht darum, ob Ängste berechtigt sind, oder nicht. Fakt ist, dass diese Ängste bestehen und auf den Kursen lasten. Wir müssen uns eine Meinung bilden, wie lange die Aktienmärkte benötigen, um diese Ängste zu verarbeiten, also einzupreisen. Ich werde in Kapitel 4 näher auf diese Fragestellung eingehen.

Intel-Projekt in Magdeburg fraglich

In den 90ern war Intel das Maß der Dinge in Sachen CPU. AMD gab es nur, damit Intel kein Monopolist war, doch AMD verfügte nur über einen Marktanteil von weniger als 10%. Heute gilt die ähnliche Situation für die KI-GPUs, wo Nvidia die Nase vorn hat, und AMD hinterher hinkt. Intel jedoch ist abgehängt.

Anders als Nvidia betreibt Intel eigene Fertigungsanlagen. Doch nicht umsonst ist Taiwan Semiconductors der weltweit größte Halbleiterfertiger mit einem Marktanteil bei KI-GPUs von über 9%. Intel versucht händeringend bei der Entwicklung zu Nvidia und gleichzeitig bei der Fertigung zu TSMC aufzuschließen. Jedoch ohne Erfolg.

Die Quartalszahlen von Intel fielen vergangene Woche verheerend aus. CEO Pat Gelingen wird Mitte September dem Aufsichtsrat einen Vorschlag präsentieren, um die Wende herbeizuführen. Es ist nicht die erste Wende, die das Unternehmen anstrebt. Ihr Allzeithoch hat die Aktie im Jahr 2000 gesehen.

Gelingens Credo: Auf den westlichen Märkten kann man nicht gegen die asiatische Konkurrenz bestehen, da die Rahmenbedingungen nicht wettbewerbsfähig seien. Mit dieser Feststellung traf er den Nerv der linken Regierungen, die sofort mit Milliardenpaketen zu Hilfe eilten, um die "kritische Infrastruktur" für den Halbleitermarkt in der Heimat zu subventionieren.

In den USA wurde 2022 der "Chips Act" mit einem Volumen von 39 Mrd. USD verabschiedet. Allein Intel erhielt daraus Zusagen für 11 Mrd. USD an Krediten und weitere 8,5 Mrd. USD an Garantien. Joe Biden sah sein Land bereits auf dem Weg in die Unabhängigkeit bei der für die innere Sicherheit so wichtigen Halbleiterproduktion.

Auch Europa möchte zeigen, dass man die Halbleiterproduktion als Schlüsselindustrie betrachtet, und fördert eine geplante Chip-Fabrik von Intel in Magdeburg mit 10 Mrd. EUR. Unser Wirtschaftsminister Robert Habeck prahlte, man werde Förderungen nicht nach dem Gießkannenprinzip ausgeben, sondern nur gezielt für ausgewählte Projekte. Nun, wir wissen ja alle was passiert, wenn die Politik "gezielt" fördert.

Sie setzt in der Regel auf das Pferd mit den besten politischen Kontakten, nicht auf das beste Pferd. So auch diesmal. Analysten erwarten, dass die Projekte in den USA und Magdeburg zumindest auf Eis gelegt, wenn nicht gar ganz gestrichen werden. Das Investitionsvolumen allein in Magdeburg beträgt 32 Mrd. EUR.

Anleger sind da schon ein wenig weiter. Sie geben Nvidia eine Marktkapitalisierung von 3 Billionen USD. Intel ist lediglich noch 100 Mrd. EUR wert, ein Dreißigstel.

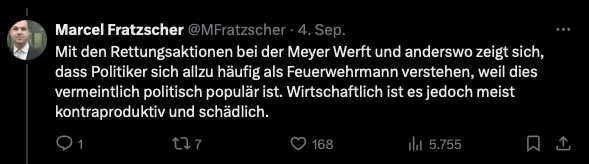

In diesem Umfeld bekommt Marcel Fratzscher, der als Leiter des DIW in der Vergangenheit viele wirtschaftlich unsinnige Entscheidungen der Politik mit volkswirtschaftlich fragwürdigen Argumenten rechtfertigte, von mir ein seltenes Lob. Ich habe den Eindruck, ihm ist der Kragen geplatzt.

Abbildung 3: Tweet von Marcel Fratzscher zur Meyer Werft

Er kritisiert den Reflex der Politik, ein in wirtschaftliche Nöte geratenes Traditionsunternehmen zu retten. In Zeiten des Arbeitskräftemangels wäre es kontraproduktiv, wenn man Arbeitsplätze in unproduktiven Bereichen rette und diese Arbeitskräfte somit den produktiven Bereichen vorenthalte.

Volkswagen mit Problemen

Einmal in Fahrt, schlägt er gleich ein zweites Mal zu. Auch bei Volkswagen solle sich die Politik bitte heraushalten.

Abbildung 4: Tweet von Marcel Fratzscher zu Volkswagen

Erstmals in seiner 90-jährigen Geschichte möchte VW Fabriken in Deutschland schließen. Eine (politisch getriebene) verfehlte Elektro-Strategie liefert VW derzeit hilflos der Konkurrenz aus China und von Tesla aus. Der Fokus auf die Beschäftigungssicherung führte zu einem viel zu hohen Personalbestand. Ich habe mal ein paar Zahlen gewürfelt:

VW beschäftigt derzeit 684.000 Mitarbeiter und setzt im Jahr 322 Mio. EUR um. Das Verhältnis von Umsatz je Mitarbeiter beträgt 0,5 Mio. EUR.

Bei Toyota, dem Wettbewerber im Bereich der Volumen-Fahrzeuge, beträgt dieses Verhältnis 0,75 Mio. EUR. Jeder Mitarbeiter bei Toyota erwirtschaftet also 50% mehr Umsatz als bei VW.

Im heimischen Vergleich liegen Mercedes bei 0,9 Mio. EUR und BMW bei 1 Mio. EUR. In Europa liegt Stellantis mit 0,7 knapp hinter Toyota. In den USA liegen Ford mit 1 Mio. USD und General Motors mit 1,1 Mio. USD auf vergleichbarem Niveau zu BMW.

Tesla liegt in diesem Vergleich bei nur 0,7 Mio. USD ziemlich weit hinten, erklärt dies jedoch mit dem überproportionalen Wachstum, für das eine entsprechende Mannschaft frühzeitig aufgebaut wird.

Den besten Wert erzielt Ferrari mit 1,2 Mio. EUR je Mitarbeiter.

Die unverhältnismäßig hohe Anzahl an Mitarbeitern ließe sich vielleicht noch dadurch rechtfertigen, wenn die Gewinnmarge höher als bei der Konkurrenz wäre. Doch das Gegenteil ist der Fall, die Marge bei VW ist mit 5%, Tendenz fallend, extrem klein. Dafür bietet der Konzern aber mit 9,3% die höchste Dividendenrendite der Branche. Das Land Niedersachsen als Großaktionär freut sich.

In den vergangenen Monaten höre ich immer wieder, unsere Wirtschaft lebe von der Substanz. Das heißt so viel, dass nichts Neues mehr hinzukommt, sondern die Kühe, die Ludwig Erhard einst auf die Weide führte, nur noch gemolken werden. Zeit und Raum, die Herde zu vergrößern, wird nicht zur Verfügung gestellt.

Von Intel über VW bis hin zur Meyer Werft drängt sich die Bitte an die Politik auf, die Rahmenbedingungen für die Wirtschaft zu verbessern und nicht weiter mit "gezielt ausgewählten Projekten" (Zitat Habeck, s.o.) noch mehr Unheil anzurichten.

Kartellbehörden vs. Mega-Tech - Dirigismus vs. Regulierung

Diese Woche kam das Gerücht auf, die US-Wettbewerbsbehörde FTC verklage Nvidia wegen Machtmissbrauchs. Das Gerücht stellte sich schnell als falsch heraus, doch es trug sicherlich dazu bei, die Aktie von Nvidia diese Woche um 11% in den Keller zu jagen.

Denn das Gerücht ist nicht aus der Luft gegriffen. Tatsächlich ist bekannt, dass die FTC sich Nvidia näher anschaut, um einen möglichen Machtmissbrauch zu untersuchen. Genau wie auch Apple im Visier der Kartellbehörden ist, weil der App Store für Drittanbieter nicht zugänglich ist. Genau wie Google in diesen Tagen angeklagt wird, seine Dominanz im Werbemarkt zum eigenen Vorteil und zu Lasten der Werbetreibenden zu nutzen.

In meinen Augen ist es durchaus sinnvoll, Monopolisten, oder Quasi-Monopolisten (>90% Marktanteil) genau im Auge zu behalten. Doch in den konkreten Fällen kann ich keinen Machtmissbrauch erkennen.

Bei Google AdWords bekommen Werbekunden bessere Leistungen als bei herkömmlicher Werbung in Zeitschriften, im Fernsehen oder auf Plakaten. Es gab viele konkurrierende Angebote, ich habe sie alle getestet. Doch Google lieferte die besten Resultate. Warum sollte die Wettbewerbsbehörde Google verbieten, die besten Werberesultate fürs Geld zu liefern?

Und es gibt mit Trade Desk einen Wettbewerber, der immer stärker in den Markt drängt. Der Umsatz wächst kontinuierlich mit 20-30% p.a. deutlich schneller als der Umsatz von AdWords bei Google. Es ist also nachweislich nicht so, dass Google seine Marktmacht missbraucht und Wettbewerber aus dem Markt drängt, um ungerechtfertigt hohe Gewinne einzufahren.

Apple führte den App Store 2008 ein. Es gibt seither keine nennenswerten Sicherheitslücken oder Betrugsskandale mit den iOS-Geräten von Apple. Das System ist geschlossen, weil Apple die Sicherheit vor die Offenheit stellt. Nun wurde Apple in Europa dazu verpflichtet, auch Drittanbietern den direkten Zugang zum App Store zu ermöglichen. Dies ist eine dirigistische Entscheidung, die Apple die Hände bindet, auch künftig die Sicherheit für alle App Store Nutzer zu gewährleisten.

Ziel müsste es doch sein, Drittanbieter auf die Plattform zuzulassen, ohne die Sicherheit zu kompromittieren. Wäre es da nicht besser, die Sicherheitsanforderungen von Apple, die ja erfolgreich waren, für allgemeinverbindlich zu erklären? Vielleicht könnte man bei den Details auf Standardlösungen pochen, die dann von allen berücksichtigt werden können. Probleme machen ja stets nur die individuellen Vorschriften von Apple, die für manche Interessenten hohe Hürden darstellen.

Die Europäer gehen gleich noch einen Schritt weiter und verabschieden KI-Richtlinien, die von jedem Anbieter in Europa befolgt werden müssen. Apple hat eigene Richtlinien für die KI entwickelt und kritisiert nun die KI-Regeln der EU als nicht kompatibel. Daher werden die neuen iPhones, die am Montag vorgestellt werden, in Europa ohne die KI-Funktionalität ausgeliefert. Dank der EU-Richtlinie müssen wir ein bis zwei Jahre darauf warten.

Kritiker sagen, ein Konzern wie Apple muss doch in der Lage sein, lokale Gegebenheiten zu berücksichtigen. Das mag sein, und so betrachtet könnte die Ankündigung der verzögerten KI-Einführung in Europa eine Retourkutsche von Apple für die obige Gängelung beim App Store sein.

Dennoch kann ich das Verhalten von Apple nachvollziehen. Es geht darum, wie stark Unternehmen in Europa gegängelt werden. Die Politik sollte Rahmenbedingungen setzen und nicht ausarbeiten, wie Dinge zu funktionieren haben. Und Rahmenbedingungen sollten allgemeiner formuliert sein, damit entsprechende Behörden anschließend einen Ermessensspielraum haben, um deren Umsetzung zu beurteilen.

Ich kann mir nämlich nicht vorstellen, dass Apple unverantwortlich mit der KI umgeht. Apple hat die Sicherheitsanforderungen einfach nur anders gelöst.

Und nun schaut sich die FTC Nvidia an: Mit weit über 90% Marktanteil, nahezu 100% bei GPUs, die fürs KI-Training verwendet werden, erfüllt Nvidia alle Kriterien eines Monopolisten. Und 3 Billionen USD Marktkapitalisierung sprechen auch eine deutliche Sprache. Doch handelt es sich um Machtmissbrauch?

Und nun schaut sich die FTC Nvidia an: Mit weit über 90% Marktanteil, nahezu 100% bei GPUs, die fürs KI-Training verwendet werden, erfüllt Nvidia alle Kriterien eines Monopolisten. Und 3 Billionen USD Marktkapitalisierung sprechen auch eine deutliche Sprache. Doch handelt es sich um Machtmissbrauch?Seit 2016 entwickelt Nvidia konsequent KI-GPUs. Wettbewerber wie AMD sind derzeit Analysten zufolge um zwei Jahre hinterher, oder, im Fall von Intel, noch gar nicht losgelaufen. Tja, da hat Nvidia etwas erfunden, was kein anderer geschafft hat. Ohne Nvidia gebe es noch keine brauchbare KI, gebe es noch keinen ChatGPT.

Unternehmen stürzen sich auf die GPUs, weil sie deren Nutzen erkannt haben. Wer nicht investiert, wird schon morgen geschäftliche Probleme haben. Doch wer sich die Nvidia-Chips kauft, dem winken neue Geschäftsmöglichkeiten.

Ist das ein Machtmissbrauch?

Schauen Sie sich mal die Fortschritte bei der Krebsforschung an, die durch das Erkennen komplexer Zusammenhänge, die erst die KI ermöglicht, erzielt werden. Ich halte das nicht für einen Machtmissbrauch.

Nun wird untersucht, ob Nvidia bestimmte Kunden bevorzuge. Die Mega-Techs würden bevorzugt KI-GPUs erhalten, so der Vorwurf.

Ich war am vergangenen Wochenende mit einigen Vätern und Fußballer-Jungs zelten. Morgens kaufte ich 40 Brötchen ein, entschuldigte mich aber vor meiner Bestellung, da ich am Vorabend zu spät anreiste, um noch eine Vorbestellung abzugeben. "Oh nein, das ist jetzt aber blöd", war die Antwort. Ich rechnete damit, dass er zugunsten seiner Stammkunden nur eine kleinere Zahl an Brötchen ausgeben würde, was ich okay fände.

Doch nach zwei Minuten lamentieren sage er, er müsse dann noch Brötchen nachbacken und gab mir die 40 Brötchen.

Nvidia hat ebenfalls mehr Nachfrage als es KI-GPUs produzieren kann und Nvidia hat nicht die Möglichkeit "nachzubacken". Also müssen die verfügbaren Chips auf die Kunden verteilt werden. Möchte die FTC die Zuteilung regulieren? Oder was ist das Ziel der Untersuchung?

Also: Google wird derzeit von Trade Desk diszipliniert, warum muss die FTC da Zeit und Steuergelder verschwenden? Apple hat nicht umsonst den Ruf, verantwortlich mit Kundendaten umzugehen. Immer wieder hören wir von Problemen in den Welten anderer Betriebssysteme. Warum muss Apple diese Probleme nun auch ins eigene Universum einziehen lassen?

Und Nvidia hat einen Jackpot getroffen, vergleichbar mit einem Blockbuster in der Pharma-Industrie. In der Pharma-Industrie gibt es Patentschutz für viele Jahre, bei Nvidia hingegen blickt man argwöhnisch auf den Erfolg.

Unmöglich ist es nicht, aber es fällt mir schwer, mir vorzustellen, dass die FTC in absehbarer Zeit Fußfesseln bei Nvidia anbringen kann.

Schauen wir mal, wie sich die wichtigsten Indizes im Wochenvergleich entwickelten:

Wochenperformance der wichtigsten Indizes

| INDIZES | 6.9., 17:38 Uhr | Woche Δ | Σ '24 Δ |

| DAX | 18.311 | -3,4% | 9,3% |

| S&P 500 | 5.422 | -3,0% | 14,0% |

| Nikkei | 36.391 | -5,8% | 8,7% |

| Shanghai A | 3.231 | -2,7% | 3,6% |

| Euro/US-Dollar | 1,11 | 0,2% | 0,3% |

| Euro/Yen | 157,89 | -2,0% | 1,3% |

| 10-Jahres-US-Anleihe | 3,68% | -0,19 | -0,18 |

| Umlaufrendite Dt | 2,16% | -0,07 | 0,13 |

| Feinunze Gold | $$-409]#.##0_ ;-[$$-409]#.##0 ">$2.511 | -0,3% | 21,7% |

| Fass Brent Öl | $71,52 | -9,5% | -7,4% |

| Kupfer | $9.092 | -1,6% | 5,8% |

| Baltic Dry Shipping | $1.919 | 5,0% | -13,5% |

| Bitcoin | $54.217 | -8,9% | 28,7% |

3. Sentiment: Größter Stimmungseinbruch seit Corona-Crash

Vor einer Woche schrieb ich als Schlussfolgerung der Sentimentanalyse, dass mir die Phantasie fehle, was für weitere Kurssteigerungen sorgen könnte. Das Wahlergebnis in Sachsen und Thüringen wird als negativ für die Wirtschaft interpretiert. Es folgte die Meldung, dass VW erstmals in seiner Geschichte über Werksschließungen nachdenke, und dass Intel sparen muss und die geplante Fertigungsanlage in Magdeburg in Frage gestellt werden könnte. Immerhin möchte Intel dort 32 Mrd. EUR investieren, 10 Mrd. EUR würde Robert Habeck aus Steuergeldern an Fördermitteln zusteuern.

Vor einer Woche schrieb ich als Schlussfolgerung der Sentimentanalyse, dass mir die Phantasie fehle, was für weitere Kurssteigerungen sorgen könnte. Das Wahlergebnis in Sachsen und Thüringen wird als negativ für die Wirtschaft interpretiert. Es folgte die Meldung, dass VW erstmals in seiner Geschichte über Werksschließungen nachdenke, und dass Intel sparen muss und die geplante Fertigungsanlage in Magdeburg in Frage gestellt werden könnte. Immerhin möchte Intel dort 32 Mrd. EUR investieren, 10 Mrd. EUR würde Robert Habeck aus Steuergeldern an Fördermitteln zusteuern.Ehe wir uns versahen, notierte der DAX bei -2% und konnte sich im weiteren Wochenverlauf davon nicht mehr erholen. Das Anlegersentiment ist entsprechend auf -3,4% eingebrochen. Im Vergleich zur Vorwoche beträgt das Delta -7,7%punkte, der größte Stimmungseinbruch seit dem Coronacrash.

Kein Wunder, dass Verunsicherung einzieht, der entsprechende Sentimentwert fällt auf -3,3%.

Wenn die Kurse fallen, können Sie später stärker steigen, denken sich wohl viele Anleger. Denn die Zukunftserwartung ist auf +4,7% gesprungen, der höchste Wert seit einem Jahr.

Doch wenn Sie sich an die Investitionsbereitschaft, und in Verbindung damit die Cashquote, aus der Vorwoche erinnern, dann wird es Sie nicht überraschen, dass trotz des großen Zukunftsoptimismus kaum ein Anleger investieren möchte. Die Investitionsbereitschaft ist lediglich auf +0,4% angestiegen, was wenig verwundert, weil Anleger vor einer Woche angaben, kaum noch Cash zu besitzen.

Anleger sind also stark investiert und wurden von dem Ausverkauf überrascht, die Verunsicherung ist groß, doch Hoffnung auf bald wieder steigende Kurse führen zu einem ... na, ich nenne es einmal "Zweckoptimismus".

Das Euwax-Sentiment der Privatanleger bricht auf -12% ein. Anleger kaufen Absicherungsprodukte, die von fallenden Kursen profitieren, um ihre hohe Investitionsquote abzusichern.

Auch institutionelle Anleger, die sich über die Eurex absichern, haben ihre Put-Käufe hochgefahren. Das Put/Call-Verhältnis ist auf 1,8 angestiegen und damit noch immer auf Jahressicht auf einem sehr niedrigen Niveau, aber seit Mitte Juli (1,7) bereits deutlich angestiegen. Je mehr Puts gekauft werden, desto höher steigt das Put/Call-Verhältnis.

An der CBOE springt das Put/Call-Verhältnis auf 0,98, was ein deutliches Plus zur Vorwoche darstellt. Auch in den USA ist Anlegern der Schreck in die Glieder gefahren und nun kauft man die Put-Absicherungen, die man noch vor wenigen Tagen für überflüssig hielt.

Die Investitionsquote der US-Fondsmanager fällt um 11%punkte auf 71%. Die Bulle/Bär-Differenz der US-Privatanleger geht auf 20%punkte zurück. Doch sowohl das Bullen- als auch das Bärenlager verlieren zugunsten des Lagers der Neutralen.

Der technische Angst & Gier Indikator des S&P 500 zeigt mit 46% eine neutrale Verfassung.

Interpretation

Die Stimmung an den Aktienmärkten ist schlecht, keine Frage. Die gestiegenen Absicherungskäufe sind konstruktiv und entsprechend darf der Zukunftsoptimismus ruhig steigen. Einmal mehr müssen wir die Frage stellen, ob es sich um eine kurze Verschnaufpause in einem intakten Aufwärtstrend handelt, oder aber um den Beginn einer ausgewachsenen Korrektur.

Die Stimmung an den Aktienmärkten ist schlecht, keine Frage. Die gestiegenen Absicherungskäufe sind konstruktiv und entsprechend darf der Zukunftsoptimismus ruhig steigen. Einmal mehr müssen wir die Frage stellen, ob es sich um eine kurze Verschnaufpause in einem intakten Aufwärtstrend handelt, oder aber um den Beginn einer ausgewachsenen Korrektur.Für eine Verschnaufpause spricht der sprunghaft angestiegene Zukunftsoptimismus. Technisch betrachtet sind auch die Absicherungskäufe ein gutes Zeichen. Meinen vorläufigen animusX-Daten entnehme ich, dass auch die Shortquote deutlich angesprungen ist. Das sind Positionen, deren Auflösung im Falle positiver Entwicklungen für weiteren Auftrieb an den Aktienmärkten sorgen könnten.

Sollten wir es jedoch mit dem Beginn einer ausgewachsenen Korrektur zu tun haben, so ist die große Stimmungsdifferenz zwischen der aktuellen Stimmung (-3,4%) und der Zukunftserwartung (+4,7%) zu groß. Eine Korrektur endet erst dann, wenn auch die letzten Optimisten aufgeben. Davon ist jedoch noch nichts zu sehen.

Vielleicht hilft der Blick ins Detail: In zwei Wochen wird die US-Notenbank aller Voraussicht nach erstmals seit vier Jahren den Leitzins senken. Dadurch ändern sich die Rahmenbedingungen für Unternehmen: Niedrigere Zinsen sind gut für Unternehmen mit hohen Finanzierungskosten für Investitionen, also bspw. Industrieunternehmen. Gleichzeitig werden die Zinsen gesenkt, weil die Konjunktur schwächelt, was Anleger reflexartig zu Aktien von Versorgern und Immobilienunternehmen greifen lässt. Anbieter von Produkten, die konjunkturunabhängig nachgefragt werden: Stromversorger, Telekoms, Immobilienkonzerne, etc.

Die Mega-Tech Unternehmen, die für Anleger in den vergangenen Jahren der hohen Zinsen alternativlos waren, bekommen also Konkurrenz. Entsprechend werden sich Anleger frisches Kapital durch den Verkauf der bislang erfolgreichen Mega-Tech Aktien besorgen und einen Teil davon in Industrie- und Versorgeraktien investieren.

So betrachtet sehen wir derzeit nichts weiter als eine Anpassung an die neuen Rahmenbedingungen, eine Rotation. Da in den vergangenen Jahren ausschließlich über Mega-Tech Unternehmen berichtet wurde, und in den letzten Wochen schließlich gefühlt nur noch über Nvidia, sieht deren Ausverkauf aus wie ein Crash.

Doch die Aktie von Vonovia konnte diese Woche 5,4% zulegen, E.On +3,4% und die Deutsche Telekom +2%. Im Dow Jones führt Procter & Gamble mit seinen Haushaltswaren des täglichen Gebrauchs die Liste der Wochengewinner mit +3,5% an, gefolgt von Travelers, deren Kreditkunden von den sinkenden Zinsen profitieren.

Eine Aussage über einen Index ist vor dem Hintergrund der sichtbaren Rotation natürlich schwer. Entsprechend lässt sich diese Woche die Sentimentanalyse nicht für eine Richtungsentscheidung nutzen.

4. Ausblick: Ausverkauf beschleunigt sich

Hmm, während ich heute die Ausgabe erstelle, beschleunigt sich gerade der Ausverkauf. Heute Mittag wurden in den USA Arbeitsmarktdaten veröffentlicht. Die Arbeitslosenquote bleibt in den USA bei niedrigen 4,2%. Für eine Überraschung sorgten allerdings die Neueinstellungen, die niedriger ausfielen als erwartet und zusätzlich für die vergangenen zwei Monate noch nach unten korrigiert wurden. Die Partizipation an der Wirtschaft lässt also zu wünschen übrig.

Somit schießen nun die Spekulationen in die Höhe, dass die Fed in zwei Wochen den Leitzins gleich um 0,5%punkte senken könnte, statt wie bislang erwartet nur um 0,25%.

Vor der ersten Zinssenkung wird die Verunsicherung erfahrungsgemäß am größten. Gestern sprach noch ein US-Notenbanker über die "offensichtliche Notwendigkeit der Zinssenkung" in zwei Wochen. Ab heute befindet sich die Fed in der Quiet-Periode. Zwei Wochen vor Notenbanksitzungen dürfen die Fed-Mitglieder keine Aussagen über die zu erwartenden Handlungen mehr tätigen. Sprich: Die kommenden zwei Wochen wird wild spekuliert.

Unsere Cashquote liegt derzeit bei 23%. Heute wird unsere Lufthansa-Anleihe fällig, da kommen also in den kommenden Tagen nochmal 3,3%punkte Cash hinzu. Damit fühle ich mich ausreichend abgesichert gegen eventuell weitere Kursverluste.

Für Käufe ist es noch zu früh, da der Markt eine stark überkaufte Marktverfassung, die wir zuvor hatten, nicht in so kurzer Zeit abbauen kann. Ich komme zurück auf meine Interpretation von Anfang August: Der Crash war viel zu schnell wieder ausgeglichen, als dass die über Monate aufgebauten Long-Spekulationen in Nvidia & Co hätten ausreichend bereinigt werden können. Das geschieht erst jetzt.

Und dazu schauen wir insbesondere auf die Entwicklung unserer Sentiment-Indikatoren: Unsere eigenen, sowie auch die von externen Anbietern, die teilweise kontinuierlich berechnet werden.

Ich habe keinen Hehl daraus gemacht, dass meiner Ansicht nach eine deutlichere Korrektur ansteht - schon seit langem. Warum habe ich also nicht zuvor alles verkauft? Weil wir dann 150% in Nvidia nicht mitgenommen hätten. Und weil wir niemals wissen, ob die Korrektur nun wirklich stärker ausfallen wird, oder nicht. Wir positionieren unser Portfolio stets nach Wahrscheinlichkeiten, und derzeit ist in meinen Augen die Wahrscheinlichkeit einer deutlichen Korrektur recht groß - aber nicht sicher.

Die überproportionale Korrektur bei KI-Aktien wird sich im Anschluss überproportional schnell auch wieder ausgleichen. Insbesondere Nvidia, sowie auch Dell. Denn die Kritik an der KI, die in diesen Tagen kursiert, zielt auf die Nutzbarkeit für tragfähige Geschäftsmodelle ab. Wie kann die KI gewinnbringend eingesetzt werden? Diesbezüglich befinden wir uns erst am Anfang einer langen Entwicklung, wie wir sie tatsächlich aus 1969 bei der Einführung der IBM-Computer, sowie aus 2000 bei der Einführung des Internets kennen. Wer hätte im Jahr 1969 gedacht, dass Computer in jeden Haushalt Eingang finden? Ins Privatleben! Das war völlig undenkbar. Und wer hätte 2000 gedacht, dass wir das gesamte Internet in der Hosentasche mit uns herumtragen?

Doch in einem wichtigen Punkt unterscheidet sich die KI-Revolution von 1969 und 2000: Wir haben überaus liquide Unternehmen, die Mega-Techs, die Hunderte von Milliarden in die KI-Entwicklung stecken. Hier wird nicht auf Pump und auf Basis bunter Business-Pläne investiert, sondern hier werden Gewinne reinvestiert.

Für Nvidia und Dell dürfte ein etwaiger Durchhänger daher überschaubar bleiben. Wo wir noch nicht wirklich wissen, wohin die Reise geht, ist bei den Anbietern von KI-Lösungen. Angefangen bei ChatGPT über die Bildgeneratoren von Adobe bis hin zu Stimmgeneratoren und Video-Generatoren sind ja gerade mal ein paar Pilotlösungen verfügbar. In der Industrie beginnt man ebenfalls, KI-Lösungen zu entwickeln: Angefangen bei der Belegerfassung, die für das zielgenaue Zuordnen unstrukturierter Dokumente (bspw. Briefbestellungen) genutzt werden, bis hin zur Optimierung der Lieferketten.

Ich denke, die KI kommt deutlich schneller als der Computer 1969 und das Internet 2000 in die breite Nutzung. Daher bleibt es dabei, dass die Investitionen der Mega-Techs auf hohem Niveau bei Nvidia und Dell eingehen.

Dell hat im Wesentlichen zwei Wettbewerber: Super Micro, die vergangene Woche Bilanzierungsunregelmäßigkeiten nicht ausschließen konnten [Vorwurf von Hindenburg Research und Hewlett Packard Enterprise HPE. HPE berichtet von Preisdruck und schwindender Marge. Dell hat das bereits hinter sich und konnte mit den jüngsten Quartalszahlen Zweifel zerstreuen, die vor einem halben Jahr aufkamen.

Dennoch gehen derzeit sowohl Dell (-10%) als auch Nvidia (inzwischen -14%) kräftig in den Keller. Für mich sieht es so aus, als müssten da noch einige Spekulanten ausgeschüttelt werden.

Aber, wie bereits mehrfach gesagt: Damit ist die Rallye bei Nvidia & Co meines Erachtens nicht vorbei, sondern lediglich unterbrochen. Und das ist anders als beim Platzen der Internet-Spekulationsblase 2000, als es eben keine aus Gewinnen finanzierte Investitionen gab. Alphabet, Amazon, Meta und Microsoft wissen, was sie tun. Und sie werden damit nicht aufhören, nur weil die Aktie von Nvidia mal in den Keller geprügelt wird.

Ich denke, wer sein Portfolio überarbeiten möchte, wird in den kommenden Wochen ausreichend Gelegenheit dazu erhalten. Wenn Sie nur Plus-Kunde sind, sollten Sie vielleicht jetzt darüber nachdenken, den Express-Dienst hinzu zu buchen, damit Sie zeitnah informiert sind.

5. Update beobachteter Werte: Nvidia

Im Wochenverlauf habe ich Updates zu unseren Portfolio-Titeln verfasst. Diese erhalten Sie nachfolgend zusammen aufgeführt.

Die Updates finden Sie generell jeweils nach der Veröffentlichung verfügbar unter Heibel-Ticker -> Portfolio -> 10 neueste Einträge und mit der Express-Funktion erhalten Sie die Updates direkt unterwöchig per E-Mail und SMS.

==========

Nvidia: -279 Mrd. Marktkapitalisierung

Mi, 04. September um 14:12 Uhr

Nvidia hat am gestrigen Tag bei -9,5% schlappe 279 Mrd. USD an Marktkapitalisierung verloren. Es ist der wertmäßig größte Verlust eines Aktienunternehmens an einem Tag, den es je gegeben hat. Knapp eine Woche nach den Q-Zahlen, die über den Erwartungen lagen, folgt die Reaktion. Der Hype, der im Vorfeld aufgebaut wurde, konnte dieses mal nicht weiter gesteigert werden und so folgt nun ein Ausverkauf.

Ich denke, die Aktie könnte nochmals in Richtung ihres Tiefs von vor vier Wochen, dem Yen Carry-Trade Crash, bei 90 EUR fallen. Das wären vom aktuellen Niveau nochmals -6%.

Nun sucht man nach Gründen für den Ausverkauf: Die KI-Revolution werde länger benötigen, als man dies derzeit denkt, sagen die einen. Die anderen rechnen vor, dass sich die KI-Investitionen in den kommenden fünf Jahren gar nicht rentieren können. Und die dritten stellen in Frage, wie lange Nvidia noch die hohe Gewinnmarge halten kann. Immerhin erfolgte im abgelaufenen Quartal erstmals seit zwei Jahren ein Rückgang der Gewinnmarge von 57% auf 55%.

Mein Argument bleibt gleich: Es steckt so viel Geld in Nvidia, dass Anleger, insbesondere institutionelle Anleger, gezwungen sind, Nvidia-Aktien zu verkaufen, wenn sie andere Aktien kaufen möchten. Und wir haben eine wichtige Änderung bei den Rahmenbedingungen: Die US-Notenbank beginnt noch in diesem Monat mit Zinssenkungen, das Zinsniveau am Markt ist bereits deutlich zurück gekommen. Und in diesem geänderten Marktumfeld müssen institutionelle Anleger ihre Portfolios entsprechend anpassen.

Der Ausverkauf bei Nvidia hat nichts mit einer vernünftigen oder unvernünftigen Bewertung zu tun, sondern wird so lange laufen, bis ausreichend umgeschichtet wurde. In der Regel neigt die Börse dazu, solche Ausverkäufe zu übertreiben.

Wir werden also die Entwicklung der Stimmung an der Börse beobachten. Nach wie vor befindet sich die US-Börse in einer überkauften Marktverfassung. Es ist noch zu früh, um beherzt zuzugreifen. Ich bin lediglich auf der Suche nach Einzeltiteln, die vielleicht jetzt schon eine deutliche Übertreibung nach unten aufweisen.

Im Kielwasser von Nvidia sind auch andere KI-Aktien ausverkauft worden: Microsoft -2%, Broadcom -6%, AMD -8%, Micron -8%, Alphabet -3% und Meta -2%. Aber auch Apple -3%. Das ist in meinen Augen der Beweis dafür, dass es sich nicht um einen KI-Ausverkauf handelt, sondern um das Generieren von Barmitteln, mit denen die Umschichtungen, die Rotation bewerkstelligt werden kann.

Denn Apple zählt weder zu den Big Spendern der KI-Industrie, wie es Amazon, Meta, Microsoft und Alphabet sind, noch zu den Anbietern der Werkzeuge, wie es die Chip-Unternehmen tun. Apple hat sich entschieden, die KI- von OpenAI zu nutzen: ChatGPT. Und weitere KIs können künftig ebenfalls in das Apple-Betriebssystem eingebunden werden. Das kostet Apple nichts und gleichzeitig hat Apple die Freiheit, die jeweils beste KI zu nutzen, während die Big Spender Billionenbeträge investieren.

Also: Der Ausverkauf wurde von uns eigentlich seit Monaten erwartet. Wir sind vorbereitet, haben eine hohe Cash-Position und keinen Zwang, überhastet zu reagieren. Schauen wir uns also zunächst einmal in Ruhe an, wie sich diese Korrektur entwickelt.

Alle Updates zu Nvidia

6. Leserfragen

Vielen Dank für Ihre zahlreichen Fragen! Wenn ich eine Frage beantworte, dann möchte ich das fundiert und möglichst relevant für alle über 25.000 Heibel-Ticker Mitglieder machen. Deswegen haben wir über die Jahre folgendes Vorgehen für Leserfragen entwickelt:

• Fragen zu administrativen Themen (Abo, E-Mail-Zustellung, interner PLUS-Bereich …) werden stets binnen kurzer Zeit beantwortet.

• Fragen zu Aktien aus unserem Portfolio werden inhaltlich in das nächste PLUS Update zum entsprechenden Portfoliotitel eingearbeitet, sofern für die Mitglieder von Interesse.

• Die wichtigsten Fragen zu allgemeinen Börsenthemen sowie zu Einzeltiteln werden in beiden Heibel-Ticker PLUS und free Varianten beantwortet.

Mit dieser Vorgehensweise habe ich möglichst viel Zeit für die Recherche von Themen, die für möglichst viele Mitglieder relevant sind, dass meine Antworten einem großen Teil unserer Gemeinschaft Mehrwert bieten.

Leider war es in der Vergangenheit teilweise so, dass ich viel Zeit in die Recherche für individuelle Fragen gesteckt habe und dadurch Zeit für die Analyse von Aktien und das Ausarbeiten von neuen Empfehlungen fehlte. Das war besonders den zahlenden Heibel-Ticker PLUS Mitgliedern gegenüber unfair, denn diese dürfen erwarten, dass ich meine Energie dahingehend einsetze, für alle PLUS Mitglieder relevante Themen auszuarbeiten. Ich hoffe auf Ihr Verständnis :-)

Marathon Petroleum Corp

Hallo Herr Heibel,

Mich würde im Hinblick auf das Thema Öl und entsprechender Wertschöpfung Ihre Einschätzung zur Aktie Marathon Petroleum (WKN: A1JEXK) interessieren.

Vielen Dank!

Beste Grüsse,

Fabian aus Traunstein

ANTWORT

Für das laufende Jahr wird ein Umsatzrückgang von 10% erwartet, der Gewinn soll sich Analystenschätzungen zufolge halbieren. Das liegt am rückläufigen Ölpreis, denn die raffinierte Menge an Öl ändert sich seit Jahren kaum.

Raffinerien werden seit Jahrzehnten nicht mehr gebaut, deren Auslastung kann also als gesichert gelten. Die Kosten entwickeln sich mit der Inflation. Die Einnahmen sind sodann stark vom aktuellen Ölpreis abhängig.

Marathon Petroleum schiebt 30 Mrd. USD Schulden vor sich her, ein Fünftel des Jahresumsatzes. Mit 2% ist die Dividendenrendite nicht sonderlich attraktiv. Aufgrund der stark schwankenden Umsätze und der niedrigen Dividende ist Marathon Petroleum weder eine Wachstums- noch eine Dividendenaktie. Also bliebe eine Spekulation auf einen steigenden Ölpreis.

Da der Ölpreis derzeit unter Druck ist und ich nicht abschätzen kann, wie lange sich diese Situation halten kann, würde ich eine entsprechende Spekulation mit einer Aktie bevorzugen, die zwischenzeitlich zumindest eine attraktive Dividende anbietet. Aus diesem Grund gefällt mir die Öl- und Gas-Aktie, die wir im Heibel-Ticker Portfolio haben, besser.

7. Übersicht HT-Portfolio

.Font_size 9

| Spekulation (≈20%) =8,6% | WKN | 6.9., 17:38 Uhr | Woche Δ | Σ '24 Δ | Anteil 8x2,5% | ! |

| PVA Tepla | 746100 | 13,45 € | -11% | -34% | 1,3% | B |

| Puma | 696960 | 38,77 € | -1% | -19% | 3,6% | C |

| Coterra Energy | 881646 | 20,68 € | -6% | -11% | 1,7% | B |

| DELL Technologies | A2N6WP | 92,71 € | -10% | -24% | 2,0% | A |

| Wachstum (≈30%) =27,9% | WKN | 6.9., 17:38 Uhr | Woche Δ | Σ '24 Δ | Anteil 5x6% | ! |

| Wheaton Precious Metals | A2DRBP | 52,86 € | -5% | 18% | 4,4% | C |

| Medios | A1MMCC | 15,84 € | -7% | 0% | 5,1% | C |

| Nynomic | A0MSN1 | 19,50 € | -7% | -39% | 4,1% | C |

| Nvidia | 918422 | 92,23 € | -15% | 105% | 2,6% | B |

| Palo Alto Networks | A1JZ0Q | 303,73 € | -6% | 15% | 3,4% | B |

| Nextracker | A3D5CW | 31,42 € | -14% | -25% | 5,2% | A |

| Novo Nordisk | A3EU6F | 118,13 € | -5% | -3% | 3,1% | B |

| Dividende (≈30%) = 19,4% | WKN | 6.9., 17:38 Uhr | Woche Δ | Σ '24 Δ | Anteil 5x6% | ! |

| CEWE | 540390 | 99,90 € | -2% | 1% | 6,1% | B |

| Allianz | 840400 | 280,40 € | 0% | 16% | 3,4% | B |

| Snap-On | 853887 | 242,56 € | -5% | -2% | 3,5% | B |

| Nitto Denko | 862930 | 71,60 € | -5% | 3% | 6,4% | C |

| Absicherung (≈20%) =21% | WKN | 6.9., 17:38 Uhr | Woche Δ | Σ '24 Δ | Anteil 3x6,6% | ! |

| Goldbarren /Uz | 965515 | 2.263,81 € | -1% | 20% | 10,2% | B |

| Südzucker-Anleihe | A0E6FU | 100,31% | 0% | 4% | 3,3% | C |

| Dt.Lufthansa Anleihe | A2YNV6 | 99,99% | 0% | 2% | 3,1% | C |

| Bitcoin | A27Z30 | 48.937 € | -9% | -19% | 4,3% | B |

| Σ seit '22 Δ | Woche Δ | Σ '24 Δ | Cashquote | |||

| -10% | -4% | 4% | 23,1% |

| Heibel-Ticker | Gewichtung | # Positionen | angestrebte Positionsgröße | |||

| Portfolio | Ziel | Soll | Ist | Soll | Ist | |

| Spekulation | Ereignis | 20% | 8,6% | 8 | 4 | 2,5% |

| Wachstum | Enkelkinder | 30% | 27,9% | 5 | 7 | 6,0% |

| Dividende | Urlaub | 30% | 19,4% | 5 | 4 | 6,0% |

| Absicherung | Zins & Gold | 20% | 21% | 3 | 4 | 6,7% |

| Summe | 100% | 76,9% | 21 | 19 | 100% | |

Anmerkungen:

- Die Überschrift über jedem Portfoliobereich in der jeweiligen ersten Spalte (bspw. Absicherung (≈20%) =21,8%) bedeutet: Der beabsichtigte Anteil dieses Portfoliobereichs am Gesamtportfolio beträgt ungefähr 20%. Aktuell beträgt der Anteil 21,8%.

- Die dritte Spalte zeigt die Schlusskurse von Donnerstagabend.

- Unter „Woche” steht die Veränderung im Vergleich zur Vorwoche.

- Unter „Σ 'XX Δ” steht das Ergebnis der Position seit Jahresbeginn bzw. seit Aufnahme ins Portfolio.

- Unter „Anteil” finden Sie den Anteil der jeweiligen Position am Gesamtdepot.

Unter ! steht zur Information meine Grundtendenz:

| A | – | Top-Aktie mit günstigem Kurs, |

| B | – | Kursrücksetzer zum Kaufen nutzen |

| C | – | Kurssprünge zum Verkaufen nutzen, |

| D | – | bei Gelegenheit Verkaufen, |

| E | – | Sofort Verkaufen |

Die „Gelegenheit” zum Kaufen oder Verkaufen wird sodann kurzfristig von mir per Update an Sie bekanntgegeben.

Ich habe diese Spalte „!” insbesondere für neue Mitglieder vorgesehen, die zu einem späteren Zeitpunkt wissen wollen, ob ich die Position noch zukaufen würde, wenn ich beispielsweise darin nicht schon voll investiert wäre. Zukaufen würde ich jeweils jedoch niemals zu Höchstkursen, sondern stets nur nach kurzfristigen Kursrückschlägen von mindestens 5-7%.

Kauffolge: Je spekulativer, desto aggressiver würde ich kaufen und verkaufen. Derzeit verwende ich die folgenden Schritte:

- Dividenden- + Wachstumspositionen in drei Schritten aufbauen: 25%-25%-50%,

- Zyklische Positionen in zwei Schritten aufbauen: 50%-50%,

- Spekulative Positionen ganz oder gar nicht: 100%.

Die letzte Spalte wird für eine Einschätzung der Auswirkung aktueller Entwicklungen auf die jeweilige Portfolioposition genutzt. „%“ stuft den Einfluss der Inflation auf das jeweilige Geschäftsmodell ein.

Stopp Loss Limits, Verkaufslimits und ähnliche Aktionsmarken verwalte ich aktiv in meinem System und ändere ich unter der Woche mehrfach, fast täglich. Eine Veröffentlichung der entsprechenden Limits ist in der Regel nicht sinnvoll, allenfalls Stopp Loss Marken für unseren Spekulationen werde ich bisweilen im Text bekanntgeben.

Eine erfolgreiche Börsenwoche,

take share

Stephan Heibel

Chefredakteur und Herausgeber des Heibel-Ticker Börsenbriefs

https://www.heibel-ticker.de

8. Disclaimer / Haftungsausschluss und Risikohinweise

Wer un- oder überpersönliche Schreib- oder Redeweisen nachmacht oder verfälscht oder nachgemachte oder verfälschte un- oder überpersönliche Schreib- oder Redeweisen in Umlauf setzt, wird mit Lust-, manchmal auch mit Erkenntnisgewinn belohnt; und wenn alles gut geht, fällt davon sogar etwas für Sie ab. (frei nach Robert Gernhardt)

Wir recherchieren sorgfältig und richten uns selber nach unseren Anlageideen. Für unsere eigenen Transaktionen befolgen wir Compliance Regeln, die auf unsere eigene Initiative von der BaFin abgesegnet wurden. Dennoch müssen wir jegliche Regressansprüche ausschließen, die aus der Verwendung der Inhalte des Heibel-Tickers entstehen könnten.

Die Inhalte des Heibel-Tickers spiegeln unsere Meinung wider. Sie stellen keine Beratung, schon gar keine Anlageempfehlungen dar.

Die Börse ist ein komplexes Gebilde mit eigenen Regeln. Anlageentscheidungen sollten nur von Anlegern mit entsprechenden Kenntnissen und Erfahrungen vorgenommen werden. Anleger, die kein tiefgreifendes Know-how über die Börse besitzen, sollten unbedingt vor einer Anlageentscheidung die eigene Hausbank oder einen Vermögensverwalter konsultieren.

Die Verwendung der Inhalte dieses Heibel-Tickers erfolgt auf eigene Gefahr. Die Geldanlage an der Börse beinhaltet das Risiko enormer Verluste bis hin zum Totalverlust des eingesetzten Kapitals.

Quellen:

Kurse: Bloomberg, Deutsche Kurse von comdirect.de, US-Kurse von finance.yahoo.com. Alle Kurse sind Schlusskurse vom Donnerstag sofern nichts Gegenteiliges vermerkt ist.

Bilanzdaten: Bloomberg, Comdirect, Yahoo! Finance sowie Geschäftsberichte der Unternehmen

Informationsquellen: dpa, Aktiencheck, Yahoo! Finance, TheStreet.com, IR-Abteilung der betreffenden Unternehmen

DEUTSCHE BIBLIOTHEK : ISSN 1862-5436

Erscheinungsweise: wöchentlich Freitag/Samstag

9. Mitgliedschaft verwalten

Mitgliedschaft verwalten

Abo verlängern

Express-Option zubuchen

Alle Heibel-Ticker PLUS Updates

Archiv aller Ausgaben

Blog mit aktuellen Beiträgen

Über Stephan Heibel

Compliance Regeln

Heibel-Ticker Portfolio Performance

Fragen und Antworten

Kontakt

Datenschutzerklärung

Impressum