»

zurück zur Übersicht

11.10.2024:

Heibel-Ticker Free Börsenbrief

- Einfach einen Tick besser -

19. Jahrgang - Ausgabe 41 (11.10.2024)

Im heutigen Börsenbrief lesen Sie:

1. Info-Kicker: KI-Rallye setzt sich fort

Liebe Börsenfreunde,

Der DAX setzt sich bei über 19.000 Punkten fest, eine Fortsetzung der Rallye scheint nur noch eine Frage der Zeit. In Kapitel 2 zeige ich Ihnen, warum die altbekannten KI-Aktien nach einigen Wochen der Verschnaufpause nun wieder gefragt sind.

Außerdem gehe ich auf einen Bericht von Blackrock zum Bitcoin ein. Selbst der weltweit größte Vermögensverwalter attestiert dem Bitcoin mit einer umfangreichen Studie seinen festen Platz in der Finanzwelt.

Die Stimmungsanalyse zeigt diese Woche eine kleine Überraschung: Trotz steigender Kurse steigt auch der Zukunftsoptimismus an. Meist geht dieser äquivalent zu steigenden Kursen zurück, doch diese Woche ist das anders. Was das bedeuten könnte, lesen Sie in Kapitel 3.

Nach dem KI-Chip und den KI-Rechenzentren kommen nun langsam KI-Lösungen auf den Markt. Adobe war einer der Ersten mit seiner KI FireFly für die Bilderstellung. Nun folgt Salesforce mit einer kundenindividuellen KI, die auf Unternehmensdaten aufsetzt. Ich werfe in Kapitel 4 einen Blick auf Salesforce.

Die beiden Updates dieser Woche beschäftigen sich mit dem CyberCab von Tesla, das in der Nacht zum Freitag vorgestellt wurde. Ich bin enttäuscht, denn Elon Musk präsentierte ein neues Auto, ließ aber Details zum autonomen Fahren unberücksichtigt.

Die beiden heutigen Leserfragen in Kapitel 6 handeln vom französischen Versicherungskonzern SCOR sowie von der Möglichkeit, ein US-Dollarkonto bei einem Broker zu führen.

Nun wünsche ich eine anregende Lektüre,

take share, Ihr Börsenschreibel

Stephan Heibel

Chefredakteur und Herausgeber des Heibel-Ticker Börsenbriefs

2. So tickt die Börse: Rückfluss: Raus aus China, rein in künstliche Intelligenz

Die Erwartungen an chinesische Konjunkturhilfen waren in den Himmel gestiegen. Nachdem in China vor einer Woche eine Reihe von Feiertagen den Börsenhandel und die Politik bremsten, folgte Anfang dieser Woche die Ankündigung weiterer Konjunkturhilfen, die jedoch weit hinter den Erwartungen zurück blieb.

So war der chinesische Aktienmarkt nach dem fulminanten Preisanstieg Ende September und Anfang Oktober in der Vorwoche abwartend seitwärts gelaufen und gab in der nun abgelaufenen Woche kräftig nach (-14%). Kapital floss wieder raus aus China und zurück in die altbekannten Aktien: Nvidia +11%, Broadcom +8% und Dell +9%. Sogar Super Micro konnte um 12% zulegen.

Mit dem heutigen Freitag beginnt die Berichtssaison für das Q3. Heute früh haben bereits Blackrock und JP Morgan Zahlen geliefert, die über den Erwartungen lagen.

Konjunkturdaten aus den USA schüren die Befürchtung, dass die Konjunktur noch nicht ausreichend gebremst wurde, um die Inflation nachhaltig einzudämmen. Erwartete man für die nächste US-Notenbanksitzung bis vor kurzem noch eine Leitzinssenkung von 0,25% bis 0,5%, eine Mehrheit erwartete die -0,5%, so sind diese Erwartungen nun wieder eingedampft: Niemand erwartet -0,5%, 84% gehen von -0,25% aus und 16% überlegen sogar, ob es nach dem ersten großen Zinsschritt nicht vielleicht schon eine Pause geben sollte.

Die Zinserwartungsdiskussion dominiert bislang die Schlagzeilen, doch ich denke, das wird sich künftig ändern. Ab heute werden Quartalszahlen von Unternehmen die Schlagzeilen bevölkern. Dabei sind die jüngsten Entwicklungen am Zinsmarkt durchaus bullisch für die Börse.

An der Börse mag man Kontinuität, man hasst Überraschungen. Planungssicherheit ist das Wichtigste. Schnell fallende Zinsen haben etwas Bedrohliches, sie signalisieren eine Notwendigkeit, die man mit Sorge betrachtet. Warum sind so schnelle bzw. große Zinssenkungen notwendig? Weil die Konjunktur einzubrechen droht? Weil das hohe Zinsniveau zu lange hoch war? Droht eine Rezession?

Auf der anderen Seite sorgen kleine, planbare Zinssenkungen für eine Planungssicherheit. Bei jeder Sitzung der Notenbank könnte der Leitzins um ein viertel Prozent gesenkt werden. Die Inflation ist auf dem Rückzug und ganz gemächlich wird das Zinsniveau nun auf ein normales Niveau zurückgeführt.

Über jede Zinssenkung freut man sich an der Börse, denn dadurch werden die Finanzierungskosten für Investitionen günstiger, die Konjunktur wird angekurbelt. Je länger wir uns also in einem Zinssenkungsmodus befinden, desto länger kann die Rallye laufen.

Übrigens, neben den KI-Aktien gehören auch die Kreuzfahrtaktien zu den Wochengewinnern: Norwegian Cruises +18%, Carnival +17% und Royal Carribbean +12%. Auch TUI profitiert mit +7%. Die Inflation, die bei so ziemlich allen Urlaubszielen kräftig zuschlug, ist bei den Kreuzfahrtschiffen noch nicht voll angekommen. So freuen sich die Betreiber über ausgebuchte Schiffe.

Am Ende der DAX-Liste steht wieder einmal Bayer mit -11%. Der Konzern muss sich weiter für den Glyphosat-Skandal der übernommenen Monsanto verantworten. Überraschend wurde diese Woche noch ein Urteil des US-Berufungsgerichts wiederum zurückgewiesen. Bayer war zu einer Zahlung von 185 Mio. USD verurteilt worden, weil drei Lehrer durch PCB geschädigt wurden. Das Urteil war in einem zweiten Schritt vom Berufungsgericht zurückgenommen worden, nun entschied der höchste Gerichtshof, dass das Urteil doch gültig sei. Das Katastrophale daran: Der Fall stammt aus dem Jahr 1979 und kommt ebenfalls aus dem Hause Monsanto. Kein Mensch kann abschätzen, welche weiteren Leichen Ex-CEO Baumann mit der Übernahme von Monsanto noch nach Deutschland geholt hat.

Die Dynamik bei Elektrofahrzeugen lässt nach, nicht nur in Deutschland, sondern auch in China. Für das laufende Jahr wird ein Absatzwachstum von nur noch 6% erwartet, zum Jahresbeginn ging man noch von +30% aus. Sowohl die Aktien von Aixtron (-6%) als auch von PVA Tepla (-1%) sind unter Druck. Beide liefern Produktionsmaschinen für Silizium, das für die Batterieproduktion benötigt wird.

Nächste Woche Mittwoch wird ASML, größter Anbieter von Produktionsmaschinen für die Halbleiterbranche, Q-Zahlen berichten. Auch Taiwan Semi, der weltgrößte Produzent von Halbleitern, berichtet Donnerstag.

Der Fokus wird also auf dem Technologiesektor bleiben. High-End (Nvidia, AMD) ist gefragt, "normale" Chips (Intel, Texas Instruments, Infineon) gibt es genug.

Schauen wir mal, wie sich die wichtigsten Indizes im Wochenvergleich entwickelt haben.

Wochenperformance der wichtigsten Indizes

| INDIZES | 11.10., 21:15 Uhr | Woche Δ | Σ '24 Δ |

| DAX | 19.374 | 1,9% | 15,7% |

| S&P 500 | 5.816 | 2,0% | 22,2% |

| Nikkei | 39.606 | 2,7% | 18,4% |

| Shanghai A | 3.887 | -3,3% | 24,6% |

| Euro/US-Dollar | 1,09 | -0,8% | -1,0% |

| Euro/Yen | 163,12 | 0,6% | 4,7% |

| 10-Jahres-US-Anleihe | 4,07% | 0,23 | 0,21 |

| Umlaufrendite Dt | 2,26% | 0,21 | 0,23 |

| Feinunze Gold | $2.658 | 0,1% | 28,8% |

| Fass Brent Öl | $78,92 | 1,5% | 2,2% |

| Kupfer | $9.723 | -3,6% | 13,2% |

| Baltic Dry Shipping | $1.790 | -9,5% | -19,3% |

| Bitcoin | $63.252 | 4,1% | 50,2% |

Mit +2,6% gehört der Bitcoin zu den Wochengewinnern. Diese Woche veröffentlichen Blackrock, der weltgrößte Vermögensverwalter, seine Sicht auf die Kryptowelt. Die Einschätzung deckt sich mit meiner, Blackrock hat aber wesentliche Fragen wunderbar aufbereitet.

Ether versus BitcoinEther ist eine Wette auf den wachsenden Einsatz von Blockchains in Unternehmen für verschiedenste Prozesse. Es handelt sich um ein Risiko-Asset, fällt also in die Kategorie von "Risk-On", die für zyklische Aktien und für Risikokapital gilt.

Bitcoin hingegen ist ein alternatives Geldsystem, eine alternative Währung, die global, dezentral und ohne bestimmendem Eigentümer funktioniert. Der Bitcoin dient als Absicherung gegen globale Unruhen und Vertrauensverlust in Regierungen, Banken und Währungen. Es ist eine "Risk-Off" Alternative zum Gold.

Bitcoin versus US-Dollar & GoldIn den vergangenen 100 Jahren verlor der US-Dollar 97% seiner Kaufkraft. Wer also seinen Spargroschen im Bettbezug einnäht und seinen Enkeln hinterlässt, wird enttäuschte Gesichter erzeugen.

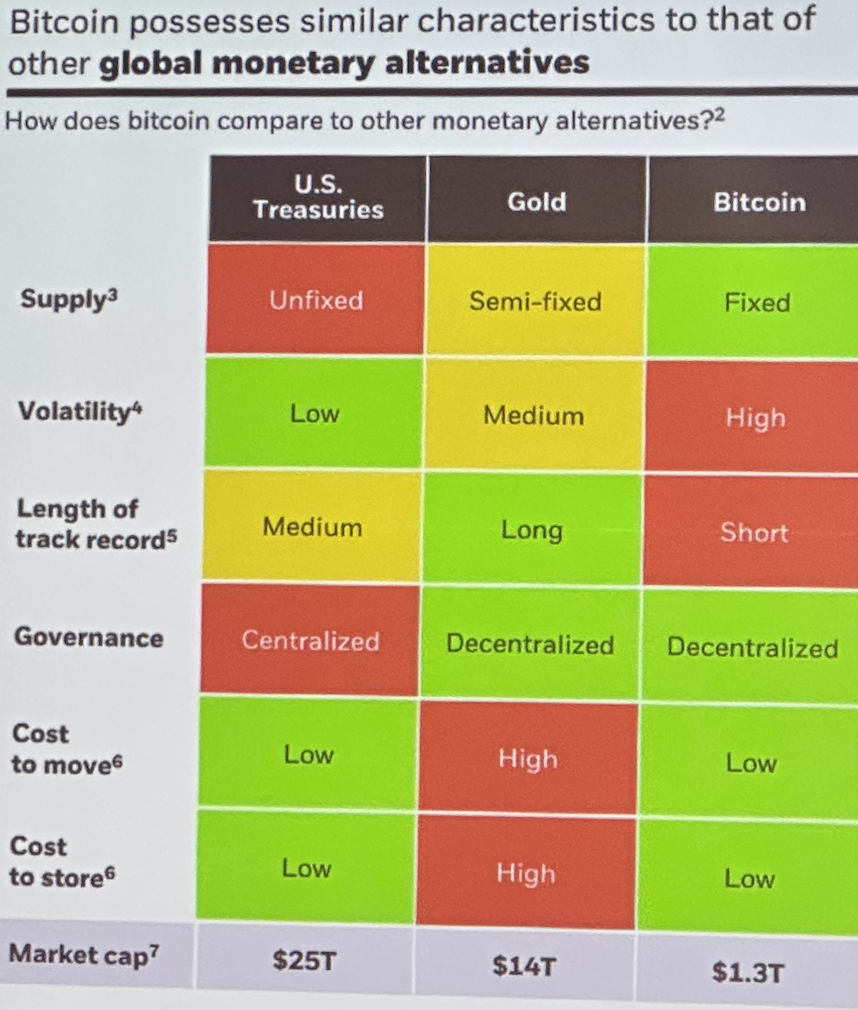

Abbildung 1: Blackrock Einstufung Bitcoin vs. Gold vs. US-Dollar

Die Übersicht zeigt nüchtern die Charakteristika der einzelnen Währungen US-Dollar, Gold und Bitcoin. Das wesentliche Argument ist die Menge des Angebots (Supply), die beim Bitcoin fest auf 21 Mio. definiert wurde, beim Gold nur schwer erhöht werden kann (Abbaukosten) und beim US-Dollar unbegrenzt ist. Es ist das Hauptargument der Bitcoin-Jünger.

Doch die Volatilität der jungen Währung Bitcoin ist hoch, das Hauptargument der Bitcoin-Kritiker.

Interessant finde ich auch die Marktkapitalisierungen: Ausstehende US-Staatsanleihen haben ein Volumen von 25 Bio. USD, alles Gold auf der Welt ist 14 Bio. USD wert und alle Bitcoins kommen derzeit auf 1,3 Bio. USD. Sollte sich der Bitcoin tatsächlich als Alternative zum Gold behaupten, hat er noch einiges an Wertzuwachs vor sich.

3. Sentiment: Zuversicht steigt parallel zu steigenden Kursen

Das Schlimmste scheint bei unseren Autobauern inzwischen eingepreist zu sein. Zwar bleiben die Absatzzahlen hinter den Erwartungen zurück, doch die Kurse der Autobauer steigen dennoch: Mercedes diese Woche um 1%, Daimler Truck um 4%, VW um 2% und Zulieferer Continental um 9%. Auch in China stehen die Autos auf Halde, die Absatzschwäche deutscher Autobauer liegt also nicht an mangelhafter Wettbewerbsfähigkeit, sondern an der allgemeinen Nachfrageschwäche. Das reicht schon für steigende Kurse.

Versicherungen profitieren von hohen Versicherungsprämien, die nach der Inflation nun zu nachhaltig höheren Einnahmen führen. Außerdem bleibt der Schaden durch die Hurrikan-Saison in den USA überschaubar. So stiegen die Hannover Rück um 4%, Münchener Rück um 4%, die Allianz um 2%.

Insgesamt stieg der DAX in der abgelaufenen Woche um 1,9% an. Die Laune der Anleger verbesserte sich folglich auf 2,5% (Vorwoche neutral mit 0,4%).

Auch das Selbstvertrauen kehrt zurück mit einem Wert von +1,4% nach 0,0% in der Vorwoche.

Die Zukunftserwartung steigt weiter auf 3,3% an (Vorwoche 3,0%), obwohl der DAX anstieg. Häufig geht der Optimismus mit steigenden Kursen zurück, nicht so diese Woche. Es hat den Anschein, dass die gute Entwicklung an den Aktienmärkten die Zuversicht der Anleger schürt. Dabei gab es kaum Meldungen, die fundamentale Gründe für eine Verbesserung der Zukunftsaussichten lieferten.

Die Investitionsbereitschaft ist ebenfalls angestiegen, nach 0,7% in der Vorwoche auf nunmehr 1,9%.

Das Euwax-Sentiment der Privatanleger zeigt ein rückläufiges Absicherungsbedürfnis. Nachdem in den Vorwochen starke Absicherungen gegen fallende Kurse eingegangen wurden, scheint dieses Bedürfnis inzwischen befriedigt. Privatanleger fühlen sich ausreichend abgesichert gegen eventuell fallende Kurse.

Das DAX-Put/Call-Verhältnis an der Eurex steigt weiter auf 1,94%. Wenngleich institutionelle Anleger derzeit mehr Put-Absicherungen nachfragen als irgendwann sonst in den vergangenen 6 Monaten, so ist das absolute Niveau der Put-Nachfrage historisch betrachtet dennoch immer noch gering. Ich würde sagen, die Call-Spekulationen der vergangenen Monate, die optimistischen Positionierungen, werden derzeit zurückgefahren.

Anders sieht es in den USA aus, wo das Put/Call-Verhältnis an der CBOE mit einem Wert von 0,49 den niedrigsten Stand der vergangenen Monate anzeigt: Der Absicherungsbedarf gegen fallende Kurse ist in den USA groß.

Dabei klettert die Investitionsquote der US-Fondsanleger auf 90%, was jedoch historisch betrachtet einer durchschnittlichen Investitionsquote entspricht.

Die Bulle/Bär-Differenz liegt bei 28%punkten. Das Bullenlager bleibt mit 49% weiterhin dominant, während das Bärenlager nach der Rallye dieser Woche auf nur noch 21% schrumpfte.

Der technische Angst und Gier Indikator des S&P 500 notiert mit 73% knapp vor extremer Gier (ab 75%).

Interpretation

Der DAX ist angestiegen, entsprechend ist auch die Laune der Anleger besser geworden. Überraschend ist, dass trotz höherem Kursniveau der Zukunftsoptimismus weiter angestiegen ist. Dies geht einher mit einer gestiegenen Investitionsbereitschaft und, wie ich unseren animusX-Daten entnehme, ebenfalls mit einer steigenden Kaufabsicht.

Nur viermal gab es in der Vergangenheit eine vergleichbare Stimmungslage. In den folgenden sechs Monaten stieg der DAX um durchschnittlich 8,4% an. Das ist immerhin doppelt so gut wie in durchschnittlichen 6-Monats-Zeiträumen. Allerdings ist die Streuung der Ergebnisse sehr breit: Zweimal gab es deutliche Kurssteigerungen im DAX, zweimal jedoch auch Verluste.

Wir können daraus ableiten, dass eine Rallye bis in den März hinein durchaus möglich ist. Ich würde mich entsprechend positionieren, jedoch mit einem Quäntchen Vorsicht. Haus und Hof würde ich nicht darauf wetten, denn immerhin liegt die Fehlerquote bei 50%.

Abgesehen von unserer Statistik spricht fundamental vieles für steigende Kurse. Nicht zuletzt der Zinssenkungszyklus, aber auch die großen globalen Verwerfungen. Häufig reicht es in solchen Situationen schon aus, wenn's nicht mehr noch schlimmer wird, um an den Aktienmärkten für Zuversicht und steigende Kurse zu sorgen.

Die Zukunftserwartung für den Bitcoin notiert auf hohem Niveau. Nur fünfmal in unserer noch kurzen Historie zum Bitcoin war die Zukunftserwartung höher. Es folgte in den folgenden sechs Monaten ein Preisanstieg um durchschnittlich 8%. Allerdings gilt auch hier: Zweimal standen die Kurse niedriger, einmal betrug der Kursanstieg nahezu 80%, was die Statistik wenig aussagekräftig erscheinen lässt.

4. Ausblick: Adobe und Salesforce

Der Börsen-Ausblick mit Markt- und Aktienanalysen, konkreten Investmentideen, Empfehlungen sowie detaillierten Kauf- und Verkaufsaktionen bleibt den zahlenden Mitgliedern des Heibel-Ticker PLUS vorbehalten. Bitte haben Sie Verständnis dafür, dass wir die hohe Qualität unserer Veröffentlichung solide finanzieren möchten.

Gerne möchten wir Ihnen zeigen, wie wir Analystenresearch, volkswirtschaftliche Zusammenhänge und Börsenmechanismen gewinnbringend nutzen. Ab 12,50 Euro im Monat können Sie sich unverbindlich davon überzeugen. Zur Bestellseite mit weiteren Informationen gelangen Sie über folgenden Link:

https://www.heibel-ticker.de/member/newZusätzlich zu den kostenfreien, meist vergangenheitsbezogenen Inhalten der Free-Version (Marktrückblick, Sentimentanalyse & Leserfragen) erhalten Sie als

Heibel-Ticker PLUS Mitglied:

+ Umfangreiche Markt- und Aktienanalysen und daraus abgeleitete konkrete Investmentideen

+ Updates zu Portfoliotiteln in Wochenausgabe

+ tabellarischer Übersicht des Heibel-Ticker Portfolios

+ Video-Konferenzen mit Stephan Heibel und Gästen

+ Interner Mitglieder-Bereich mit Updates in Echtzeit

+ Zugang zu PLUS Ausgaben im Archiv

+ 8% Treuerabatt nach 1. Jahr für PLUS und EXPRESS

Optional erhalten Sie unterwöchig mit der Express-Option Empfehlungen direkt per SMS & E-Mail, sobald ich diese verfasst habe. (Express)

Den Reaktionen unserer Mitglieder entnehme ich, dass der Heibel-Ticker PLUS die Bedürfnisse von Privatanlegern gezielt und verständlich sowie fundiert und erfolgreich befriedigt. Als Privatanleger nutzen sie meine Einschätzungen und Investmentideen zur selbstständigen Portfolio-Optimierung. Schauen Sie sich dazu gerne

Erfahrungen und Referenzen unserer Mitglieder an.

Ich trenne die Hintergründe der Aktienmärkte von dem täglichen Medienrummel so messerscharf wie kaum ein anderer. Meine Leser schätzen meine neutrale, vereinfachende und unterhaltsame Art. Davon können Sie sich in diesem Heibel Ticker Free überzeugen.

Wenn Sie meine Schlussfolgerungen und Investmentideen erfahren möchten, dann testen Sie bitte den Heibel-Ticker PLUS unverbindlich ab 12,50 Euro im Monat.

Zur Bestellseite mit weiteren Informationen gelangen Sie über folgenden Link:

https://www.heibel-ticker.de/member/new

5. Update beobachteter Werte

Die Heibel-Ticker PLUS Updates inkl. aktuellen Einschätzungen, konkreten Empfehlungen zu Einstiegspunkten sowie -kursen und Verkaufsempfehlungen zur Gewinnrealisierung bleiben den zahlenden Mitgliedern des Heibel-Ticker PLUS vorbehalten. Bitte haben Sie Verständnis dafür, dass wir die hohe Qualität unserer Veröffentlichung solide finanzieren möchten.

Gerne möchten wir Ihnen zeigen, wie wir Analystenresearch, volkswirtschaftliche Zusammenhänge und Börsenmechanismen gewinnbringend nutzen. Ab 12,50 Euro im Monat können Sie sich unverbindlich davon überzeugen. Zur Bestellseite mit weiteren Informationen gelangen Sie über folgenden Link:

https://www.heibel-ticker.de/member/new

6. Leserfragen

Vielen Dank für Ihre zahlreichen Fragen! Wenn ich eine Frage beantworte, dann möchte ich das fundiert und möglichst relevant für alle über 25.000 Heibel-Ticker Mitglieder machen. Deswegen haben wir über die Jahre folgendes Vorgehen für Leserfragen entwickelt:

• Fragen zu administrativen Themen (Abo, E-Mail-Zustellung, interner PLUS-Bereich …) werden stets binnen kurzer Zeit beantwortet.

• Fragen zu Aktien aus unserem Portfolio werden inhaltlich in das nächste PLUS Update zum entsprechenden Portfoliotitel eingearbeitet, sofern für die Mitglieder von Interesse.

• Die wichtigsten Fragen zu allgemeinen Börsenthemen sowie zu Einzeltiteln werden in beiden Heibel-Ticker PLUS und free Varianten beantwortet.

Mit dieser Vorgehensweise habe ich möglichst viel Zeit für die Recherche von Themen, die für möglichst viele Mitglieder relevant sind, dass meine Antworten einem großen Teil unserer Gemeinschaft Mehrwert bieten.

Leider war es in der Vergangenheit teilweise so, dass ich viel Zeit in die Recherche für individuelle Fragen gesteckt habe und dadurch Zeit für die Analyse von Aktien und das Ausarbeiten von neuen Empfehlungen fehlte. Das war besonders den zahlenden Heibel-Ticker PLUS Mitgliedern gegenüber unfair, denn diese dürfen erwarten, dass ich meine Energie dahingehend einsetze, für alle PLUS Mitglieder relevante Themen auszuarbeiten. Ich hoffe auf Ihr Verständnis :-)

Französische Versicherung SCOR SE als Dividendenkandidat

Der frz. Rückversicherer SCOR wurde heute von Berenberg auf BUY hochgestuft.

DivR: 9%

Ein Kandidat für den Heibel-Ticker?

VLG

Nikolai aus Essen

ANTWORT

Im vergangenen Jahr wurde die Dividende gegenüber dem Vorjahr reduziert, damit erfüllt die Aktie meine Dividendenkriterien nicht. Zudem beträgt die Ausschüttungsquote 313% vom Gewinn: Es wird mehr an Aktionäre verteilt als Gewinn erwirtschaftet wurde. Das kann man mal in einem Jahr übergangsweise tun, ist aber ein Zeichen, dass die Kontinuität bei SCOR nicht so hoch ist wie bei unseren Dividendenaktien.

Nun ist der Kurs der Aktie in den vergangenen Monaten von 32 auf 20 EUR zurückgegangen. Das vermittelt bei mir die Befürchtung, dass die Dividendenrendite nicht etwas besonders attraktiv ist, sondern eher besonders gefährdet. Vielleicht muss die Dividende auch für nächstes Jahr gekürzt werden.

Grundsätzlich habe ich seit jeher französische Aktien gemieden, weil die Politik in Frankreich für meinen Geschmack zu häufig in die Wirtschaft eingreift. Leider unterscheidet sich in diesem Punkt Deutschland inzwischen kaum noch von Frankreich, daher bin ich auch unseren deutschen Aktien gegenüber zunehmend skeptisch.

US-Dollarkonto & Freedom24 Broker

Sehr geehrter Herr Heibel

Ich bin in Ihren Leserkreis zurückgekehrt, nachdem Sie angekündigt haben, die Chancen von USA-Aktien mehr in den Blick zu nehmen.! Prima!

Ich habe fast ausschliesslich US-Aktien!

Dazu gleich eine Frage: Die Consorsbank bietet ein US-Dollarkonto an.

Wäre es möglich und auch vorausschauend, von solch einem Dollar-Konto aus zu handeln und die Gewinne dort abzulegen? Die Rendite vom Festgeld Konto beträgt immerhin 4 % und in der Hoffnung auf steigende Dollarkurse könnte man doppelt profitieren?!

Haben Sie eine Vision, wie die Entwicklung des Dollarkurses sein wird? Mir scheint, Amerika is „back“ ….

Und noch eine Frage: Habe gerade den Broker „Freedom24" gefunden, der auch ein US-Dollar-Konto anbietet und mit noch höheren Renditen aus Festgeldkonto winkt. Haben aber wohl nur 20.000 € Einlagensicherung (angeblich estnisches Recht, aber zypriotischer Broker)

Ist das alles seriös oder „Windy“?? Haben Sie da Kenntnisse?

Ganz herzlichen Dank für eine Antwort.

Julia aus St. Gallen

ANTWORT

Welcome back :-).

Ich denke, USD und Euro werden sich in den kommenden Monaten nicht viel nehmen, aber tendenziell erwarte ich auch eher einen vergleichsweise stärkeren US-Dollar.

Ein Währungskonto ist aus dieser Sicht also eine attraktive Idee. Ich weiß allerdings nicht, welche Kosten bei Consors für den Kauf von US-Aktien direkt an den US-Börsen anfallen. Das würde ich zuvor prüfen. Ich habe nur eine alte Information gefunden, der zufolge 25 USD Odergebühren anfallen, was recht hoch ist.

Freedom24 kenne ich nicht, habe aber auch nichts Negatives darüber gehört. Der Broker lockt mit hohen Zinsen, wobei der Zins um so höher wird, je länger Sie anlegen und je größer der Betrag. Versichert sind jedoch tatsächlich nur 20T€, das Institut unterliegt nicht den BaFin-Regelungen. Für meinen Spargroschen wäre mir das zu undurchsichtig.

7. Übersicht HT-Portfolio

Der Börsen-Ausblick mit Markt- und Aktienanalysen, konkreten Empfehlungen sowie detaillierten Kauf- und Verkaufsaktionen bleibt den zahlenden Mitgliedern des Heibel-Ticker PLUS vorbehalten. Bitte haben Sie Verständnis dafür, dass wir die hohe Qualität unserer Veröffentlichung solide finanzieren möchten.

Gerne möchten wir Ihnen zeigen, wie wir Analystenresearch, volkswirtschaftliche Zusammenhänge und Börsenmechanismen gewinnbringend nutzen. Ab 12,50 Euro im Monat können Sie sich unverbindlich davon überzeugen. Zur Bestellseite mit weiteren Informationen gelangen Sie über folgenden Link:

https://www.heibel-ticker.de/member/new

8. Disclaimer / Haftungsausschluss und Risikohinweise

Wer un- oder überpersönliche Schreib- oder Redeweisen nachmacht oder verfälscht oder nachgemachte oder verfälschte un- oder überpersönliche Schreib- oder Redeweisen in Umlauf setzt, wird mit Lust-, manchmal auch mit Erkenntnisgewinn belohnt; und wenn alles gut geht, fällt davon sogar etwas für Sie ab. (frei nach Robert Gernhardt)

Wir recherchieren sorgfältig und richten uns selber nach unseren Anlageideen. Für unsere eigenen Transaktionen befolgen wir Compliance Regeln, die auf unsere eigene Initiative von der BaFin abgesegnet wurden. Dennoch müssen wir jegliche Regressansprüche ausschließen, die aus der Verwendung der Inhalte des Heibel-Tickers entstehen könnten.

Die Inhalte des Heibel-Tickers spiegeln unsere Meinung wider. Sie stellen keine Beratung, schon gar keine Anlageempfehlungen dar.

Die Börse ist ein komplexes Gebilde mit eigenen Regeln. Anlageentscheidungen sollten nur von Anlegern mit entsprechenden Kenntnissen und Erfahrungen vorgenommen werden. Anleger, die kein tiefgreifendes Know-how über die Börse besitzen, sollten unbedingt vor einer Anlageentscheidung die eigene Hausbank oder einen Vermögensverwalter konsultieren.

Die Verwendung der Inhalte dieses Heibel-Tickers erfolgt auf eigene Gefahr. Die Geldanlage an der Börse beinhaltet das Risiko enormer Verluste bis hin zum Totalverlust des eingesetzten Kapitals.

Quellen:

Kurse: Bloomberg, Deutsche Kurse von comdirect.de, US-Kurse von finance.yahoo.com. Alle Kurse sind Schlusskurse vom Donnerstag sofern nichts Gegenteiliges vermerkt ist.

Bilanzdaten: Bloomberg, Comdirect, Yahoo! Finance sowie Geschäftsberichte der Unternehmen

Informationsquellen: dpa, Aktiencheck, Yahoo! Finance, TheStreet.com, IR-Abteilung der betreffenden Unternehmen

DEUTSCHE BIBLIOTHEK : ISSN 1862-5428

Erscheinungsweise: wöchentlich Freitag/Samstag

9. Mitgliedschaft verwalten

Über den Heibel-Ticker Stephan Heibel Die Heibel-Ticker PLUS Mitgliedschaft Erfahrungen & Referenzen Heibel-Ticker Portfolio Performance Compliance Regeln Alle Heibel-Ticker PLUS Updates Blog mit aktuellen Beiträgen Fragen und Antworten Kontakt Datenschutzerklärung Impressum Wenn Sie sich von diesem Dienst abmelden möchten, dann folgen Sie bitte diesem Link:

Jetzt Abmelden Sie können sich über diese Seite gerne jederzeit wieder anmelden.

Sollte sich Ihre E-Mail Adresse geändert haben, so stornieren Sie bitte zunächst die alte Adresse und melden sich anschließend mit der neuen E-Mail Adresse wieder an.

Gerne können Sie den Heibel-Ticker Ihren Freunden empfehlen. Sie können den Heibel Ticker Free beliebig weiterleiten. Wenn Sie Inhalte davon auf anderen Internetseiten verwenden möchten, bitten wir um eine korrekte Quellenangabe sowie um eine kurze Information darüber.